Nowy artykuł dot. sprzeciw od nakazu zapłaty – najnowsze informacje i kompleksowe wytłumaczenie! Zapraszamy do artykułu przygotowanego przez Legal Media – link. Dowiecie się tam wszystkich ważnych informacji na temat sprzeciwu od nakazu zapłaty.

Oto spis treści artykułu:

I Sprzeciw od nakazu zapłaty – wzór na formularzu, wzór bez formularza:

I.II Pobierz wzór sprzeciwu od nakazu zapłaty – bez formularza.

II Nakaz zapłaty – esąd Lublin

III Termin złożenia sprzeciwu od nakazu zapłaty w elektronicznym postępowaniu upominawczym

IV Sprzeciw od nakazu zapłaty w postępowaniu upominawczym- na formularzu, czy pisemnie?

V Sprzeciw od nakazu zapłaty na formularzu – uważaj na te pułapki!

VI Czy sprzeciw od nakazu zapłaty w postępowaniu upominawczym wymaga opłaty?

VII Sprzeciw od nakazu zapłaty w postępowaniu upominawczym ze wskazówkami prawnika

VIII Co musi zawierać sprzeciw od nakazu zapłaty?

IX Treść sprzeciwu oraz uzasadnienie – eSąd Lublin – uniwersalna propozycja od prawnika

X Gdzie wysłać sprzeciw od nakazu zapłaty w postępowaniu upominawczym? Jaki jest adres sądu?

XI Co się stanie, gdy złożysz sprzeciw od nakazu zapłaty do niewłaściwego sądu?

XII Stały adres dla sprzeciwów od nakazów zapłaty z esądu w Lublinie

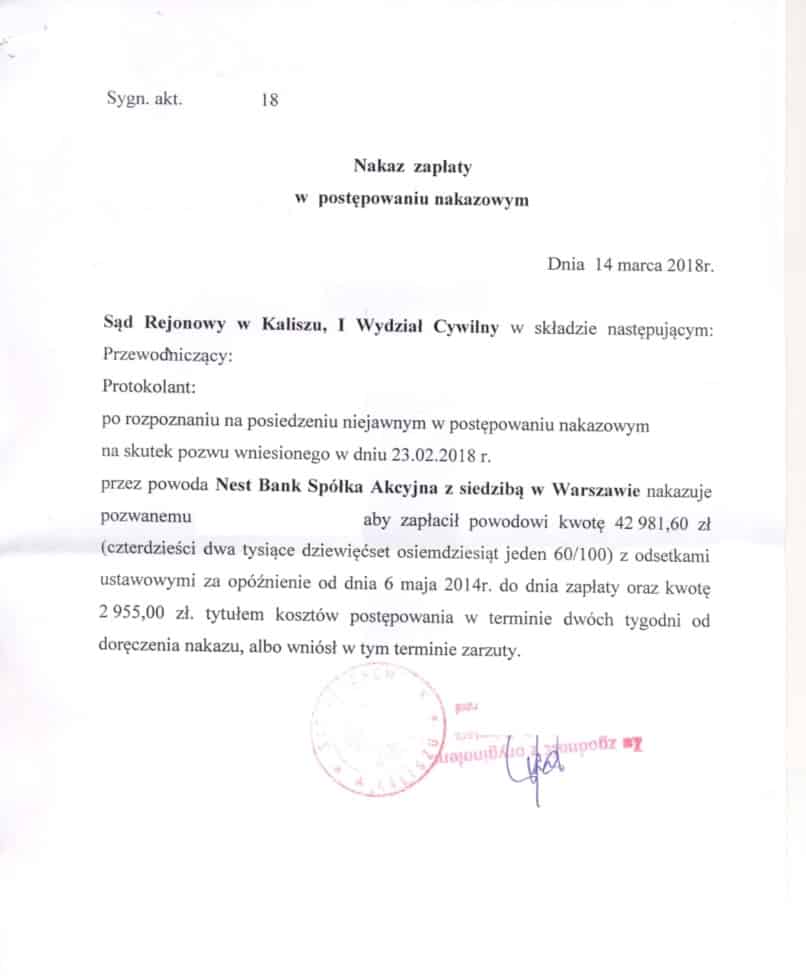

XIII Jak wygląda nakaz zapłaty w postępowaniu upominawczym?

XIV Co się stanie, gdy nie złożysz sprzeciwu od nakazu zapłaty? Jakie są konsekwencje?

XVI Sprzeciw od nakazu zapłaty w postępowaniu upominawczym – instrukcja w formie podcastu

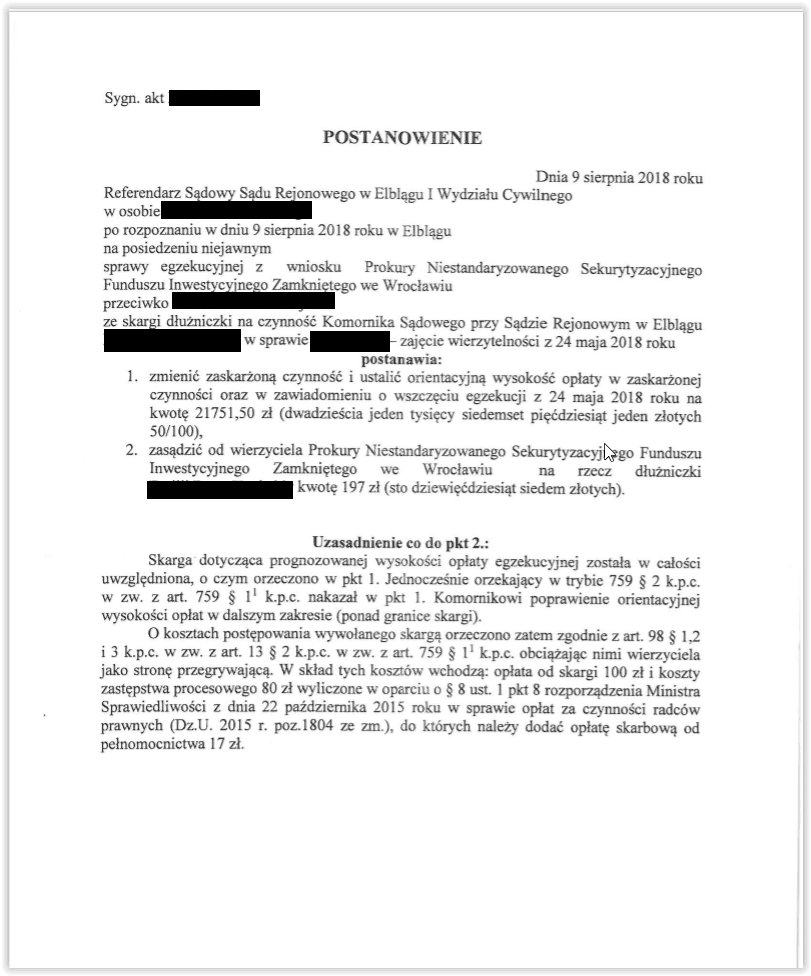

XVII Sprzeciw od nakazu zapłaty w postępowaniu upominawczym a komornik i windykator

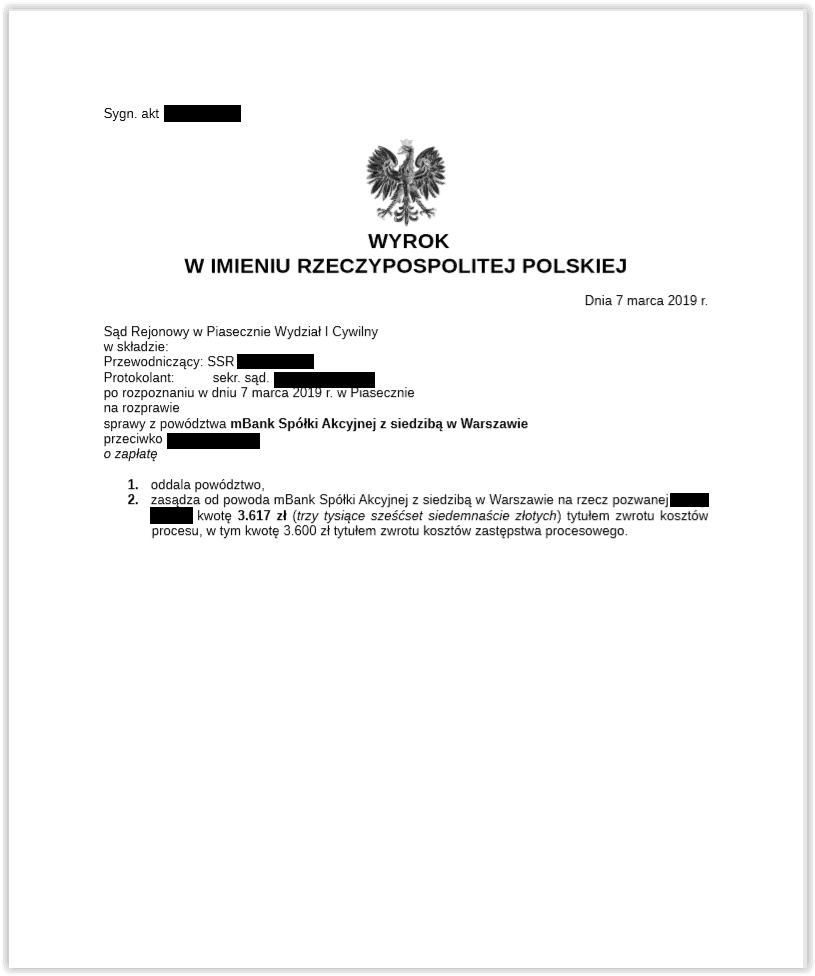

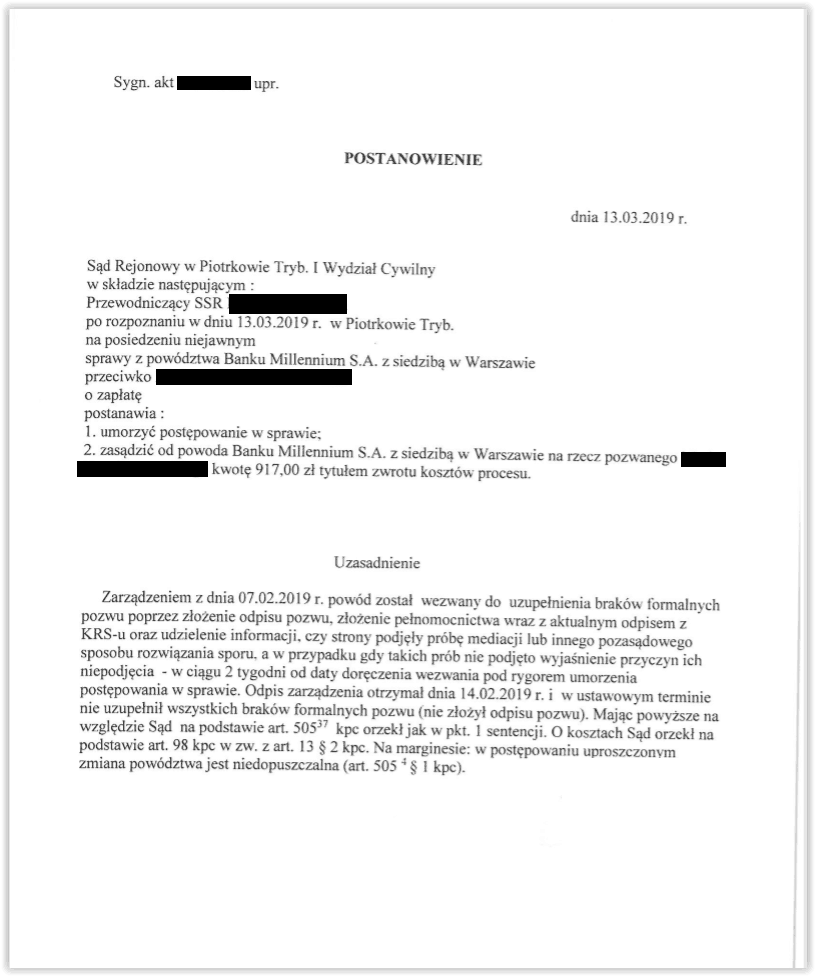

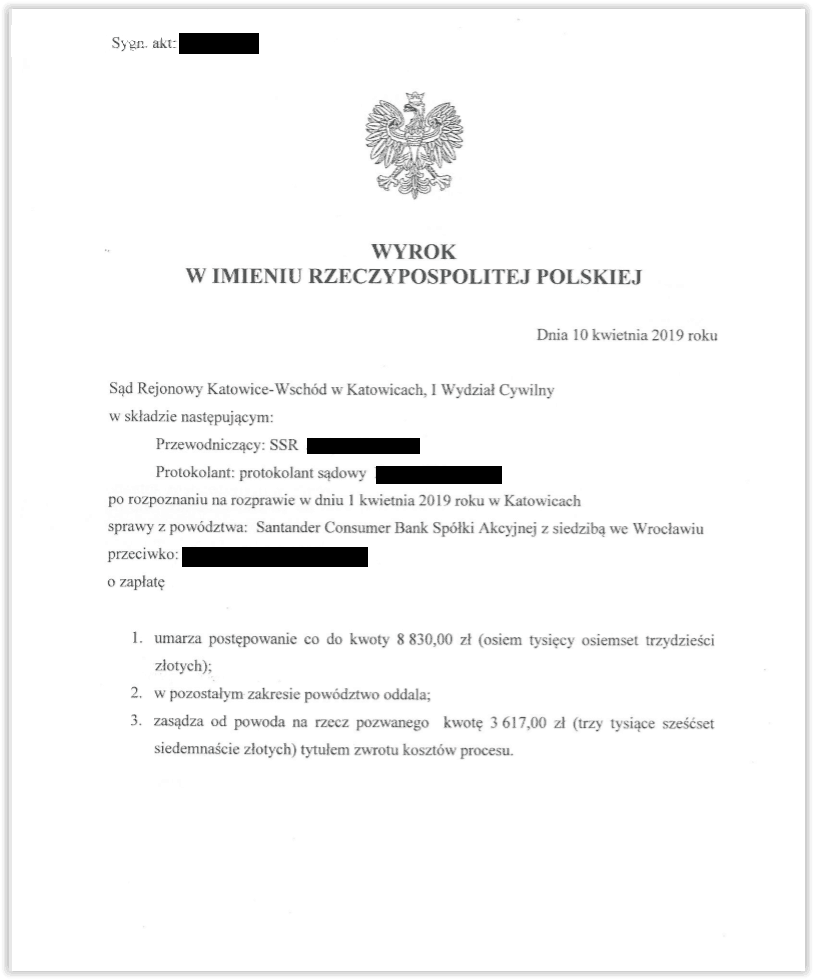

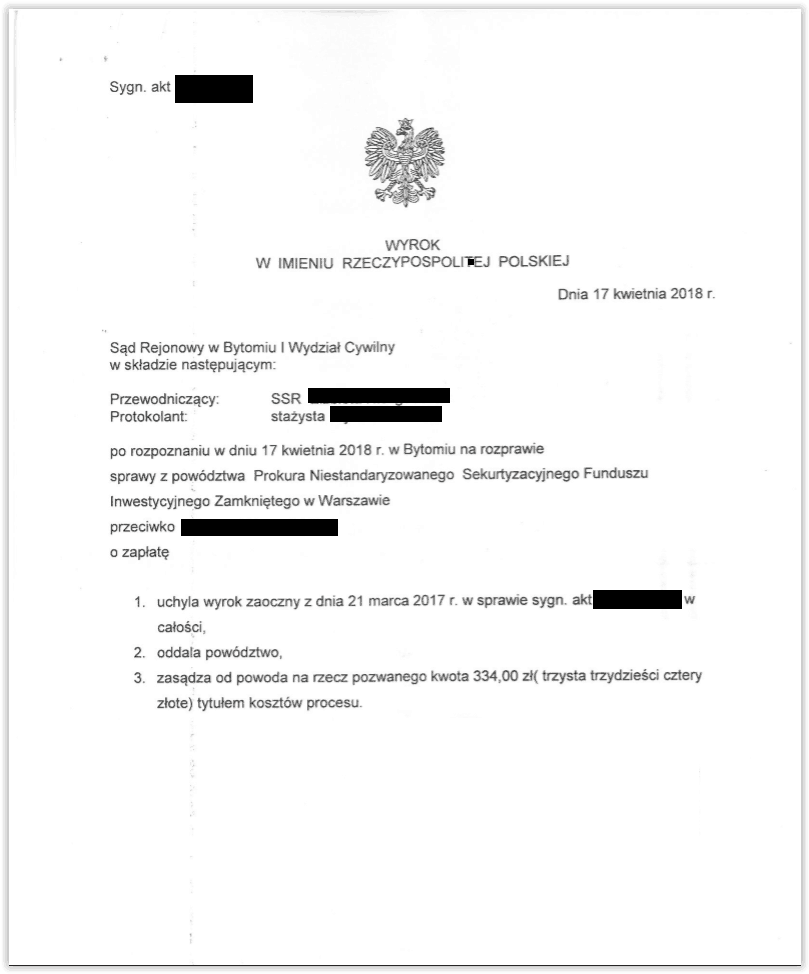

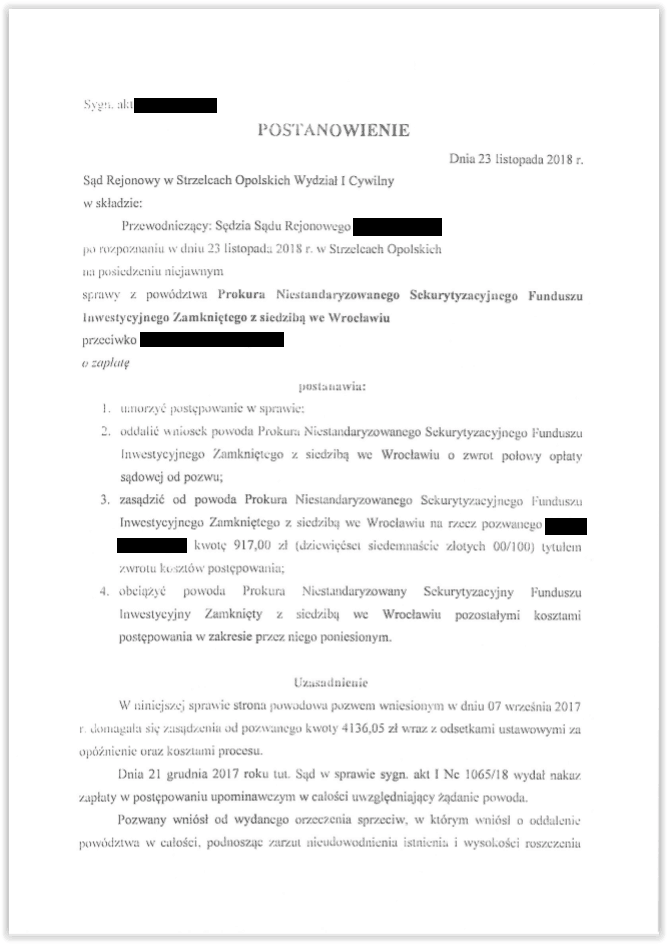

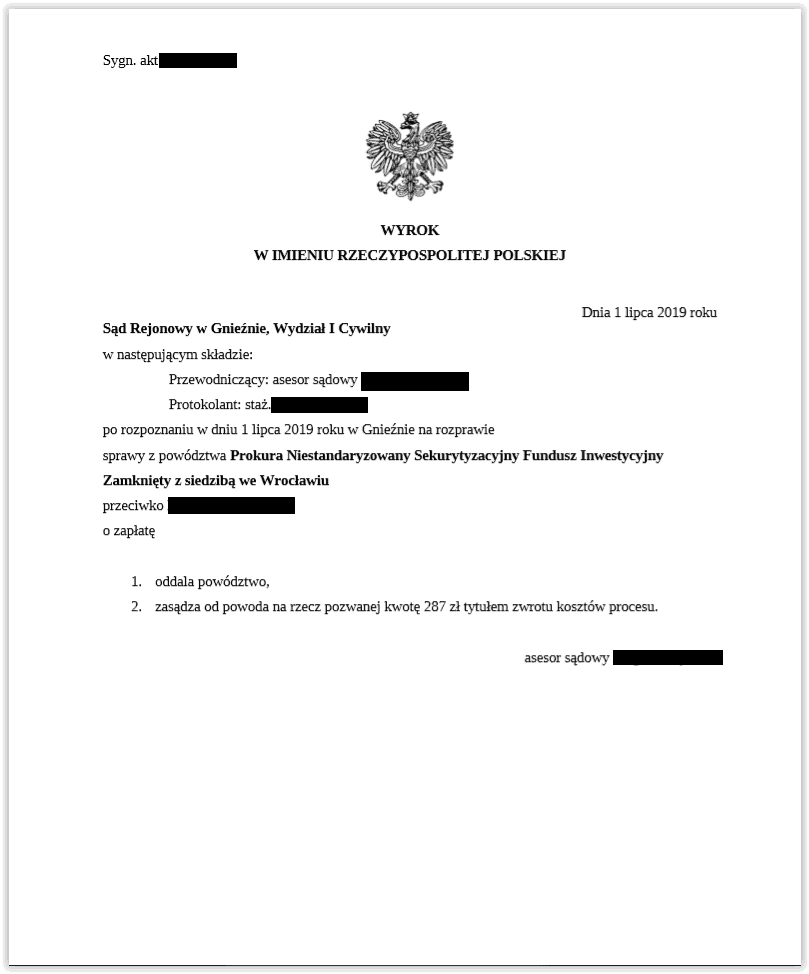

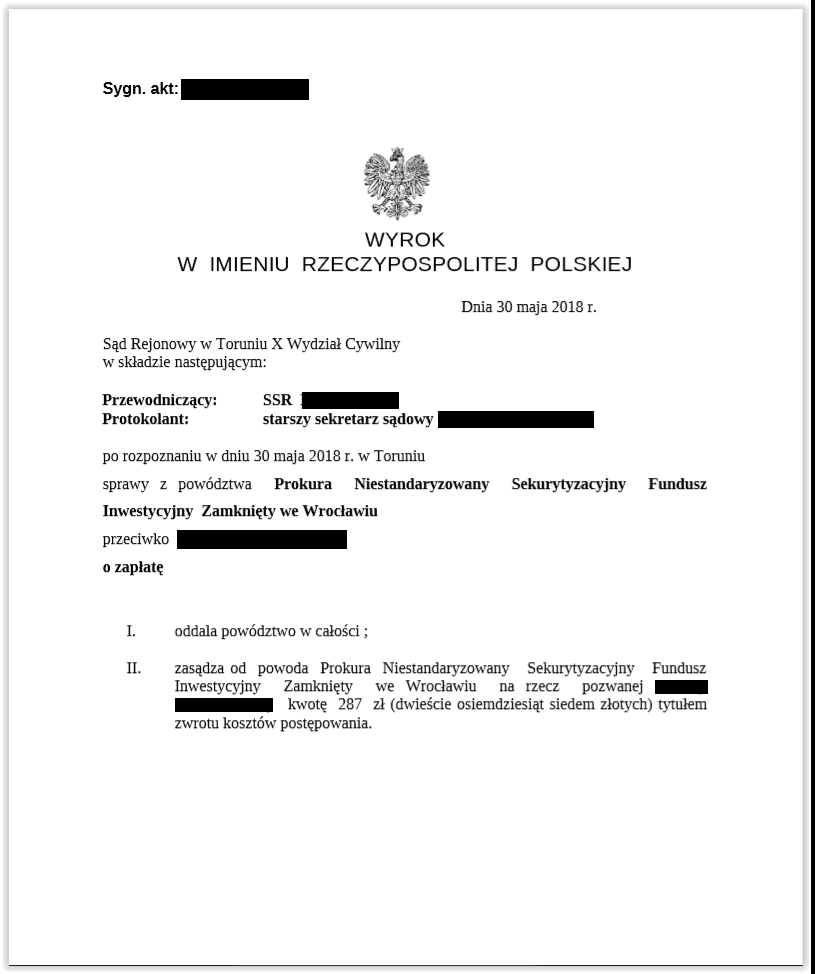

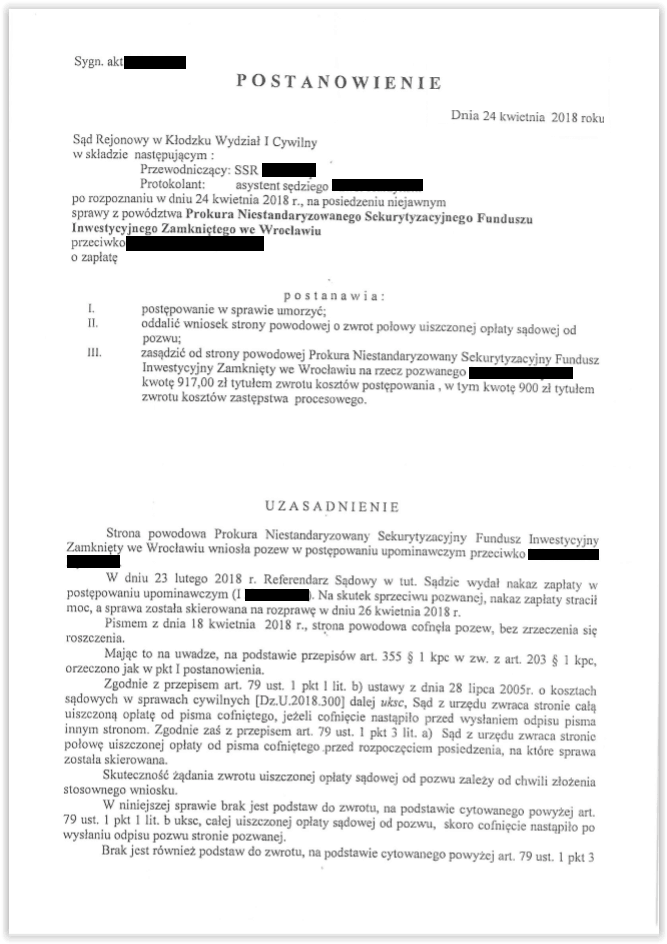

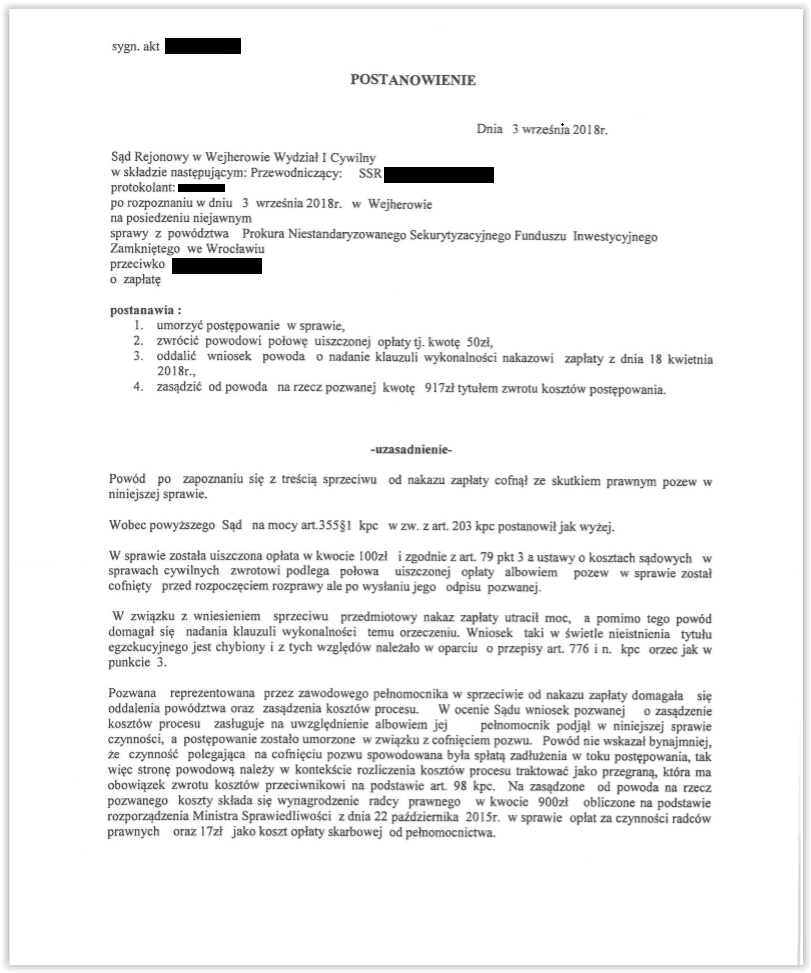

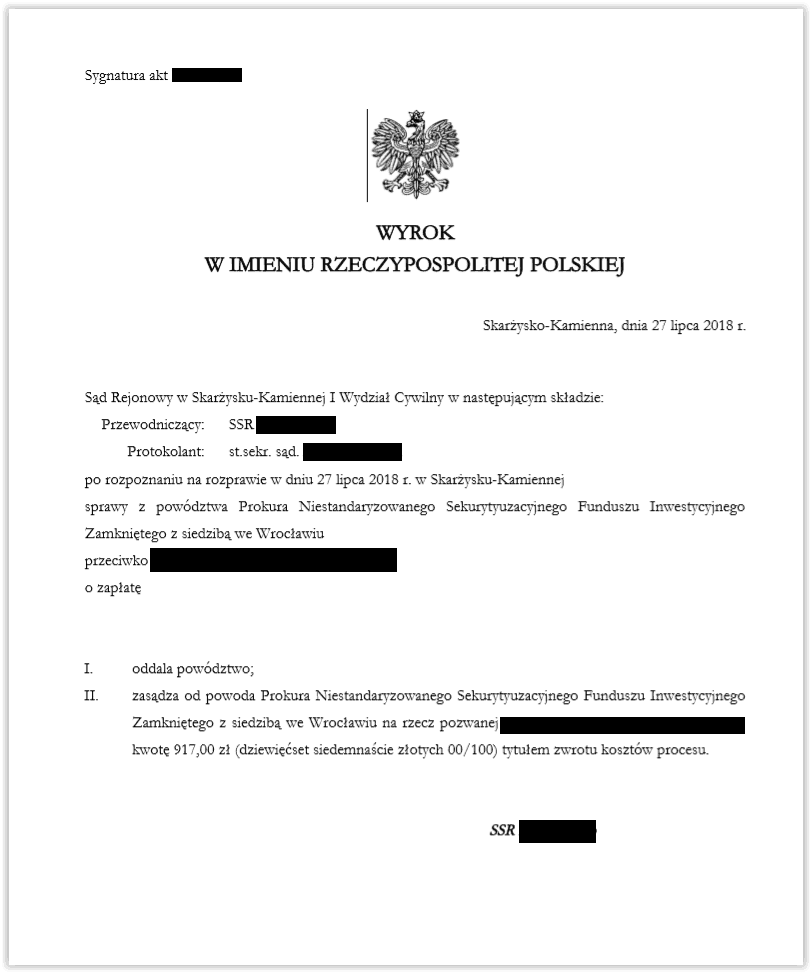

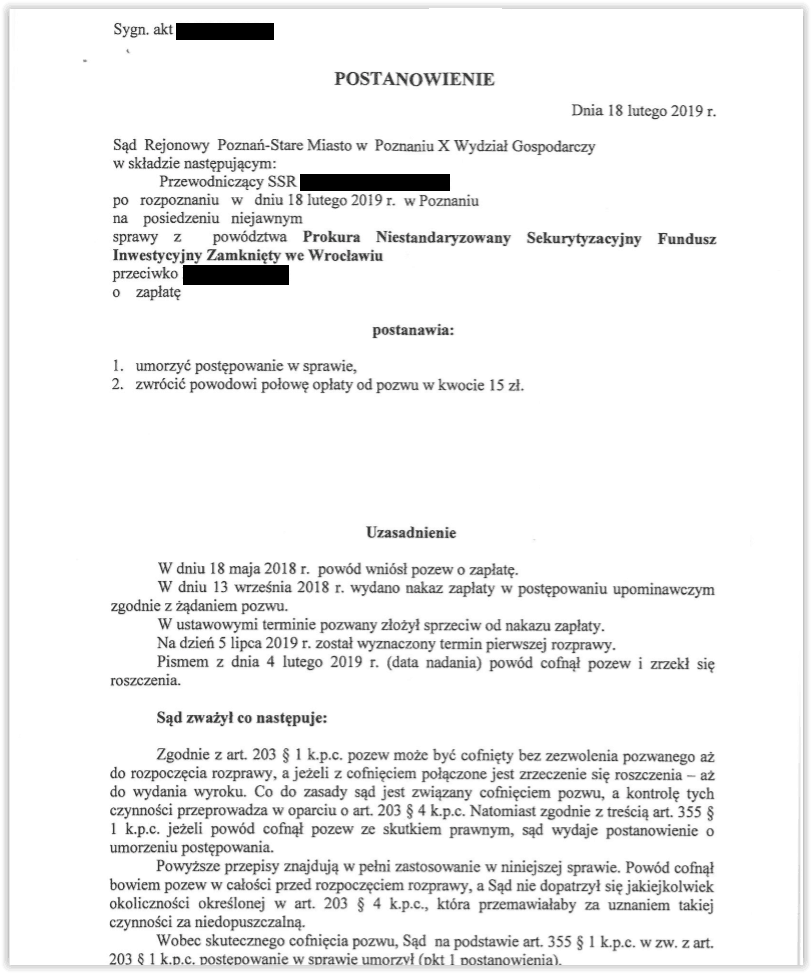

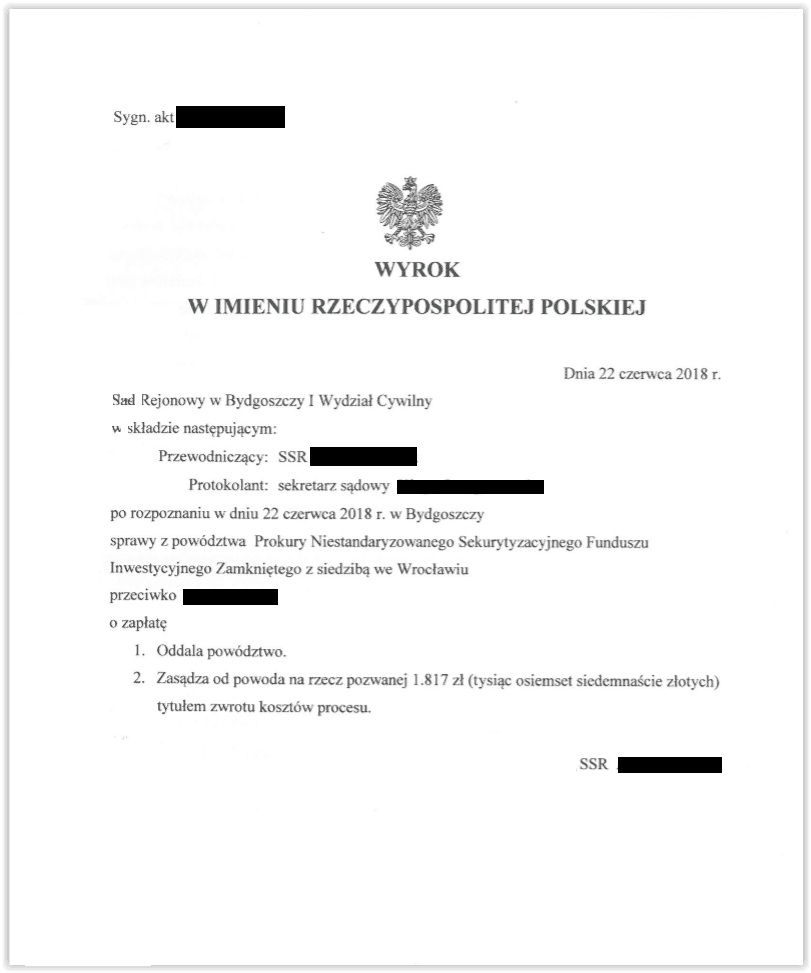

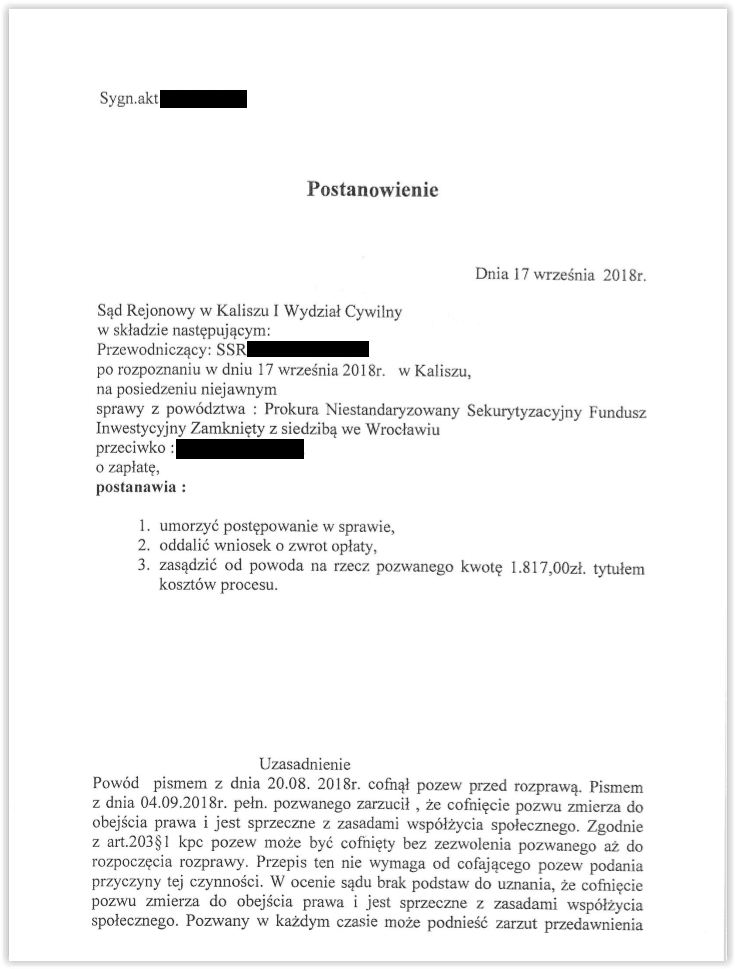

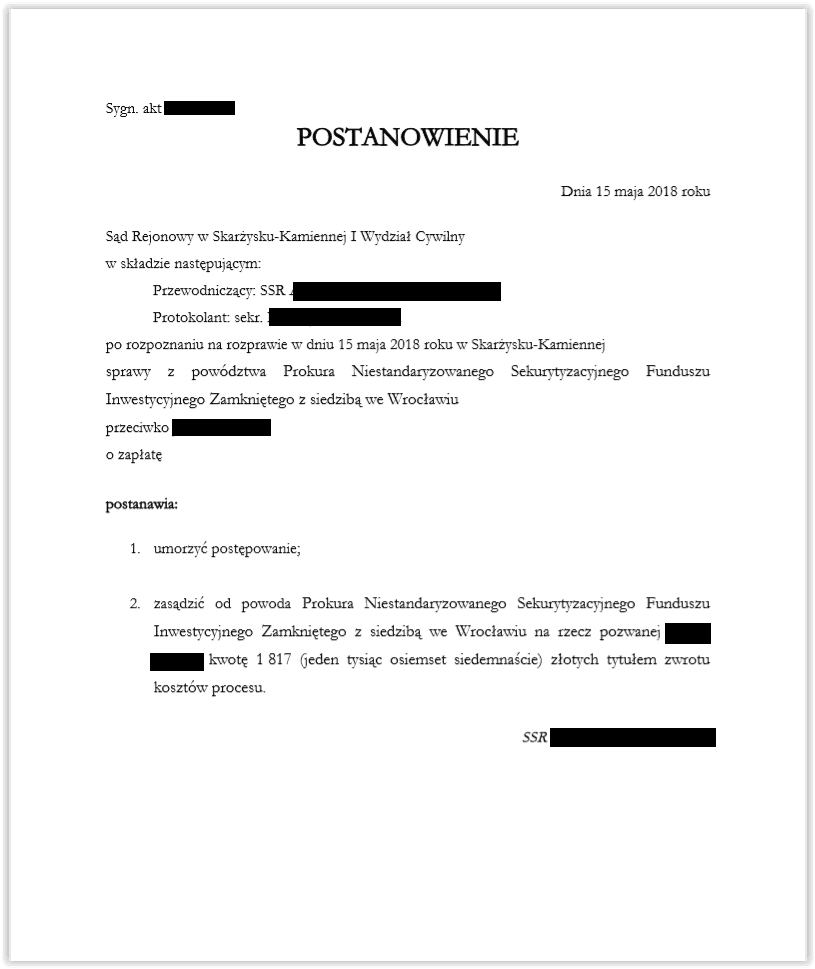

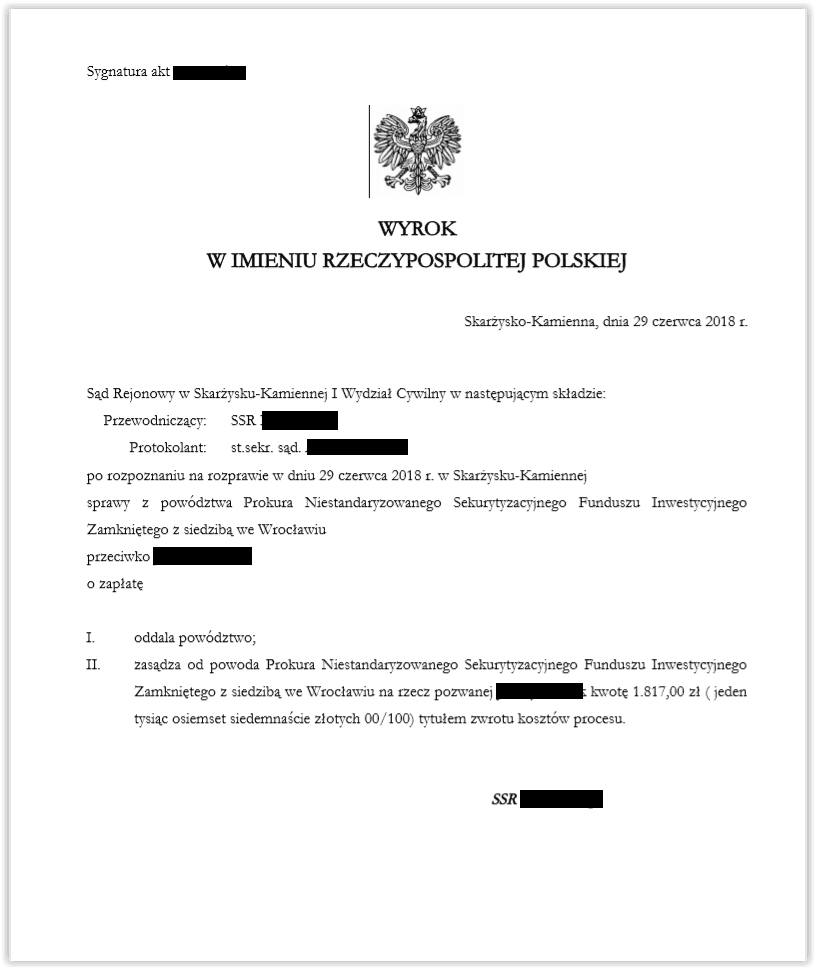

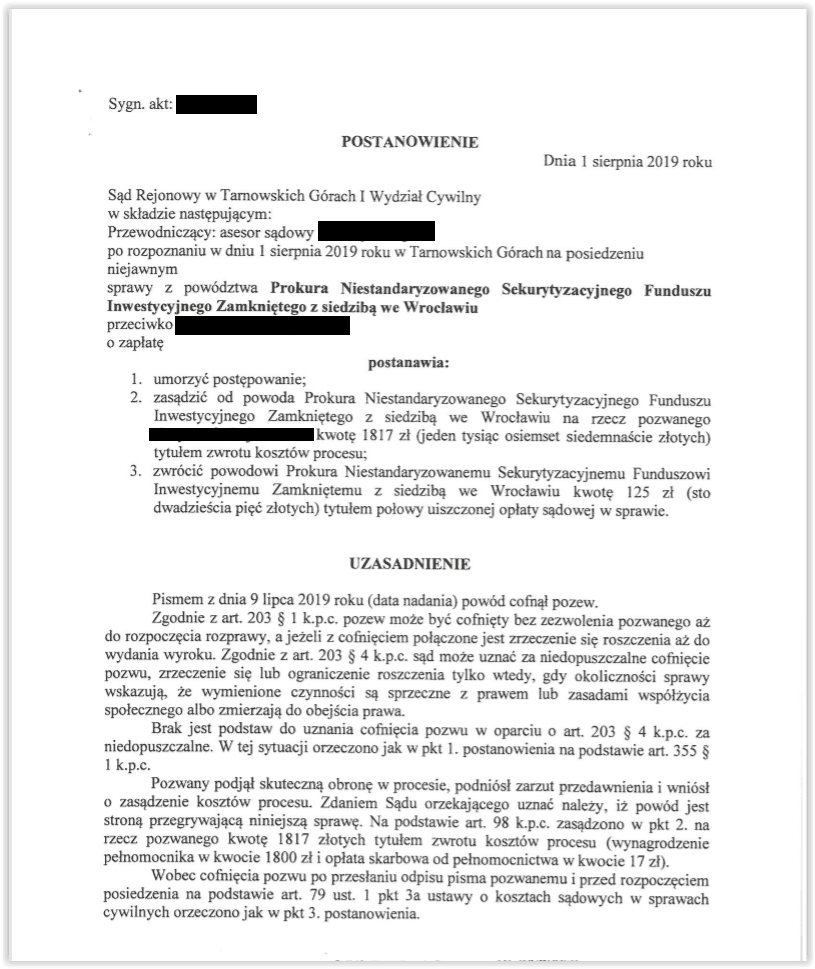

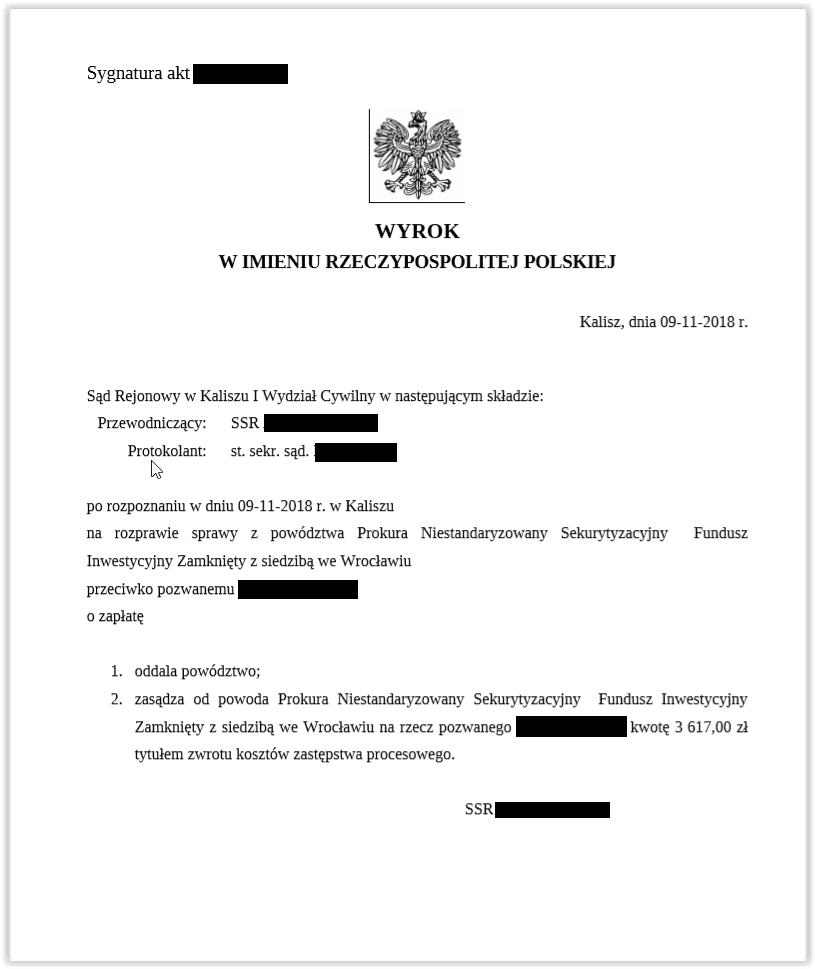

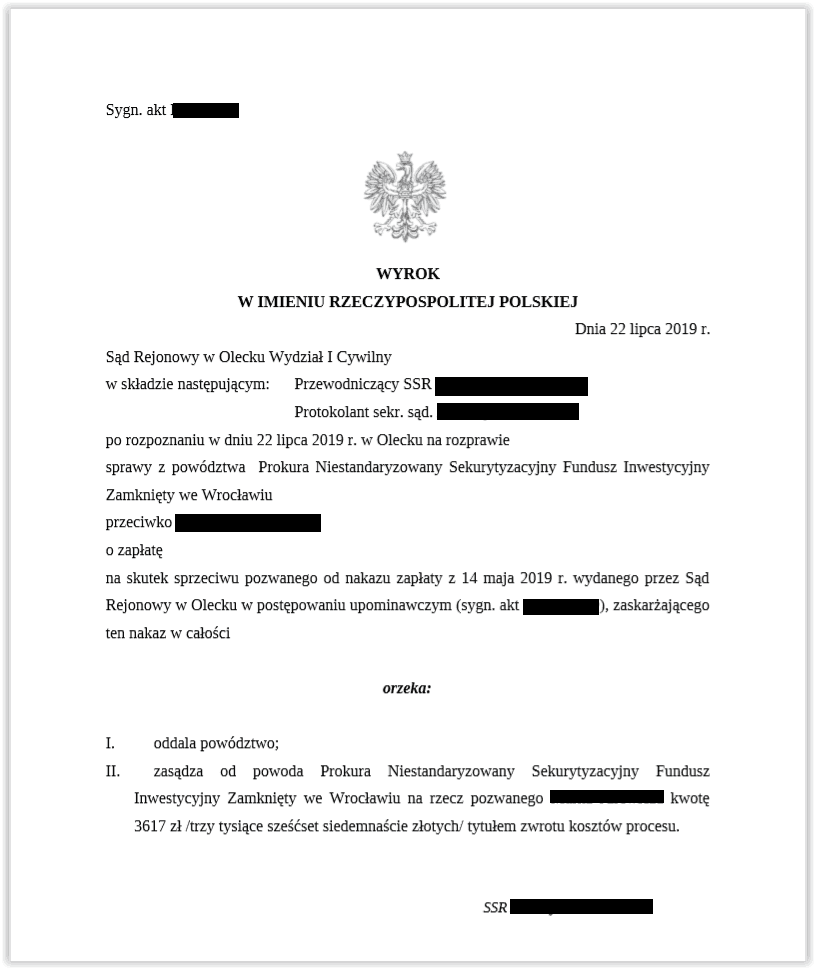

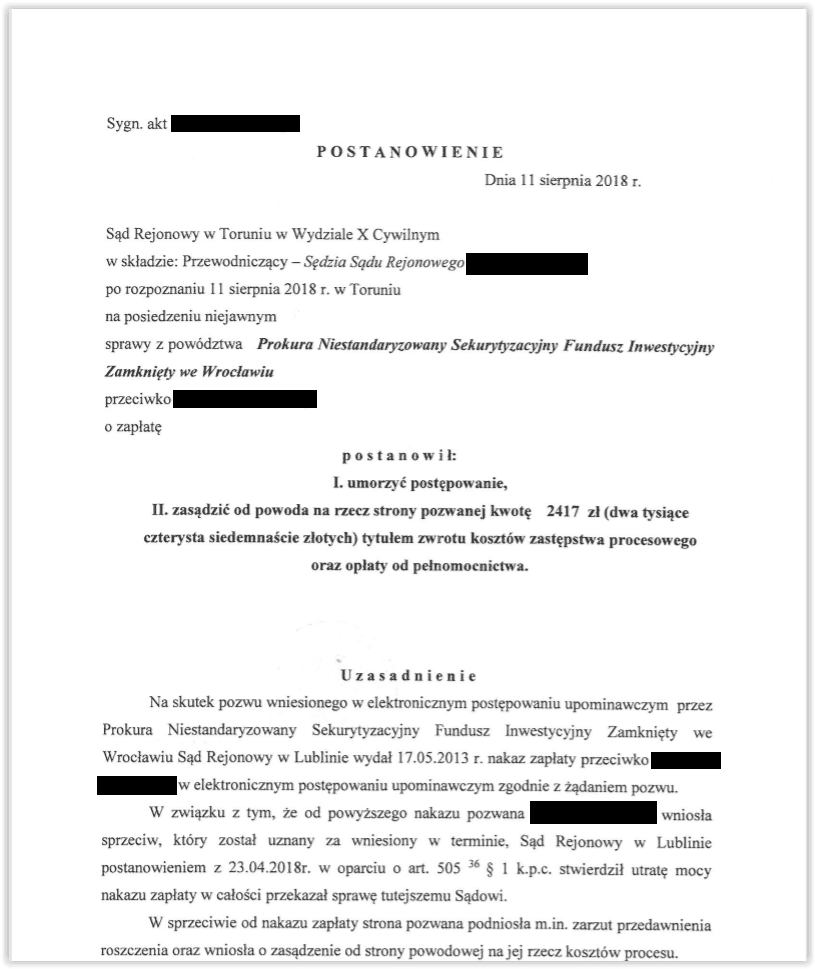

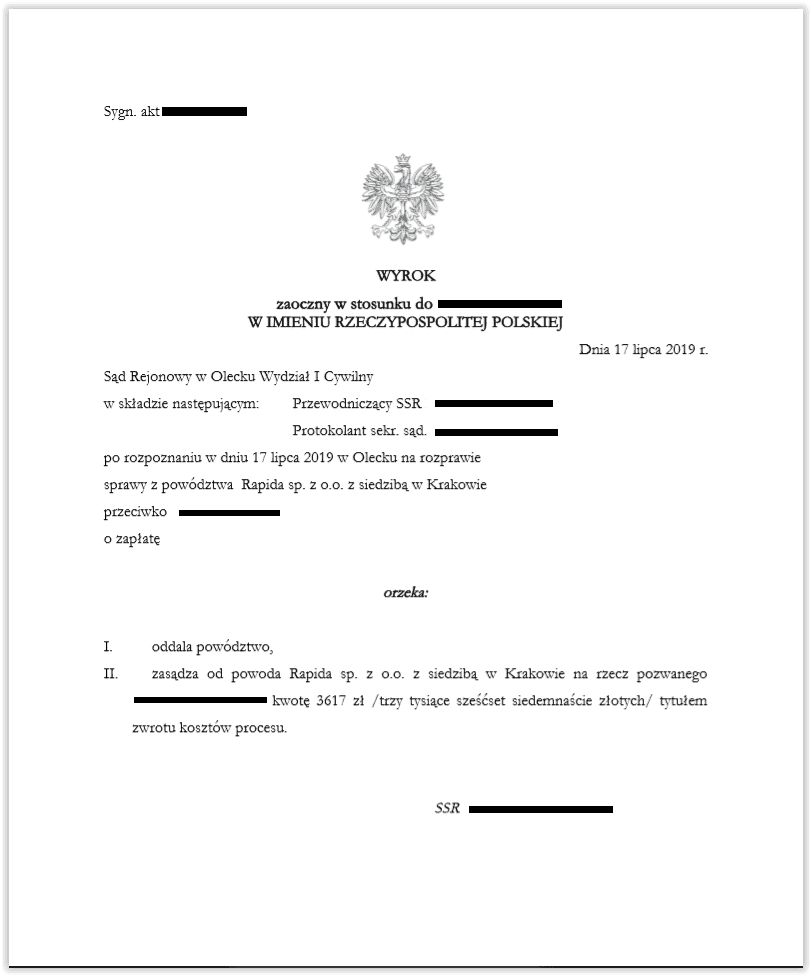

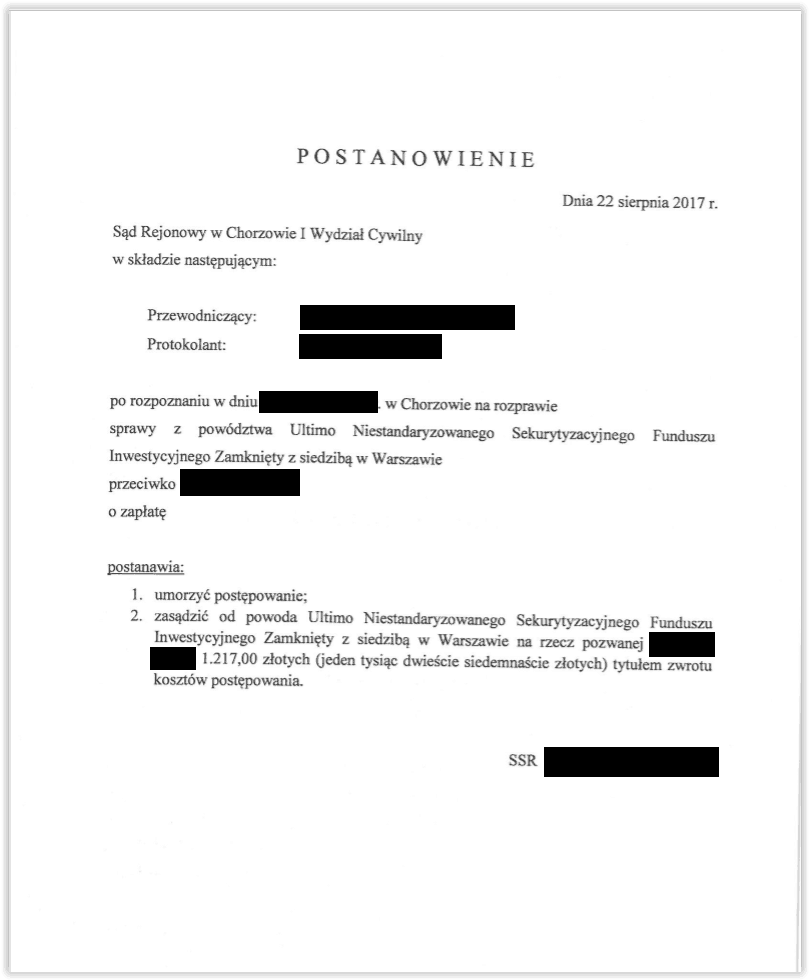

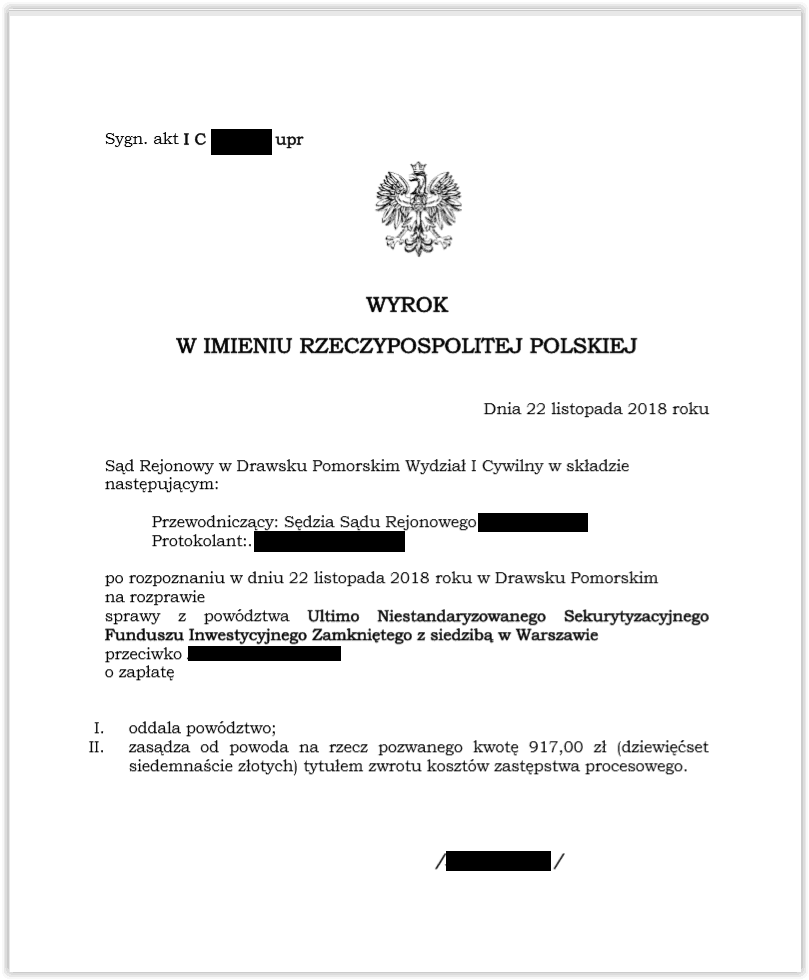

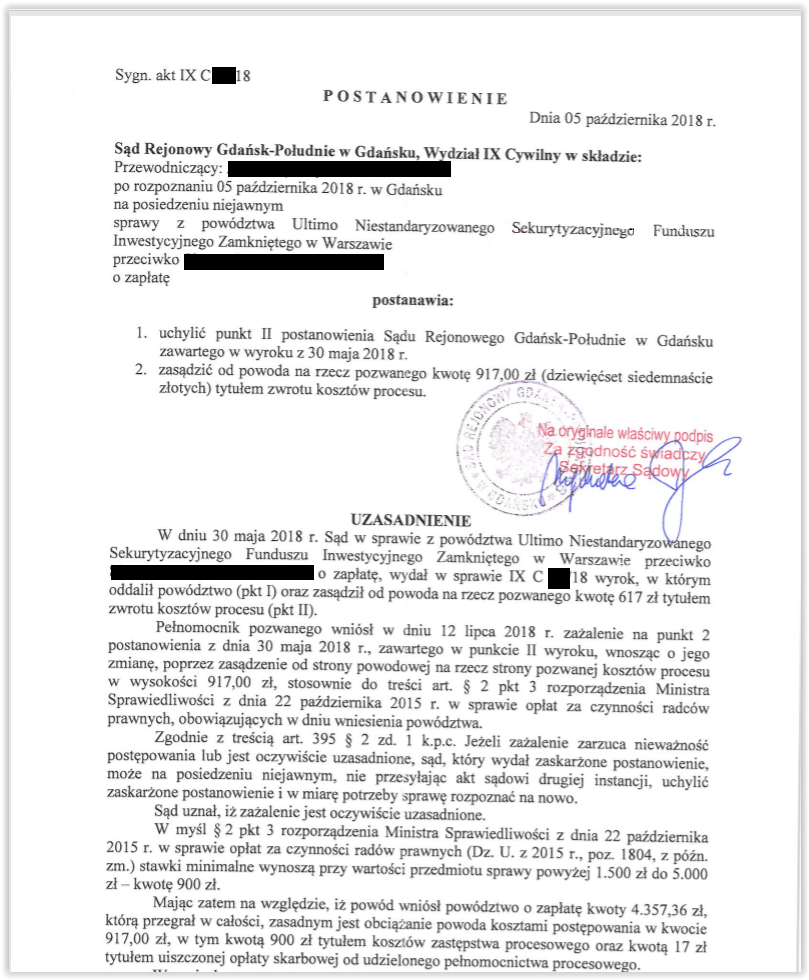

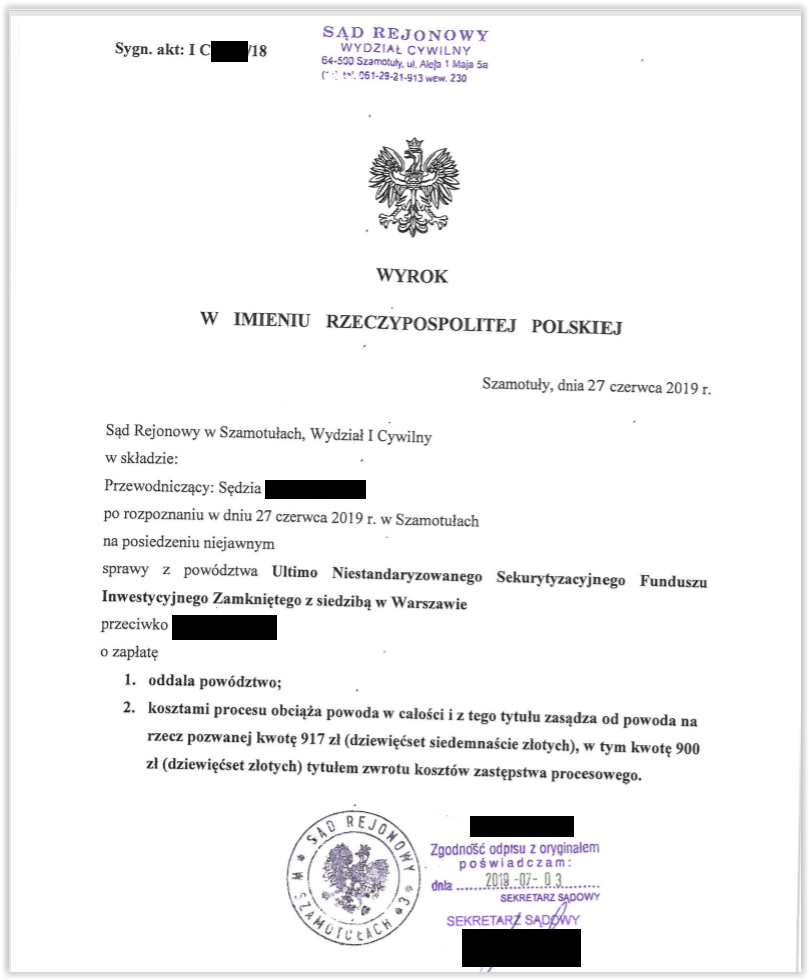

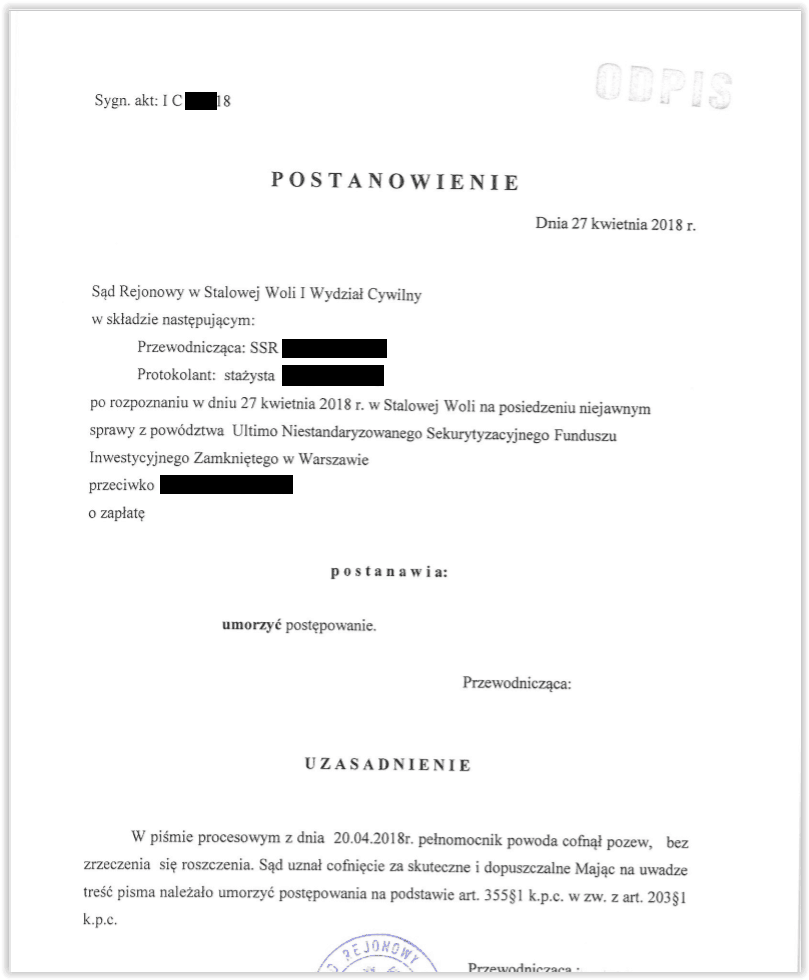

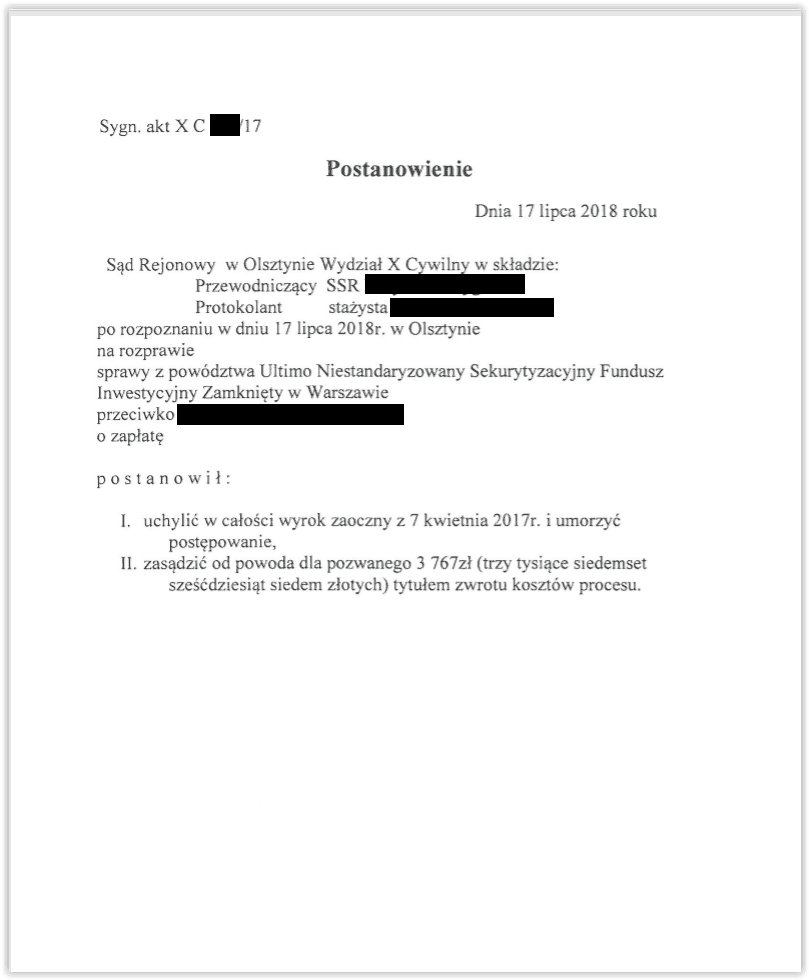

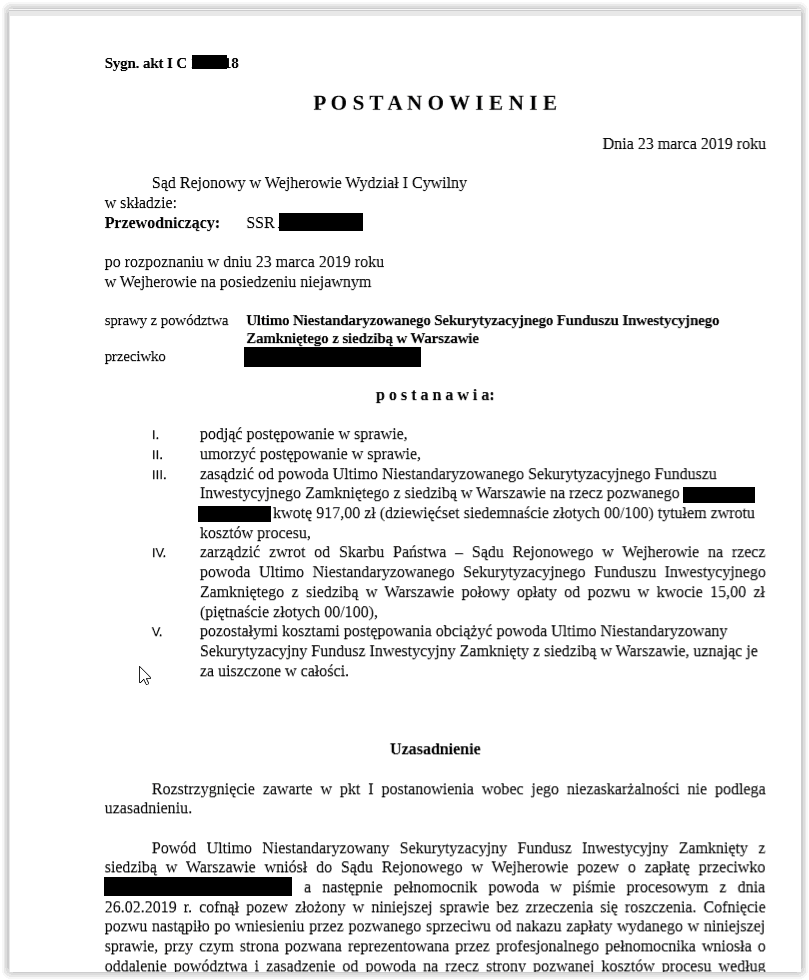

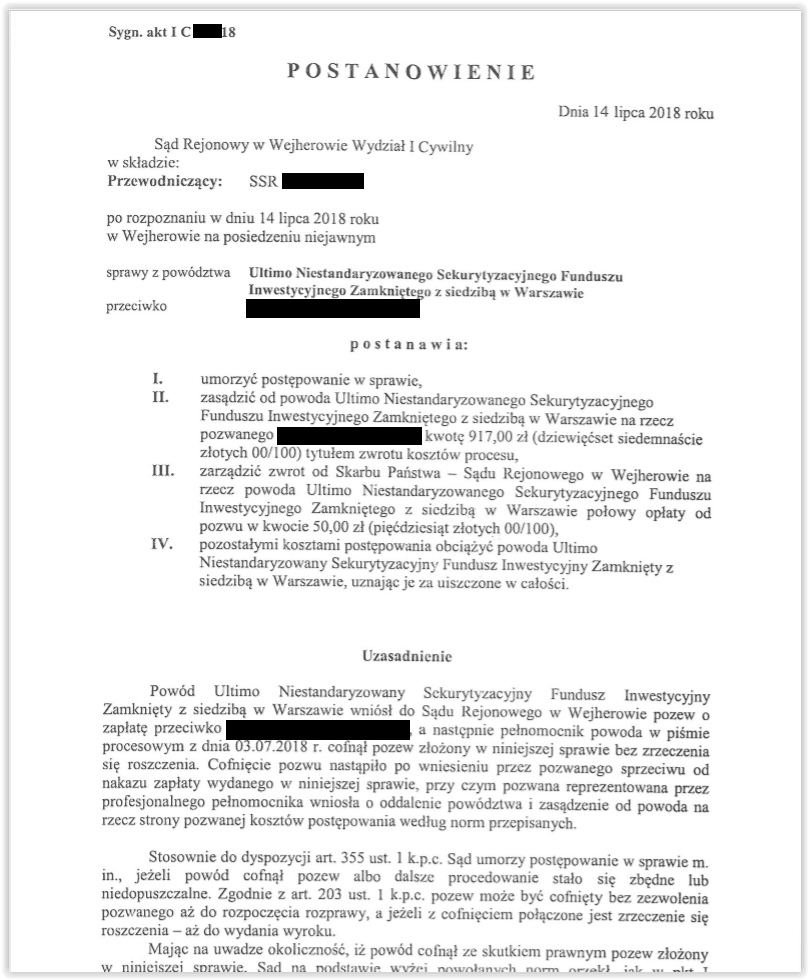

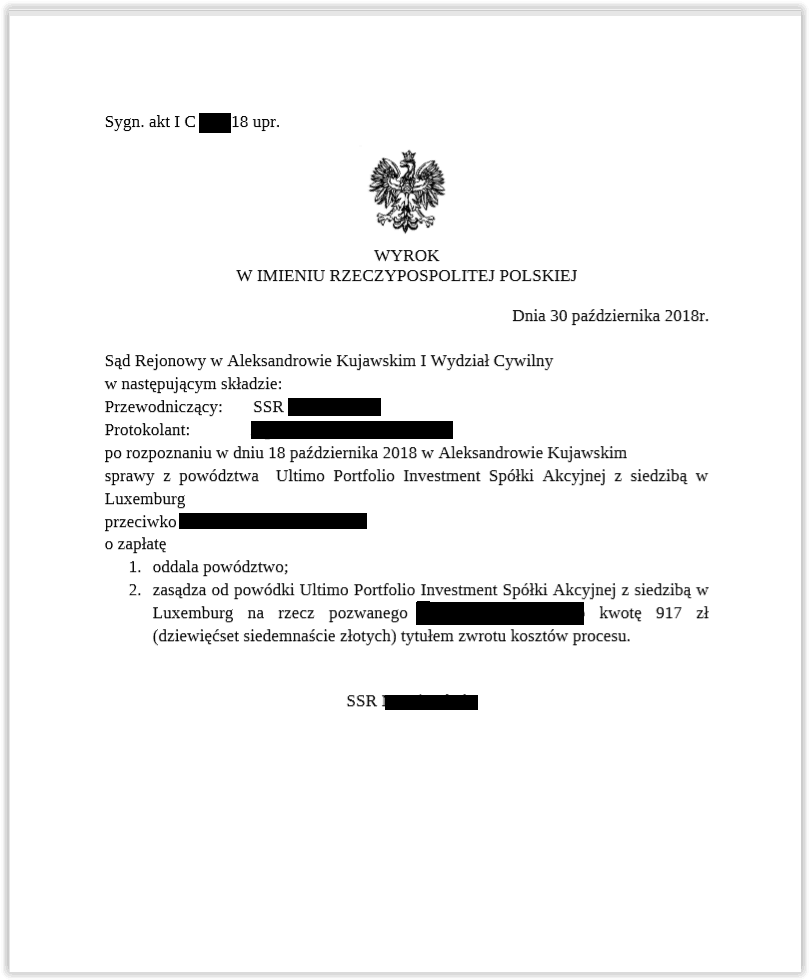

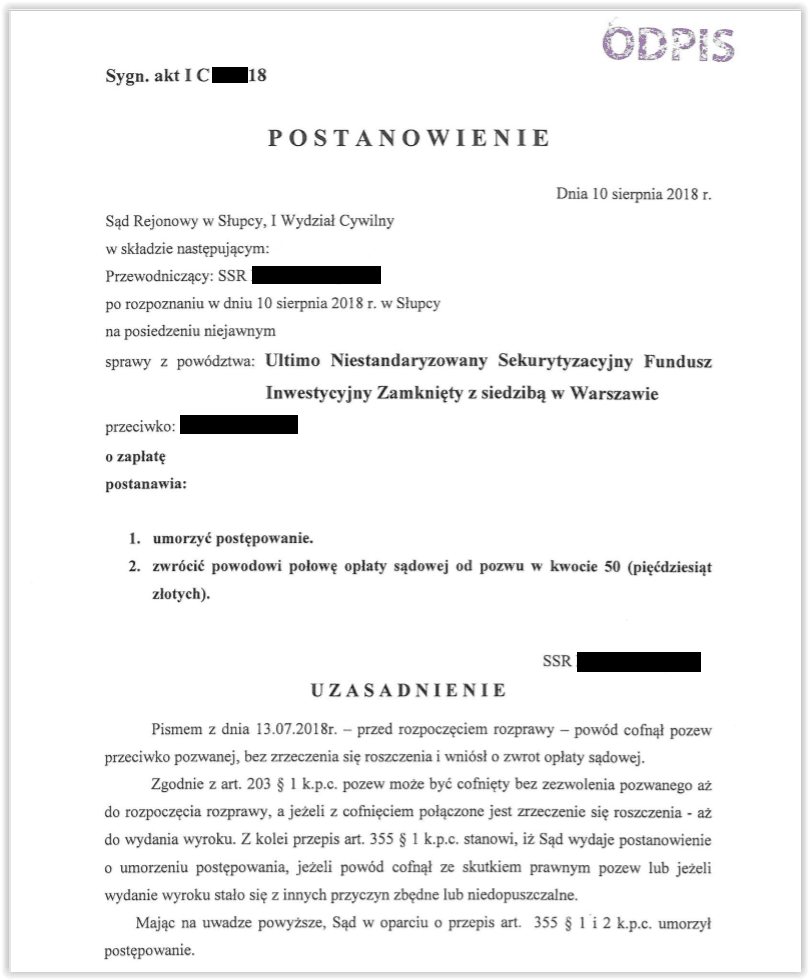

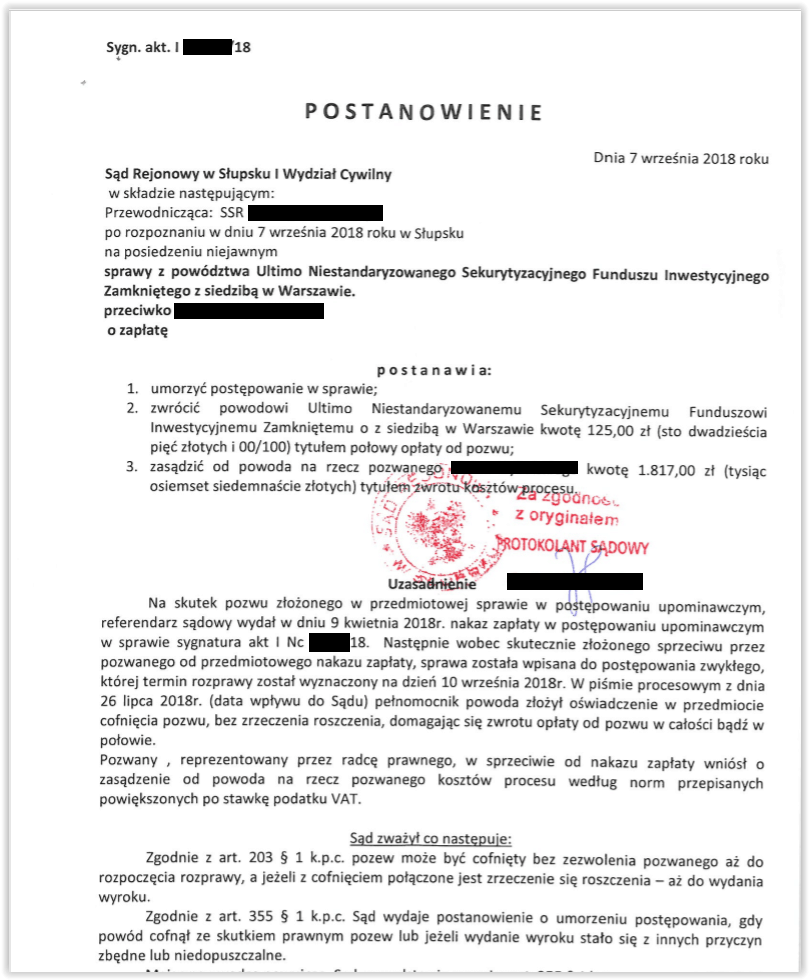

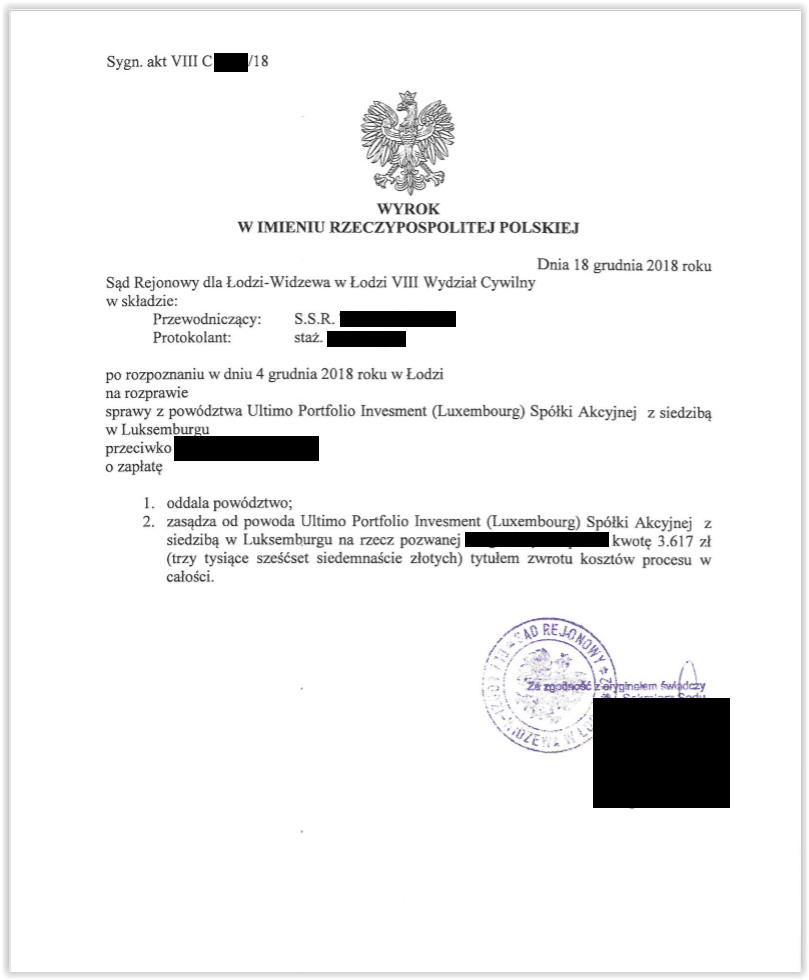

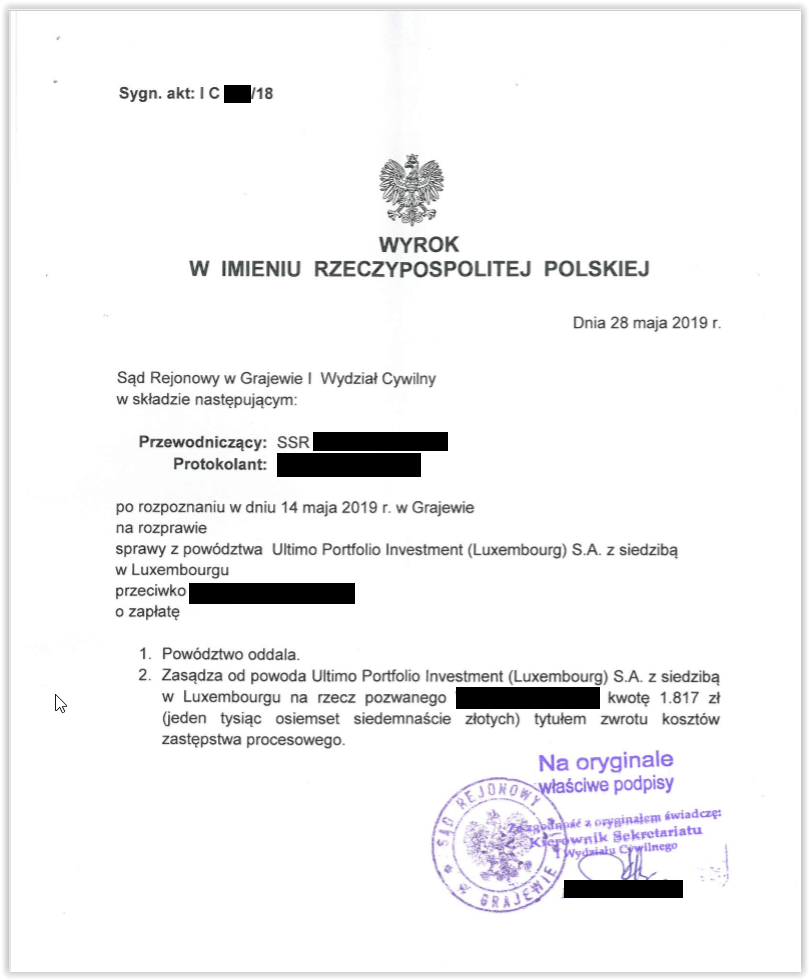

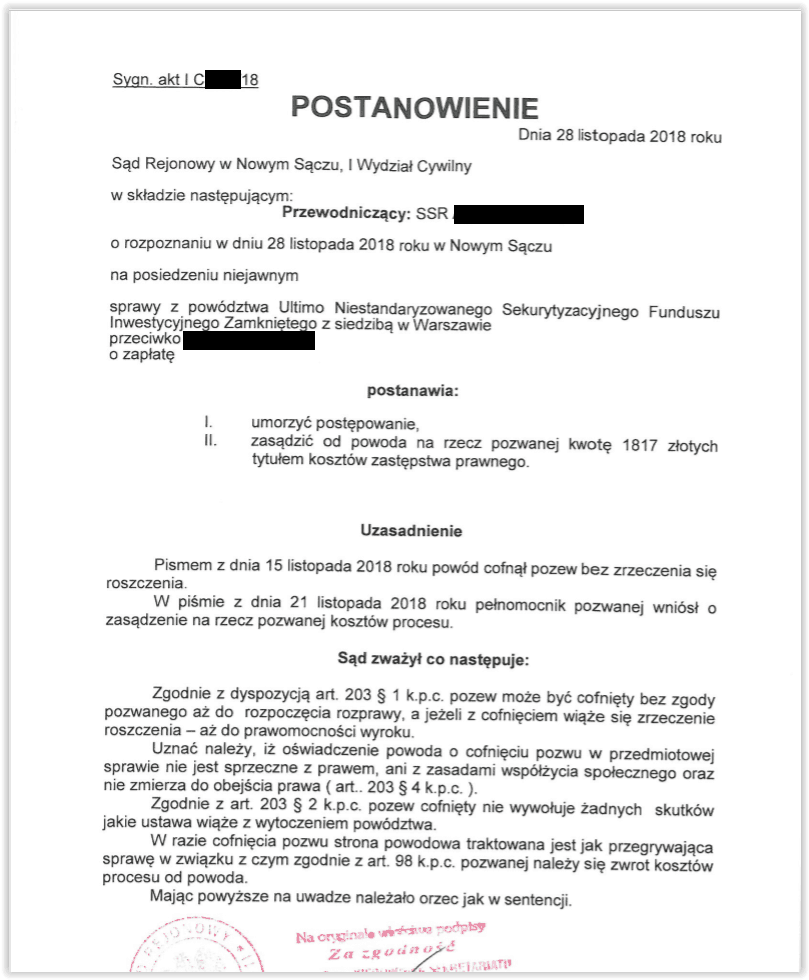

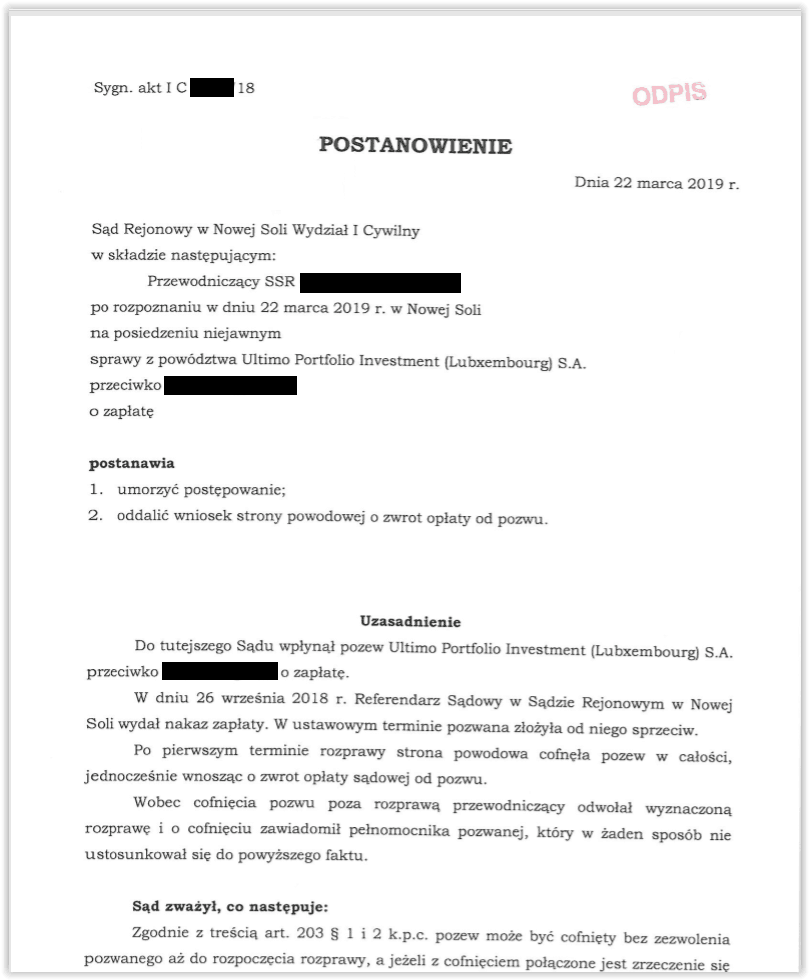

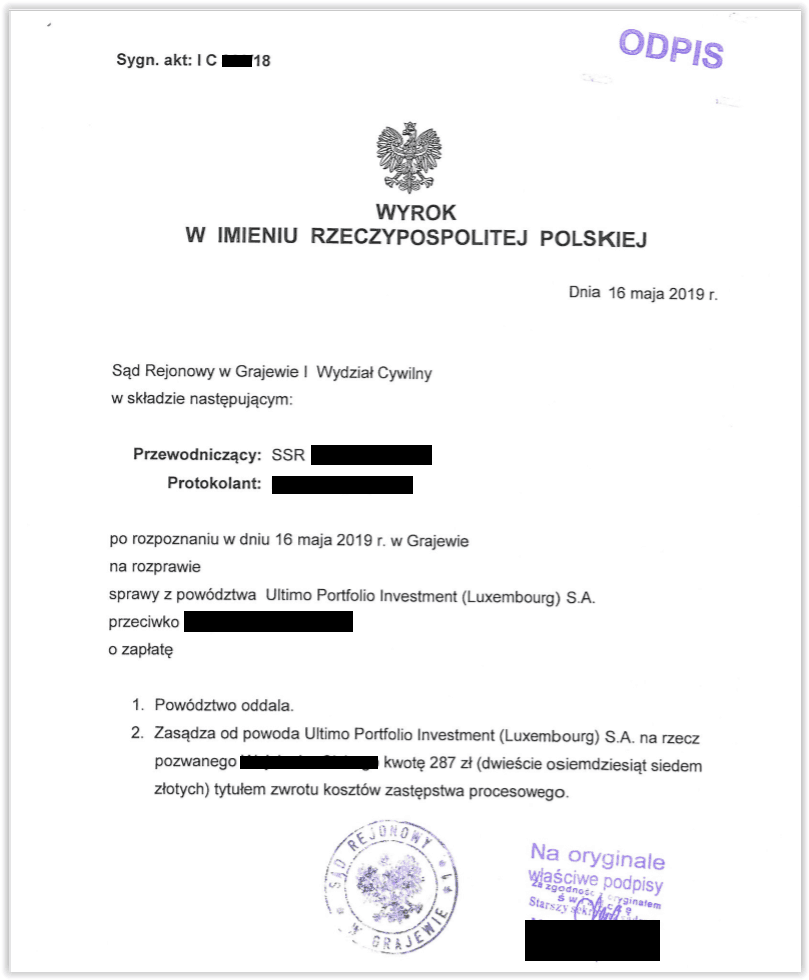

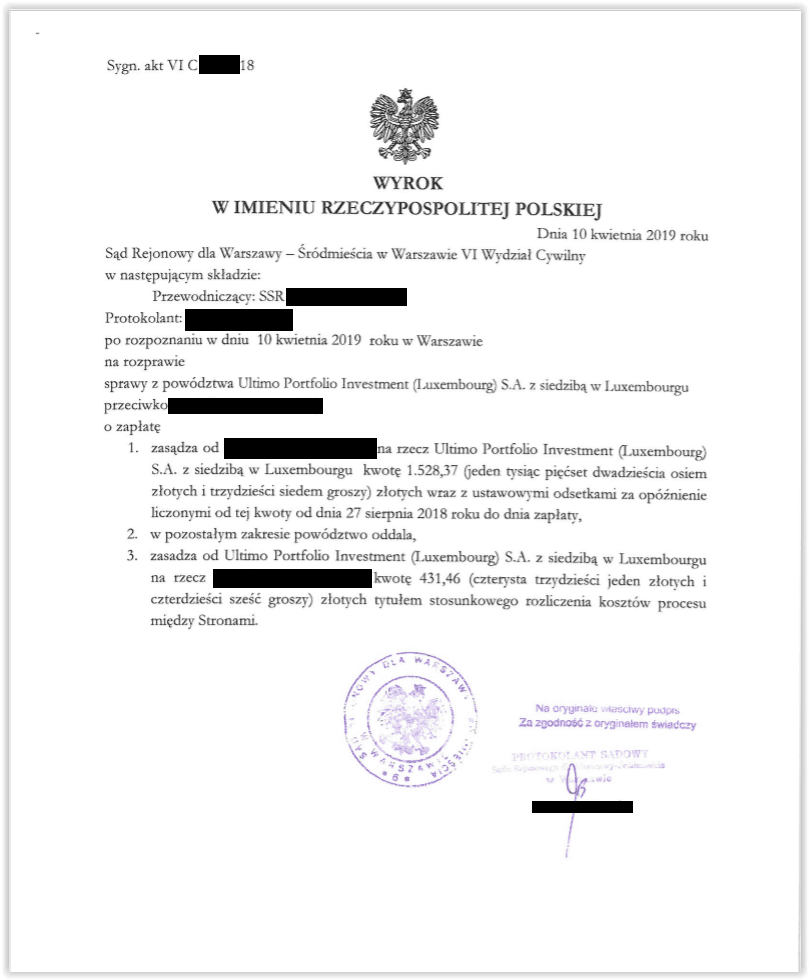

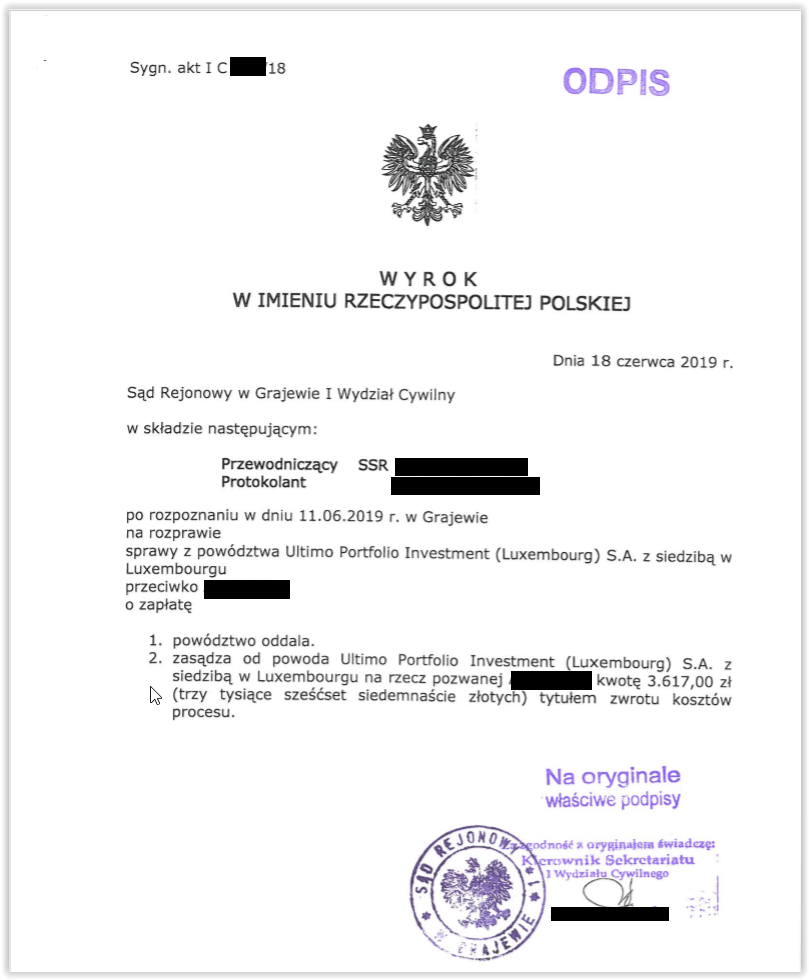

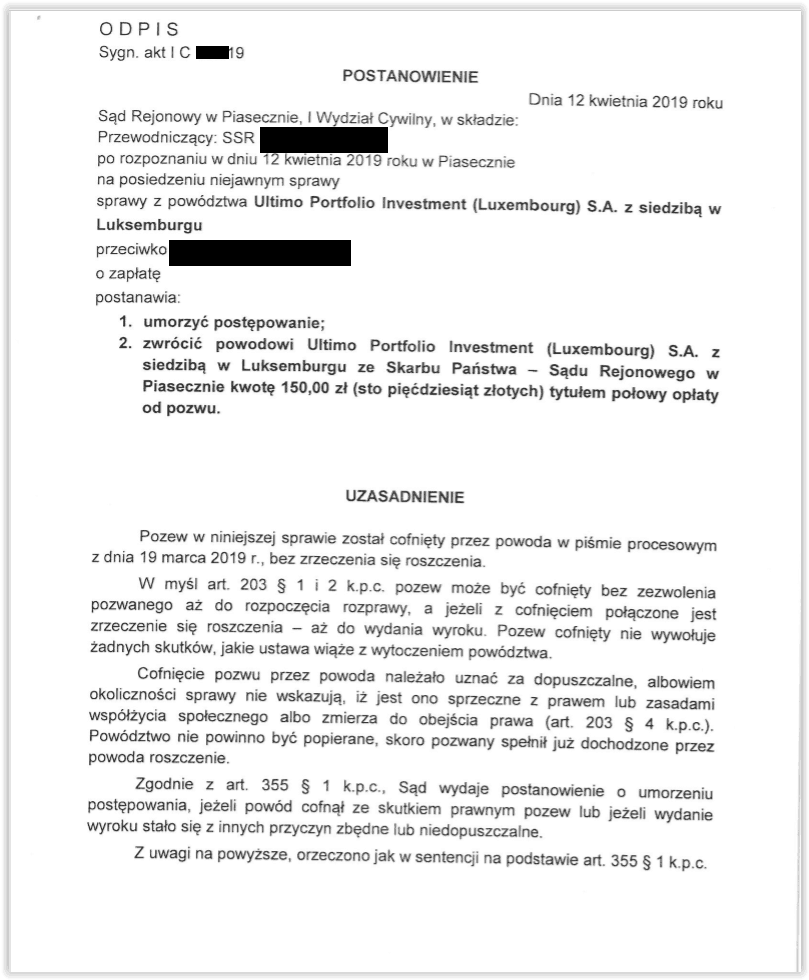

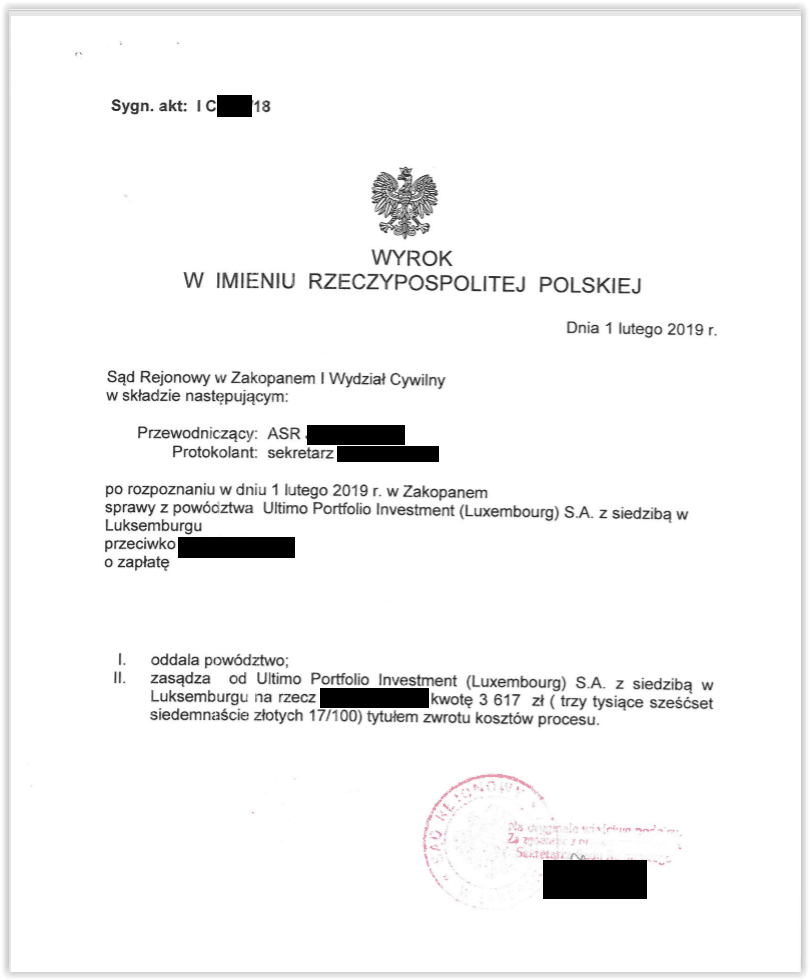

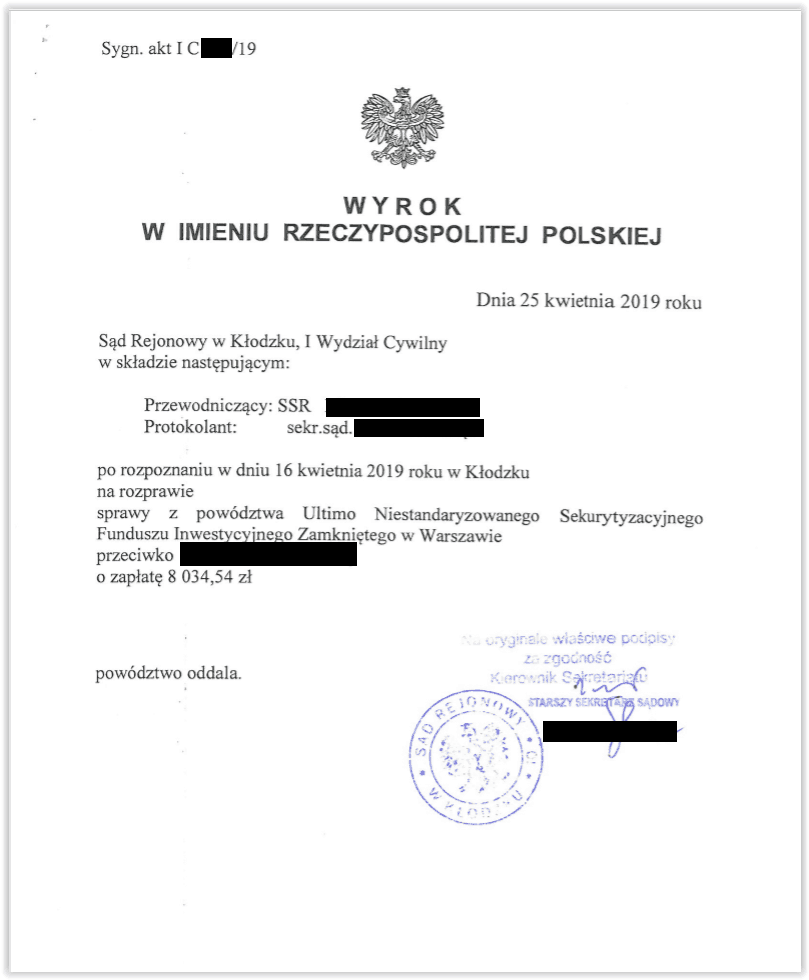

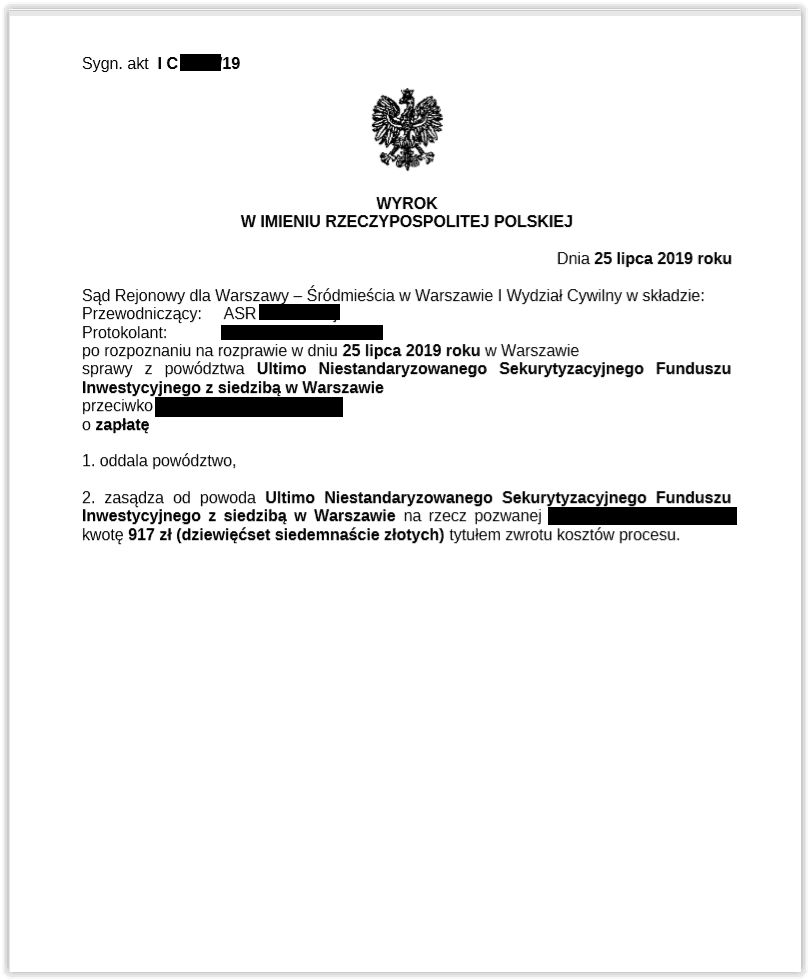

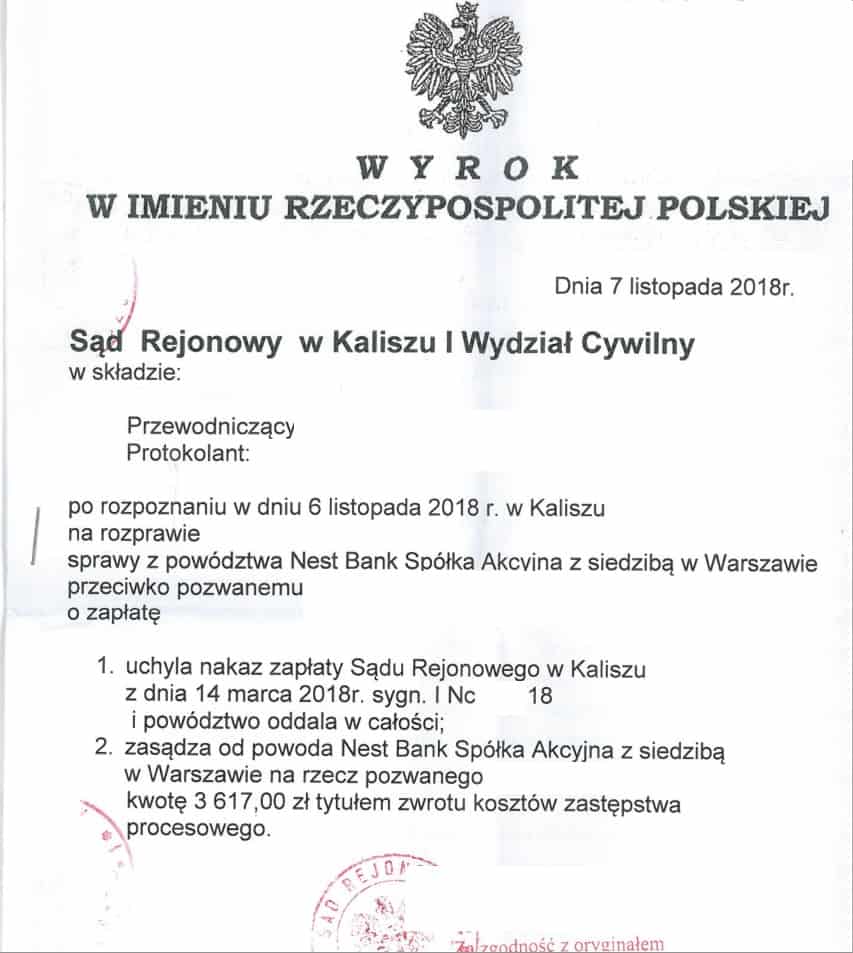

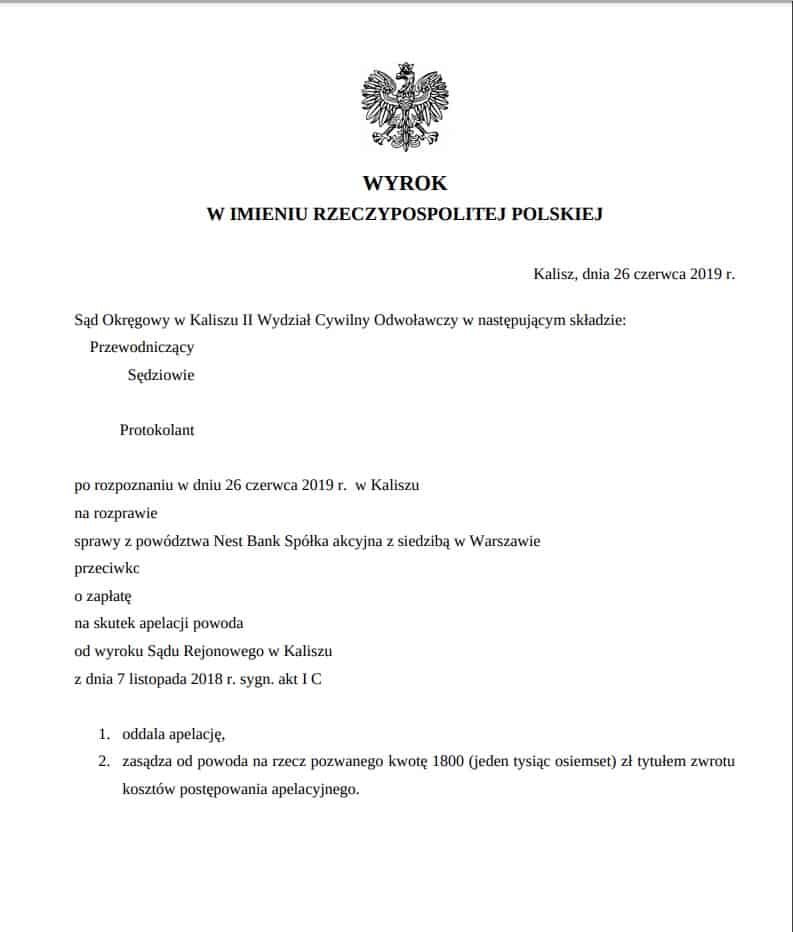

XX Twoje szanse, gdy sprawa trafi do sądu odpowiedniego dla Twojego zamieszkania