Firmy dochodzące wierzytelności wyrastają od kilkunastu lat w Polsce jak grzyby po deszczu. Szukają swojego miejsce na rynku wierzytelności skupując długi za przysłowiową złotówkę, w sposób masowy. Tak samo jest ze Skuteczna Windykacje M. Walencik i Wspólnicy Spółka Jawna. Postanowiłem napisać ten wpis bo nazwa, przyznacie, dość mocno intryguje, wręcz zaczepia. Skuteczna Windykacja czy, aby na pewno?

Z moją klientką współpracuję już od dłuższego czasu. Pani Z. wpadła w spiralę zadłużenia , co skrzętnie wykorzystały różne firmy pożyczkowe oraz chwilówki. W podbramkowej sytuacji udzielały Pani Z. pożyczki, które spokojnie można określić mianem lichwy. Jedną z nich był Fundusz Korona.

Cios poniżej pasa?

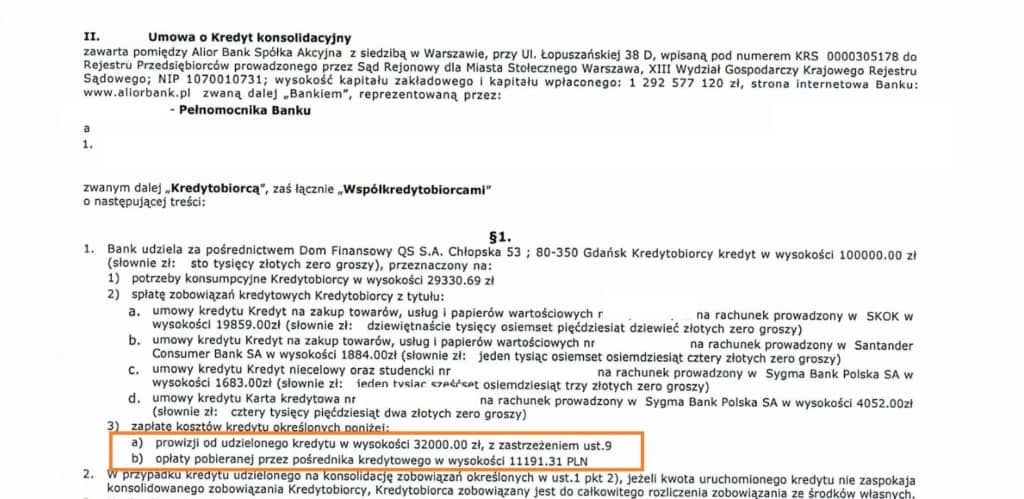

Fundusz Korona udzielił pożyczki w wysokości 2500 zł z horrendalnymi kosztami i prowizja. Co więcej w harmonogramie klientka w pierwszej kolejności spłacała prowizję a następnie raty.

Pierwsze naruszenie, ale było ich znacznie więcej. Fundusz Korona po tym jak moja klientka zreflektowała się, że z umową jest coś nie w porządku i zaprzestała spłatanie, nie dochodził swoich roszeń tylko szybko sprzedał je innemu podmiotowi – Skutecznej Windykacji.

Skuteczna Windykacja nie taka skuteczna!

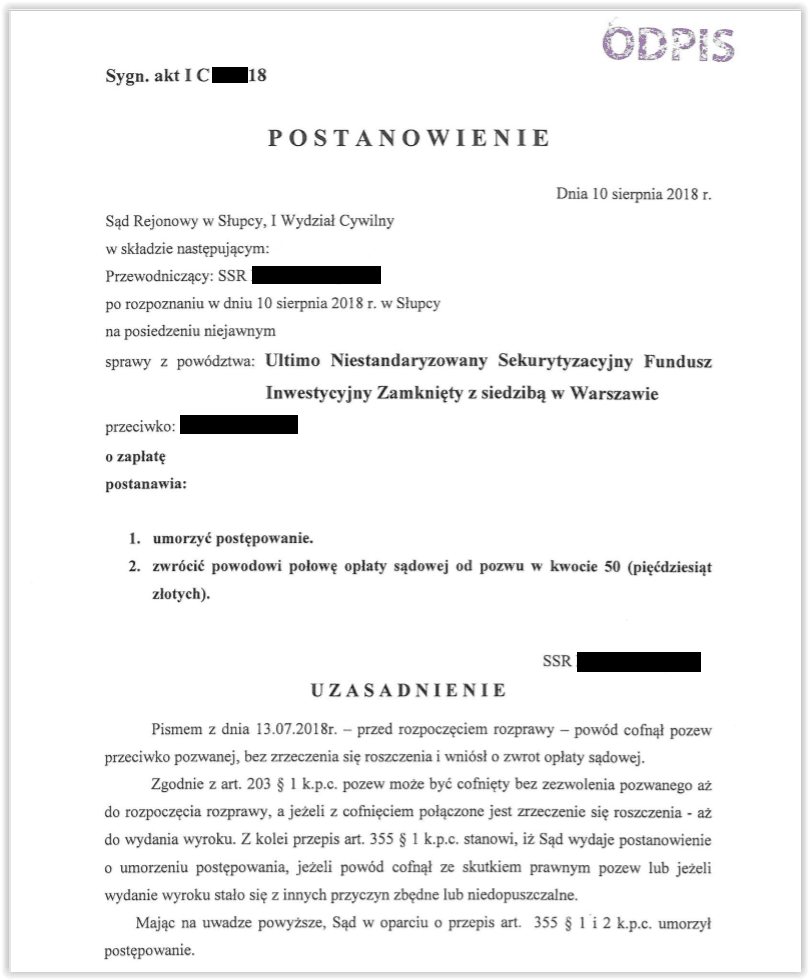

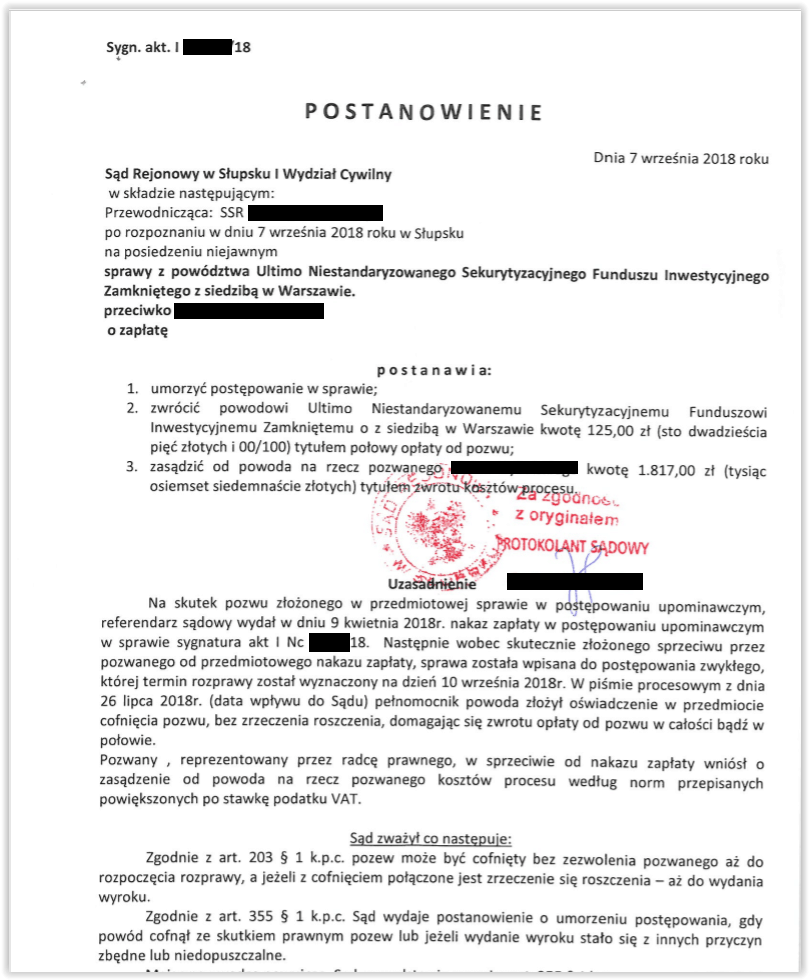

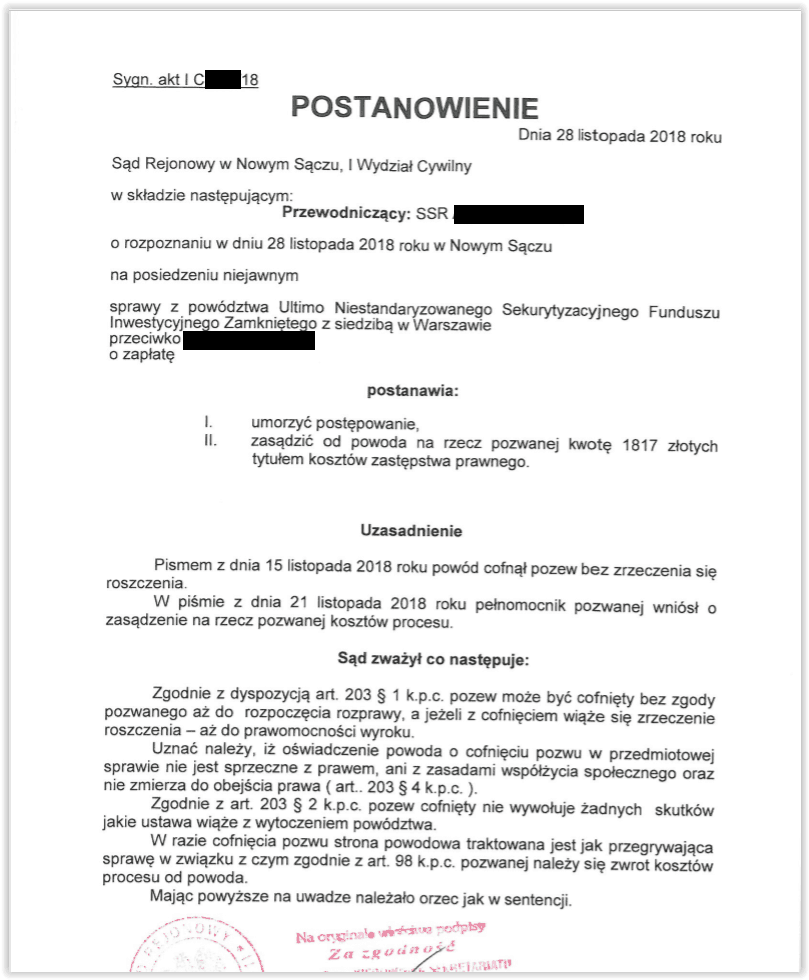

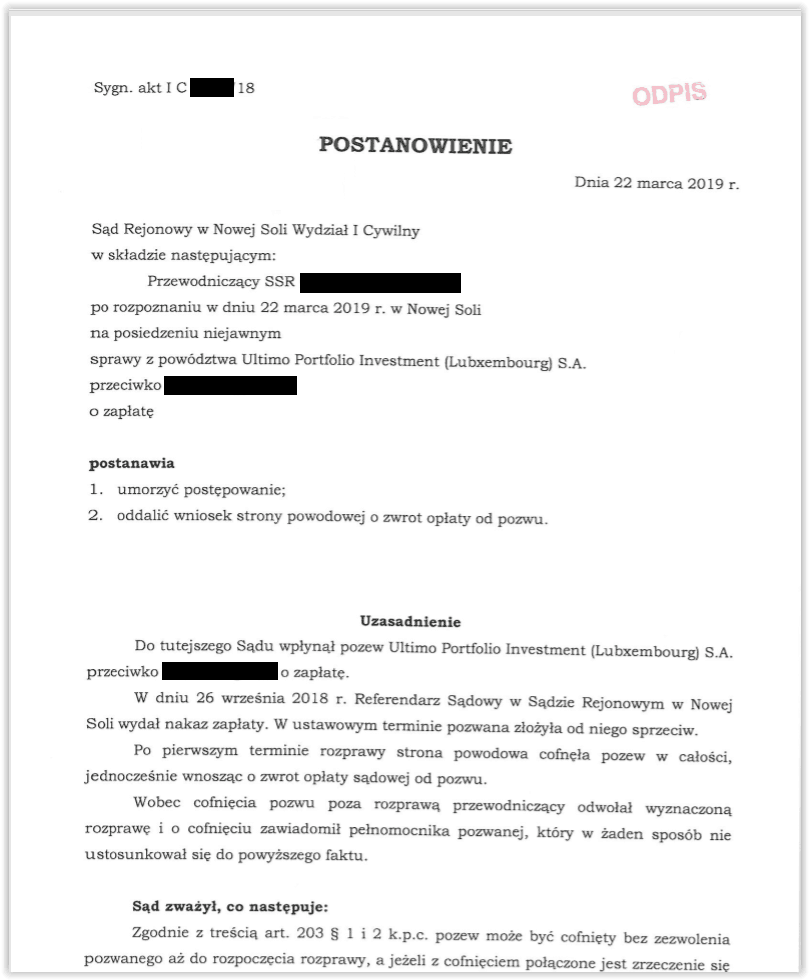

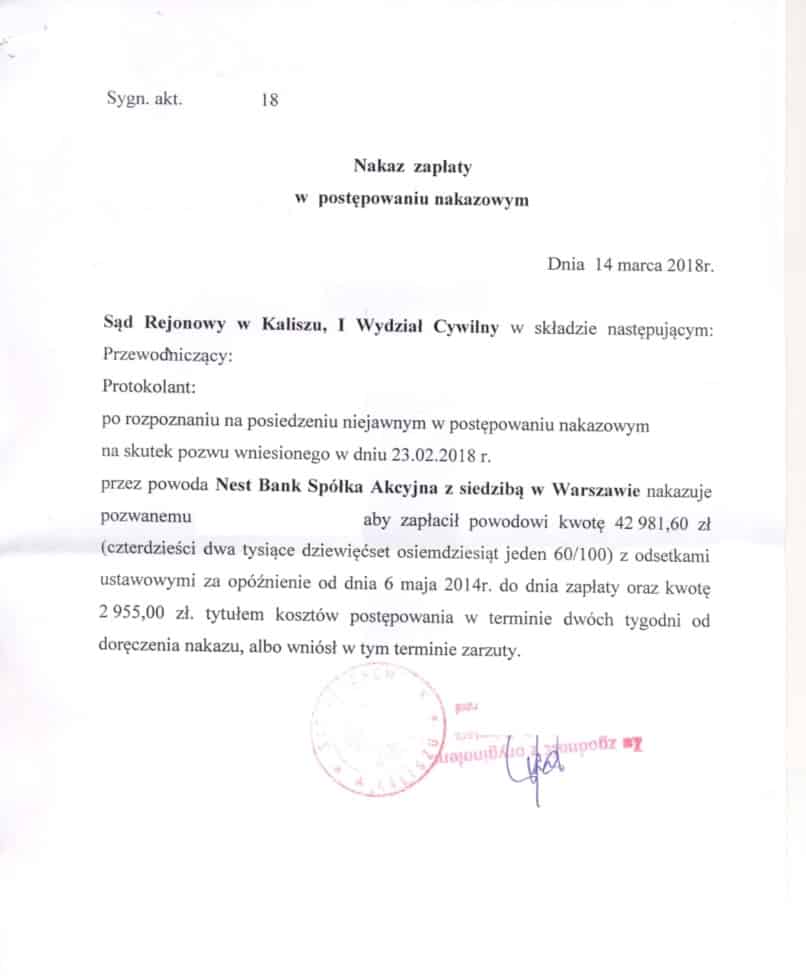

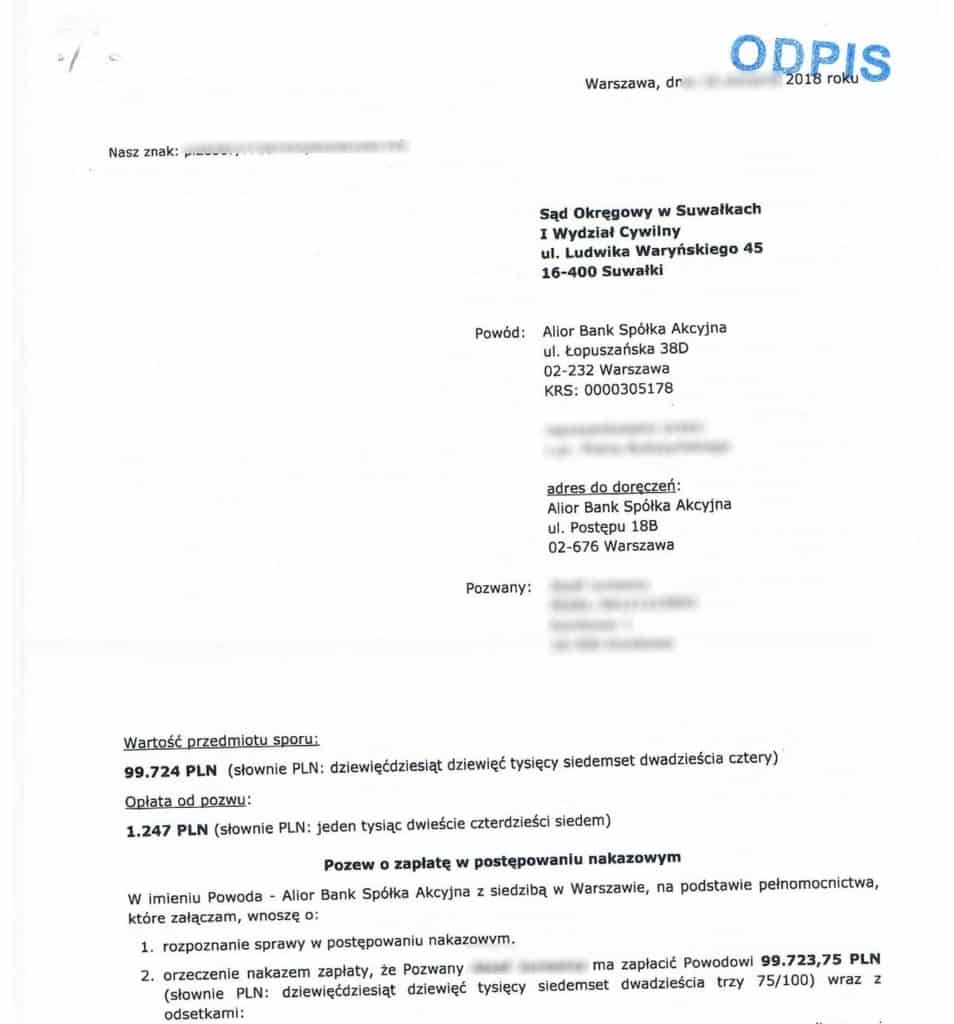

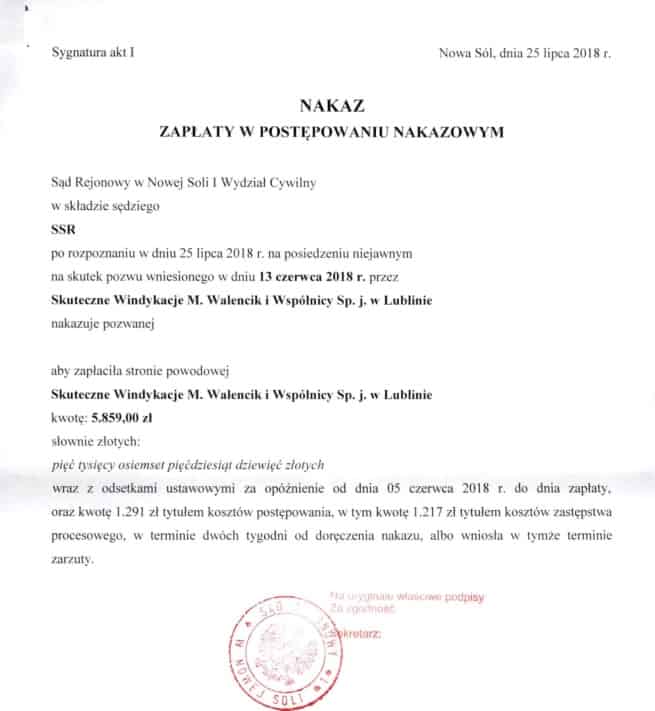

Wierzytelność kupuję Skuteczna Windykacja i na podstawie wypełnionego weksla składa w sądzie pozew o nakaz zapłaty w postępowaniu nakazowym z weksla własnie.

Oczywiście nakaz zostaje wydany. Pani Z. kontaktuje się ze mną i zleca napisanie zarzutów od nakazu zapłaty oraz reprezentację w sprawie.

Prowadzenie sprawy przeciwko firmie windykacyjnej

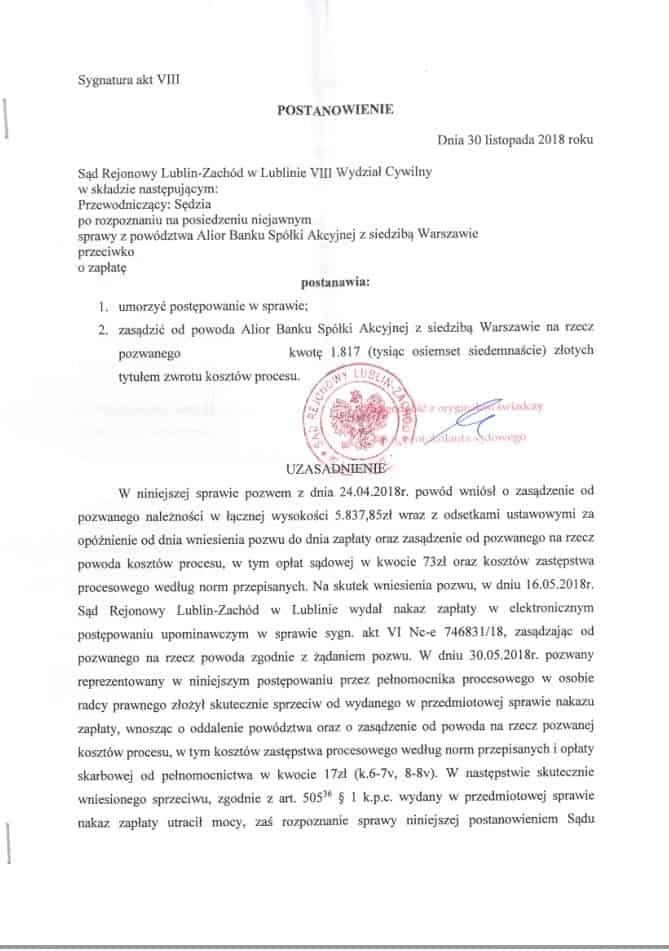

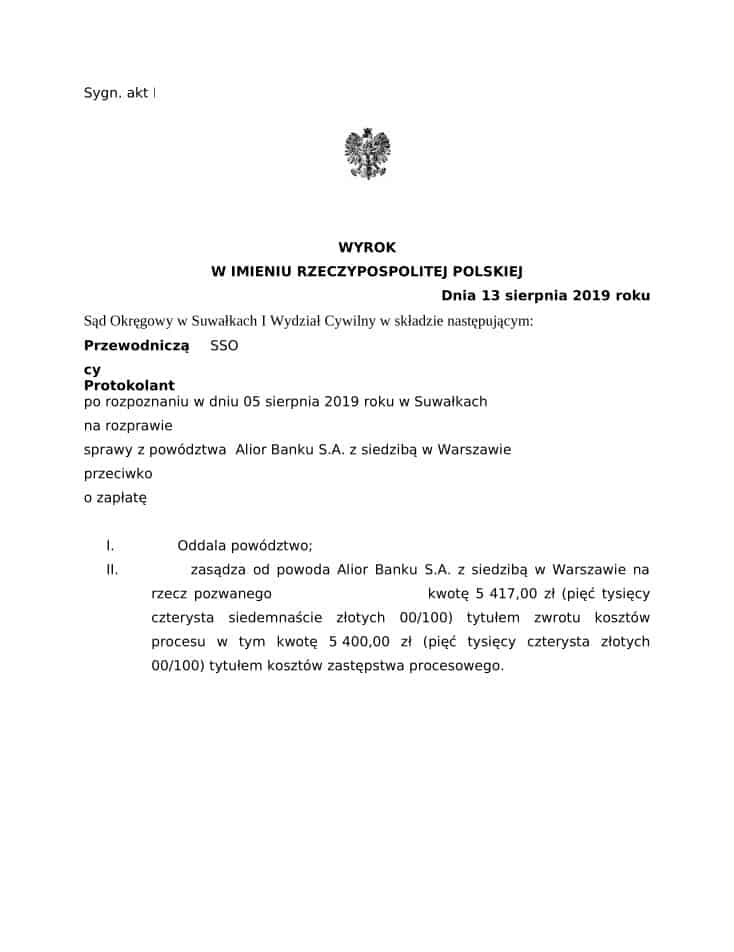

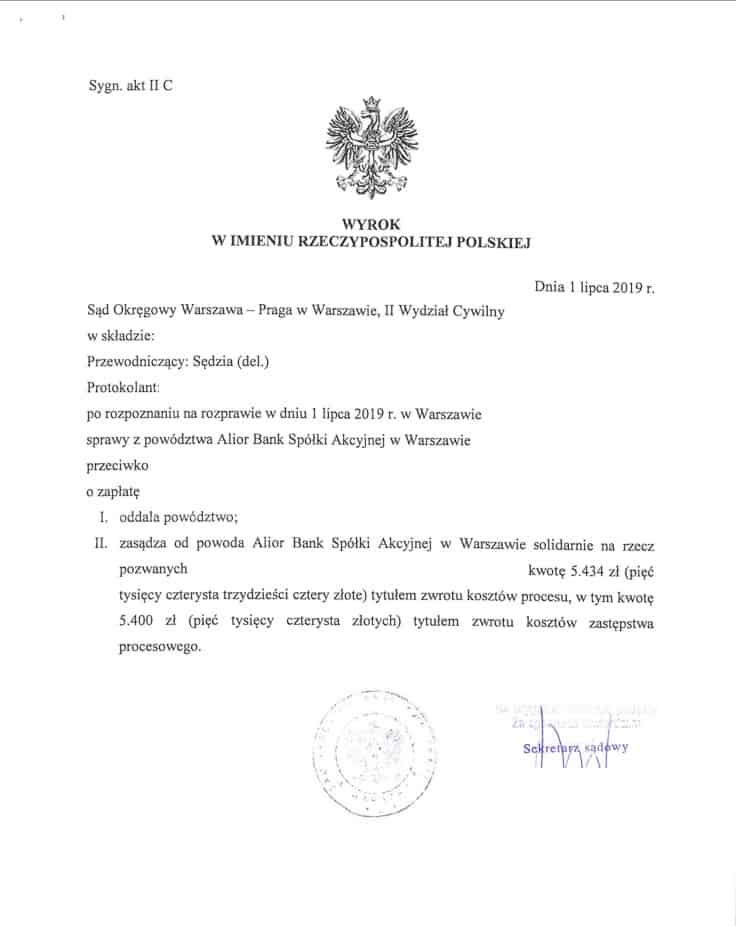

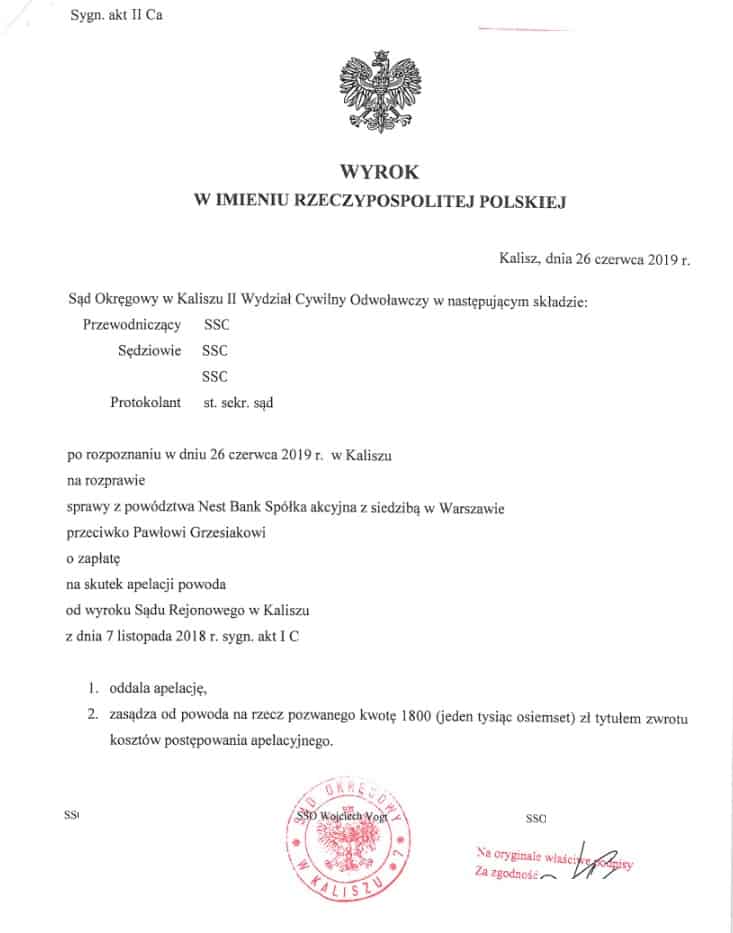

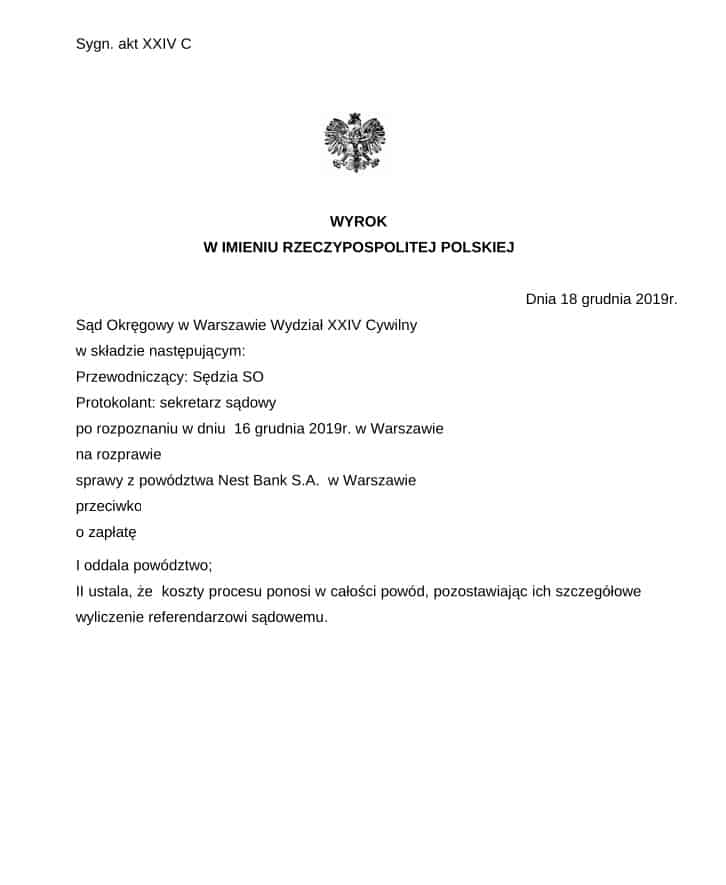

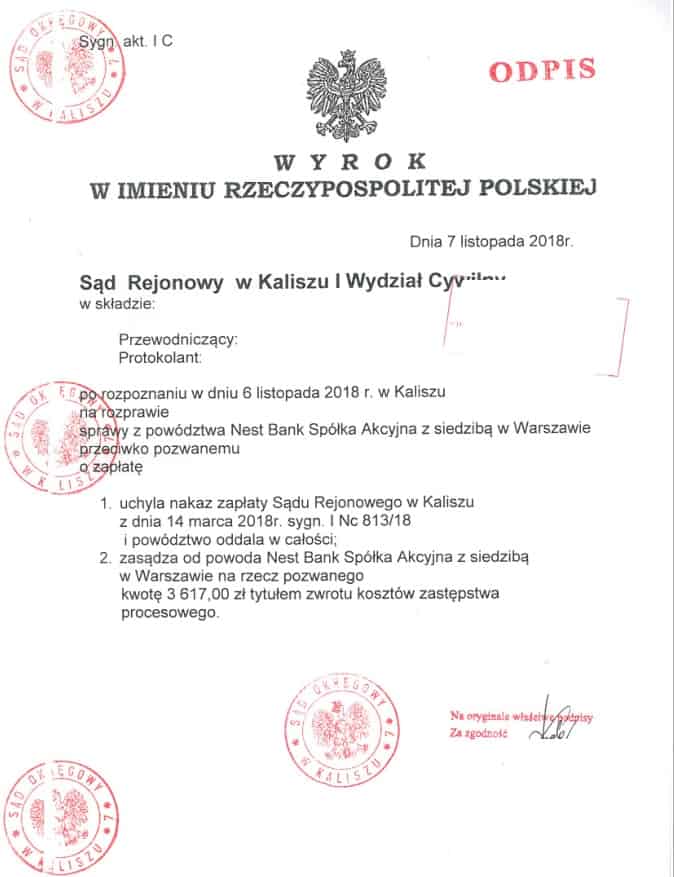

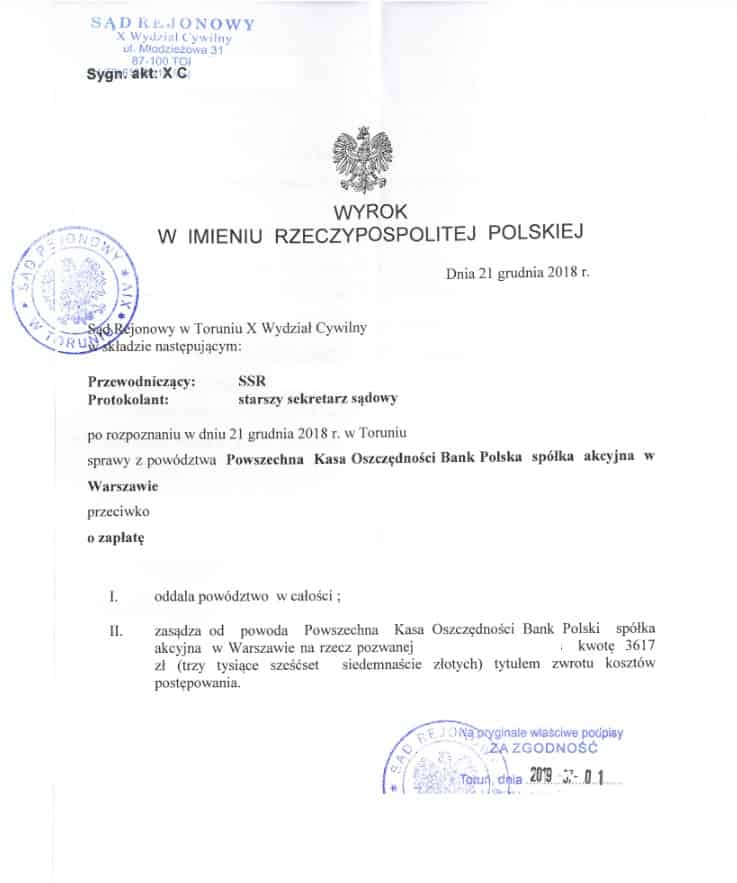

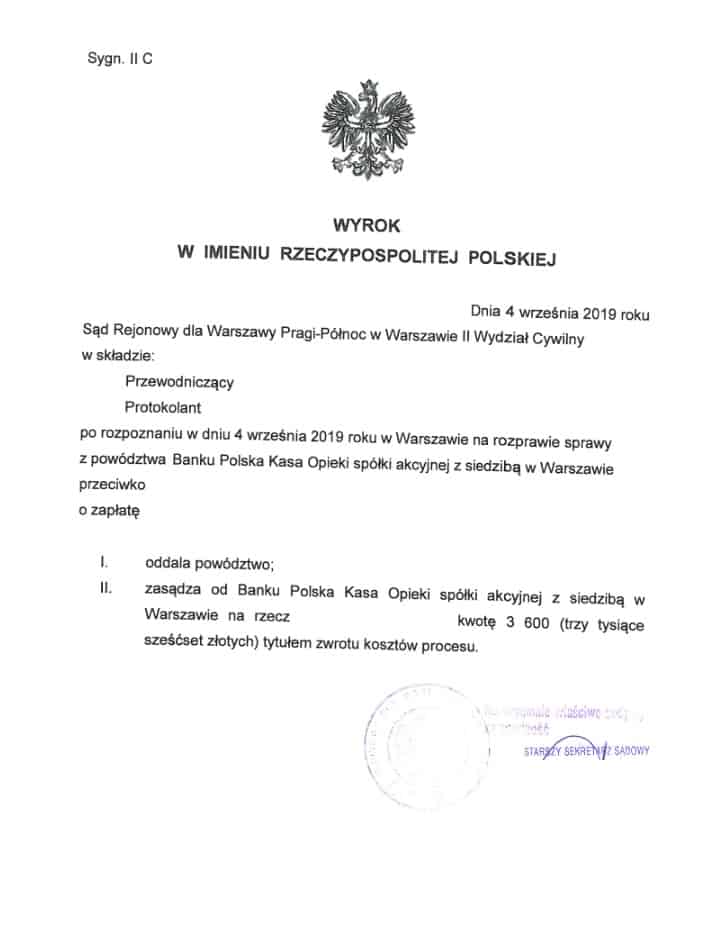

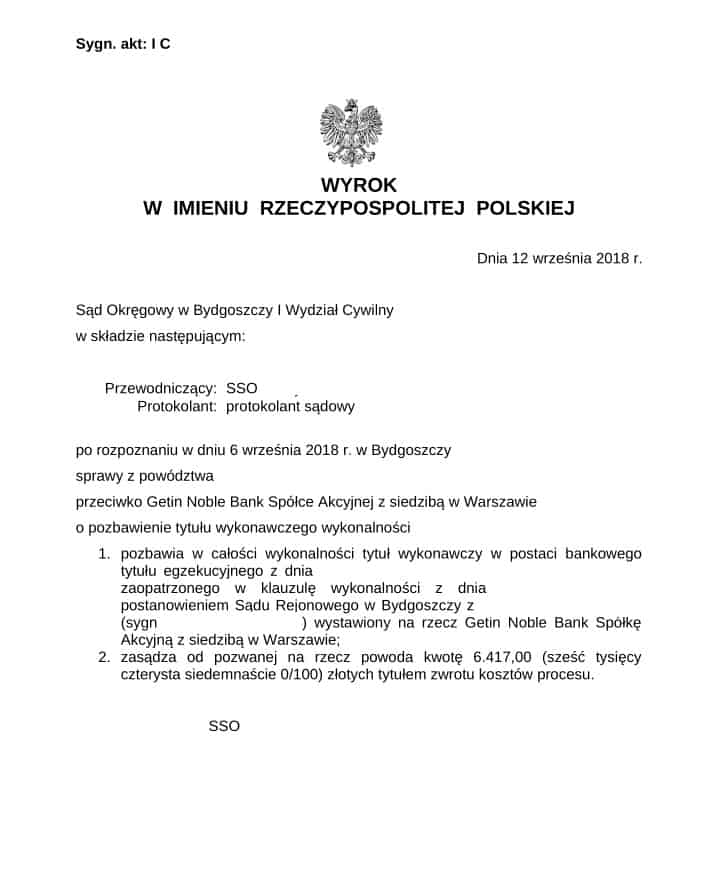

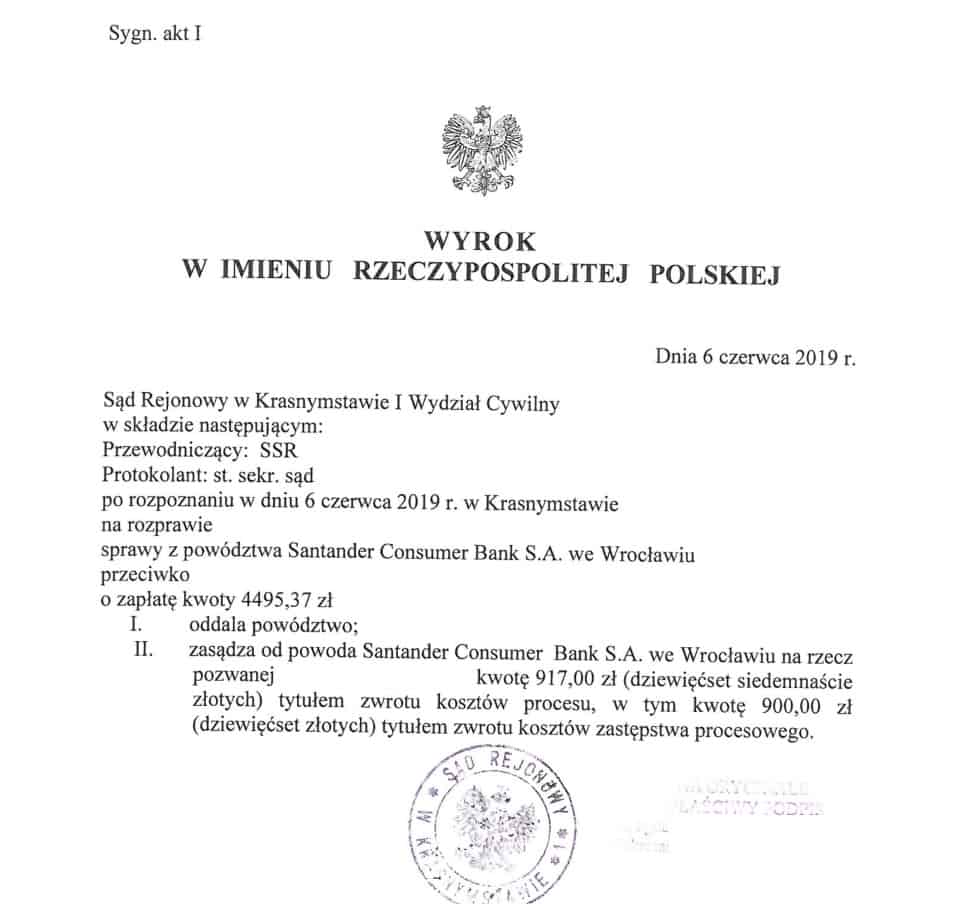

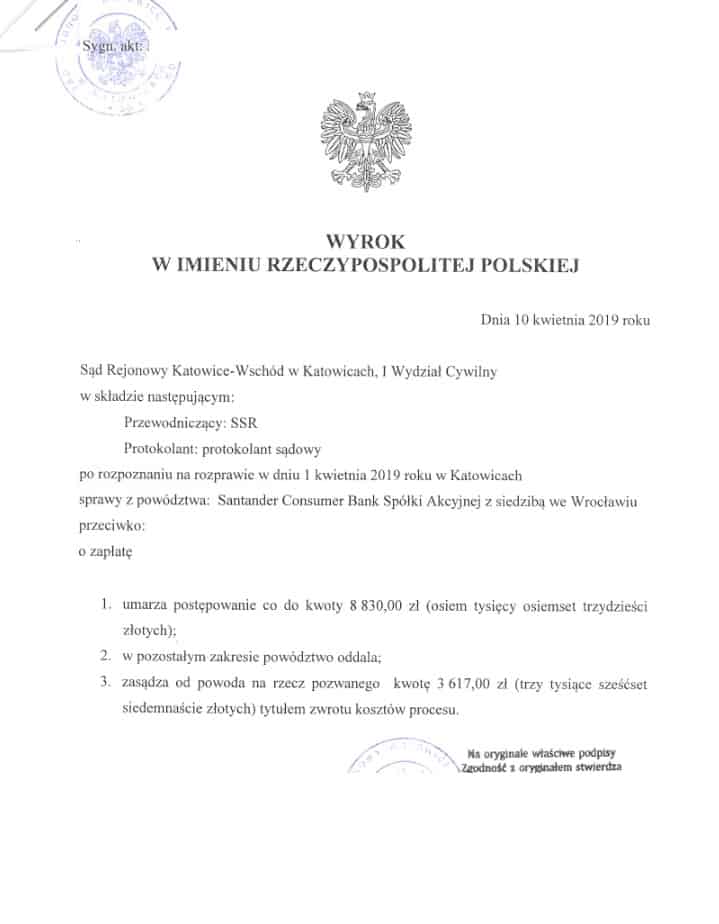

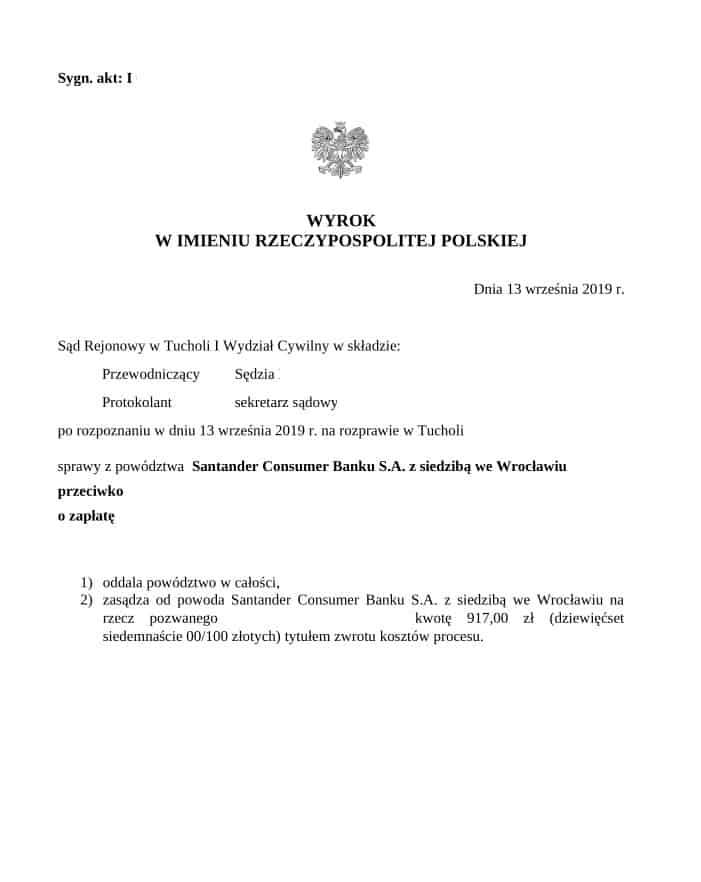

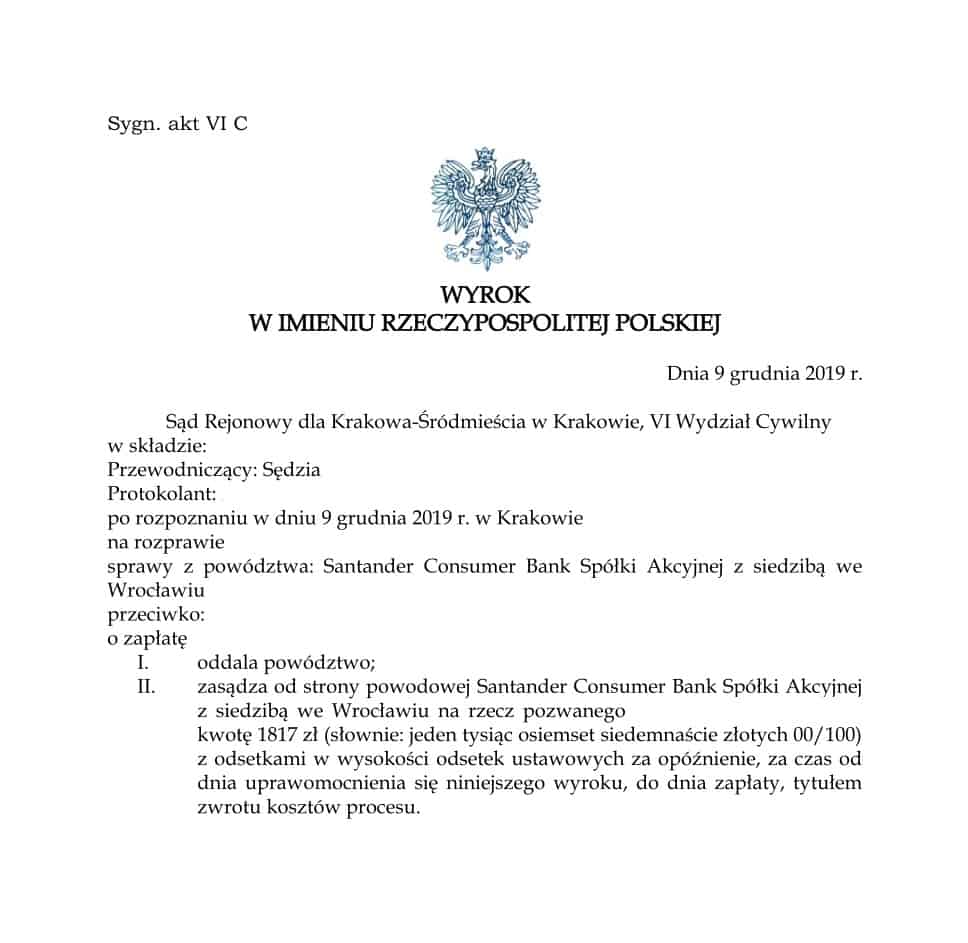

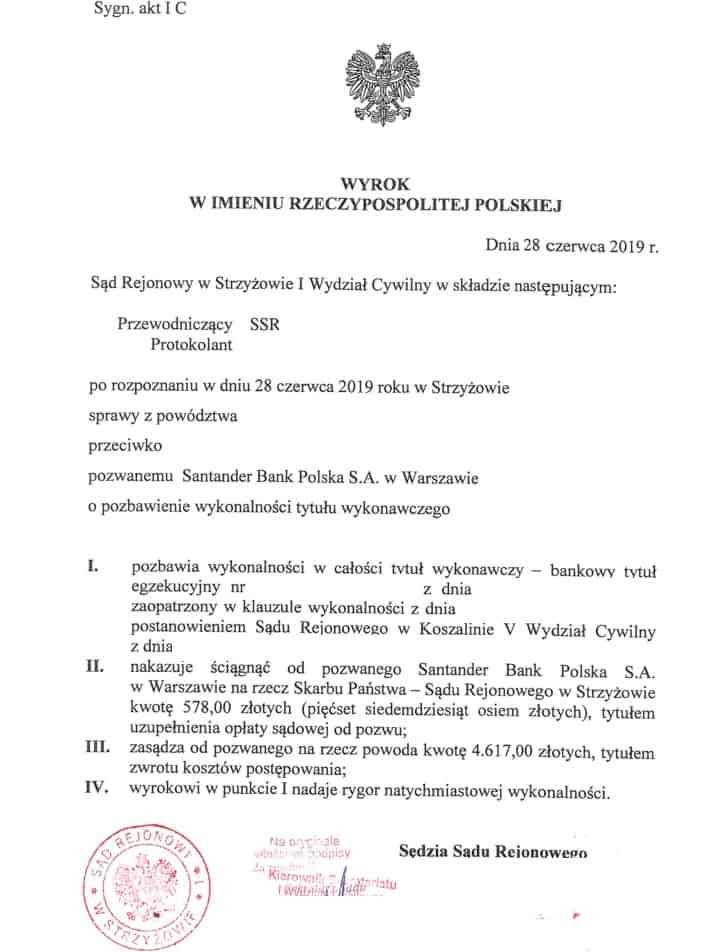

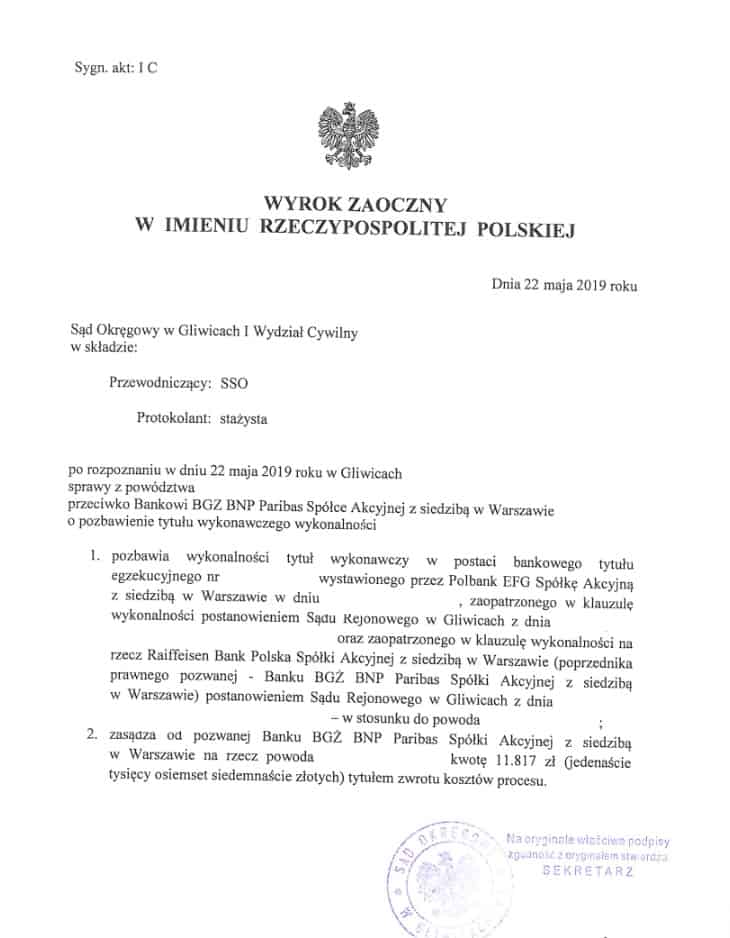

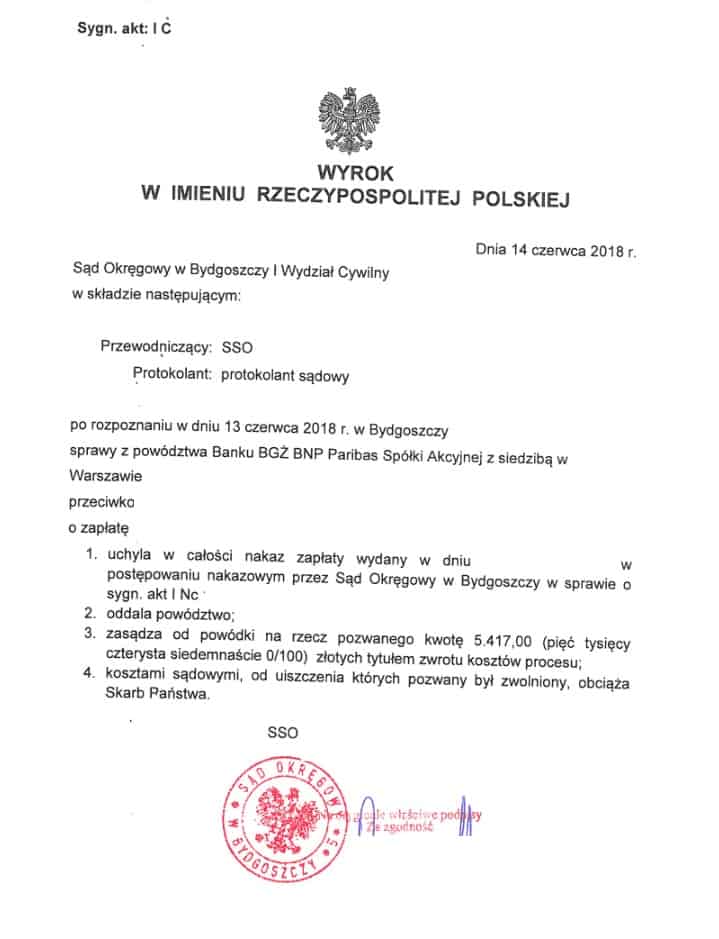

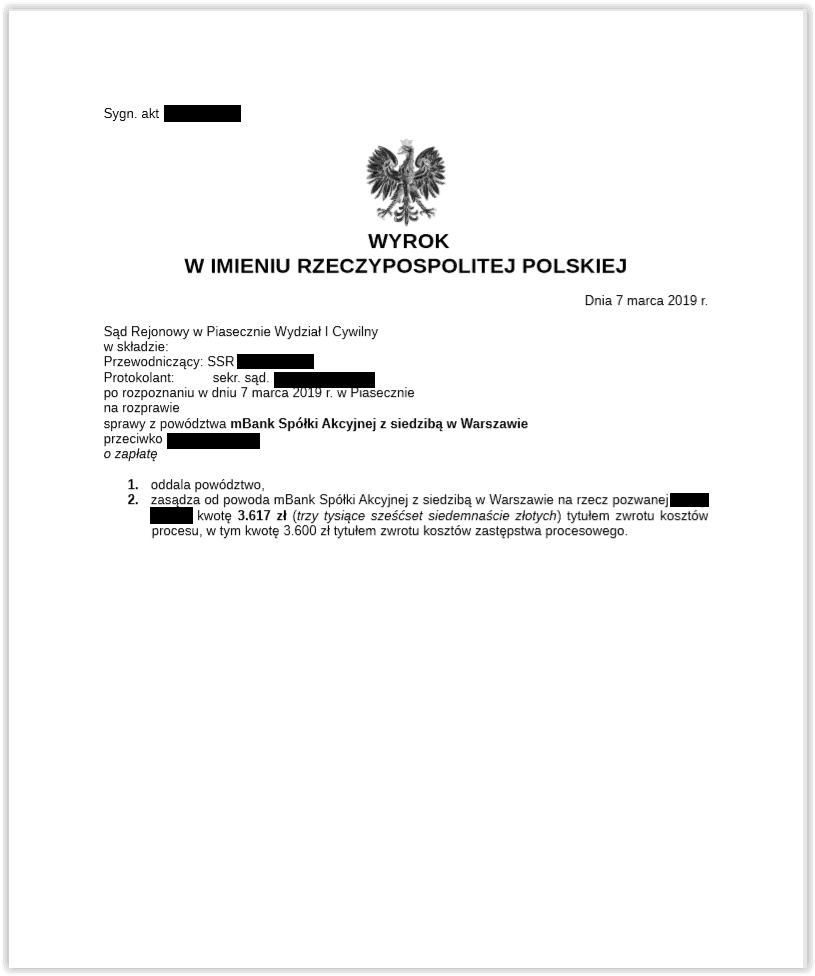

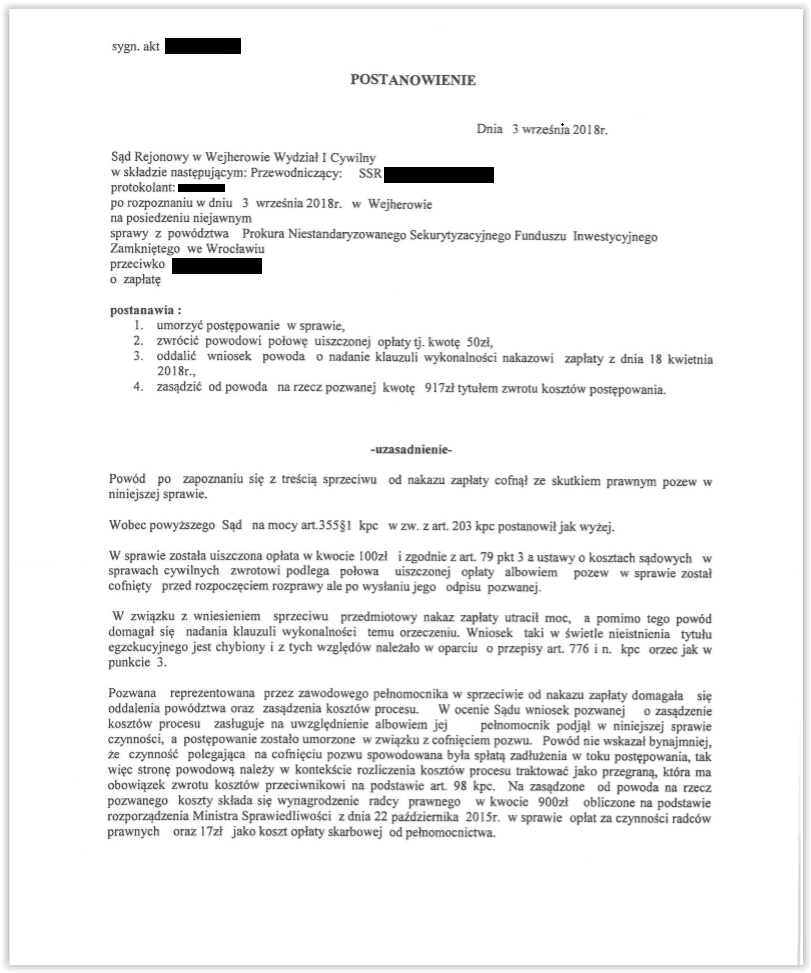

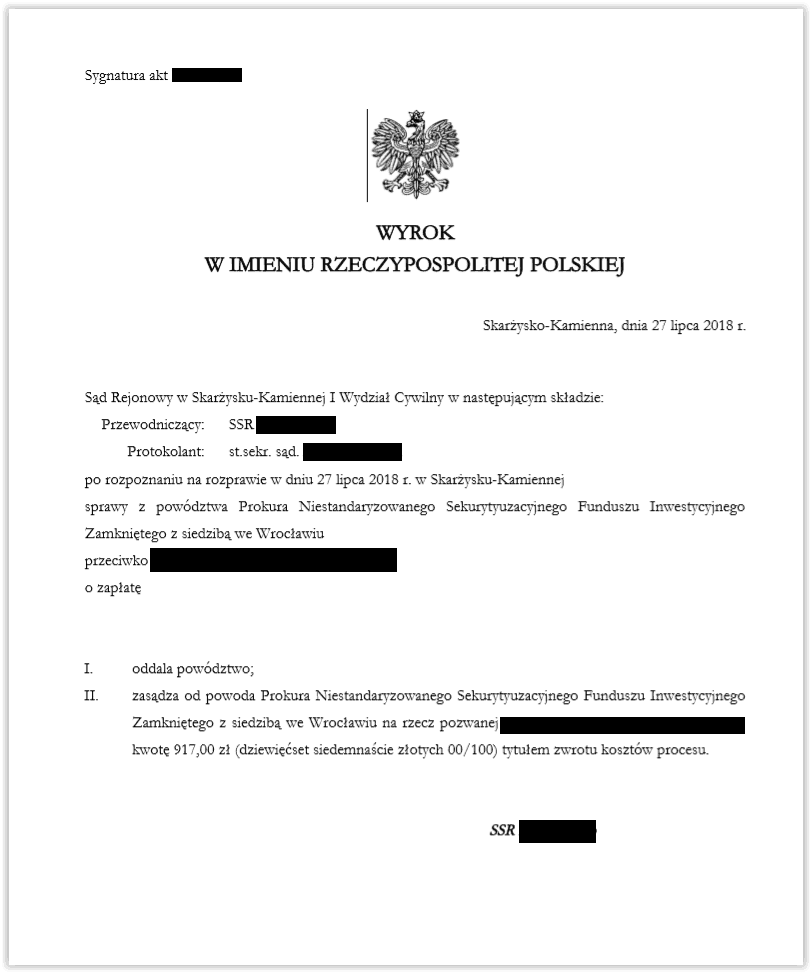

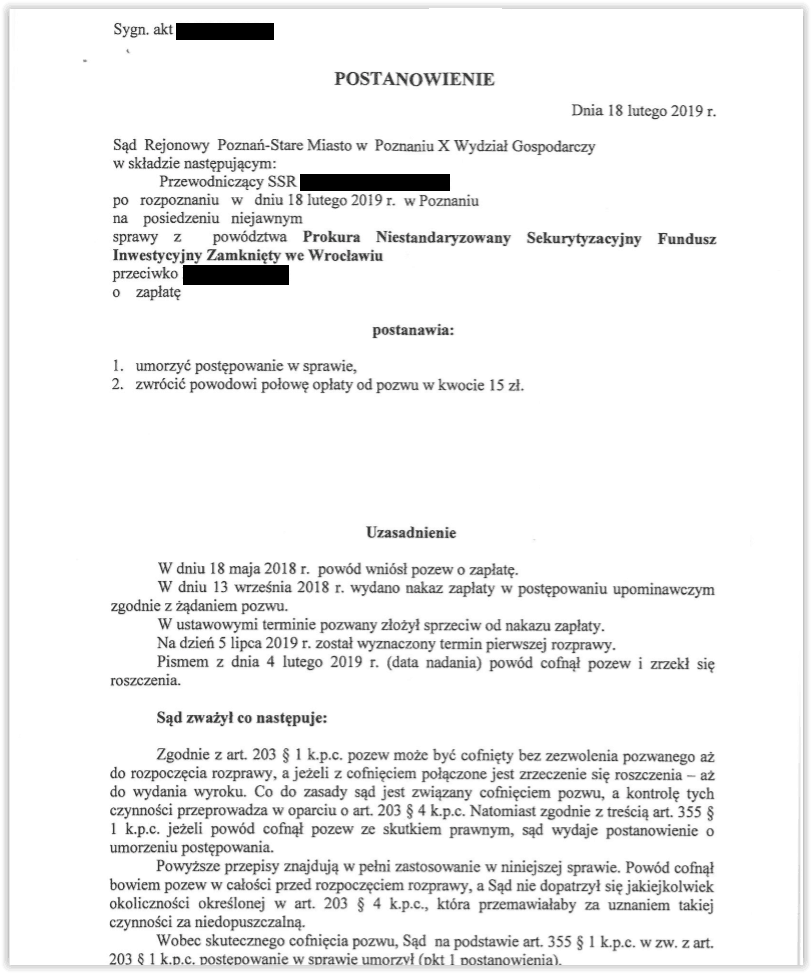

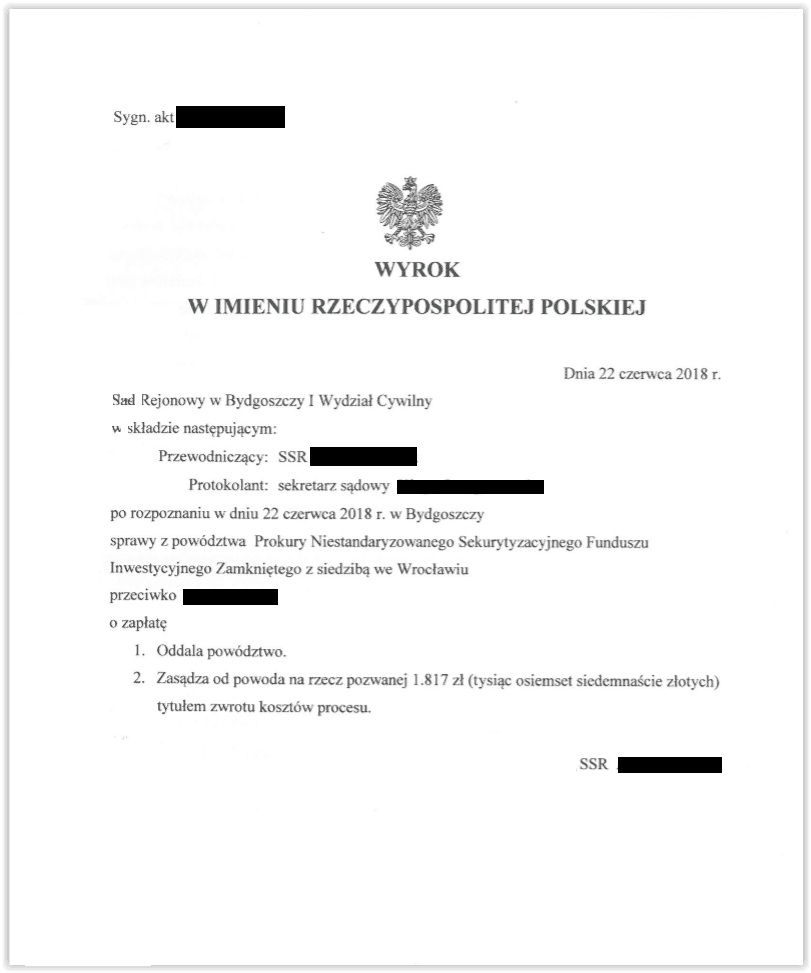

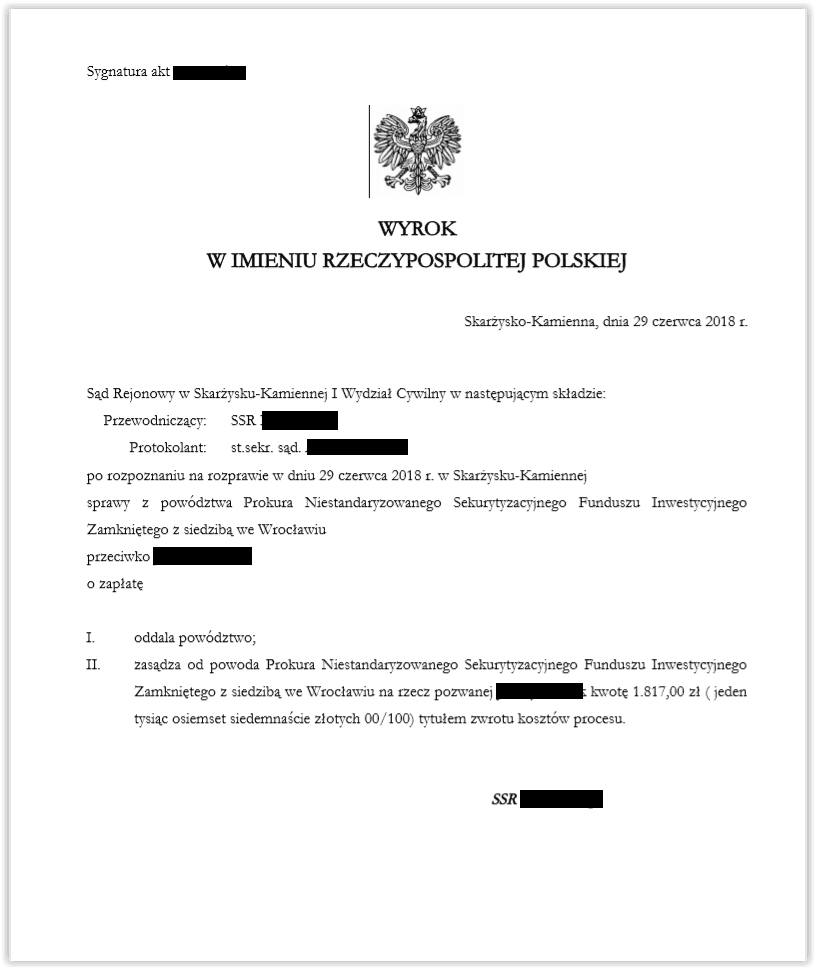

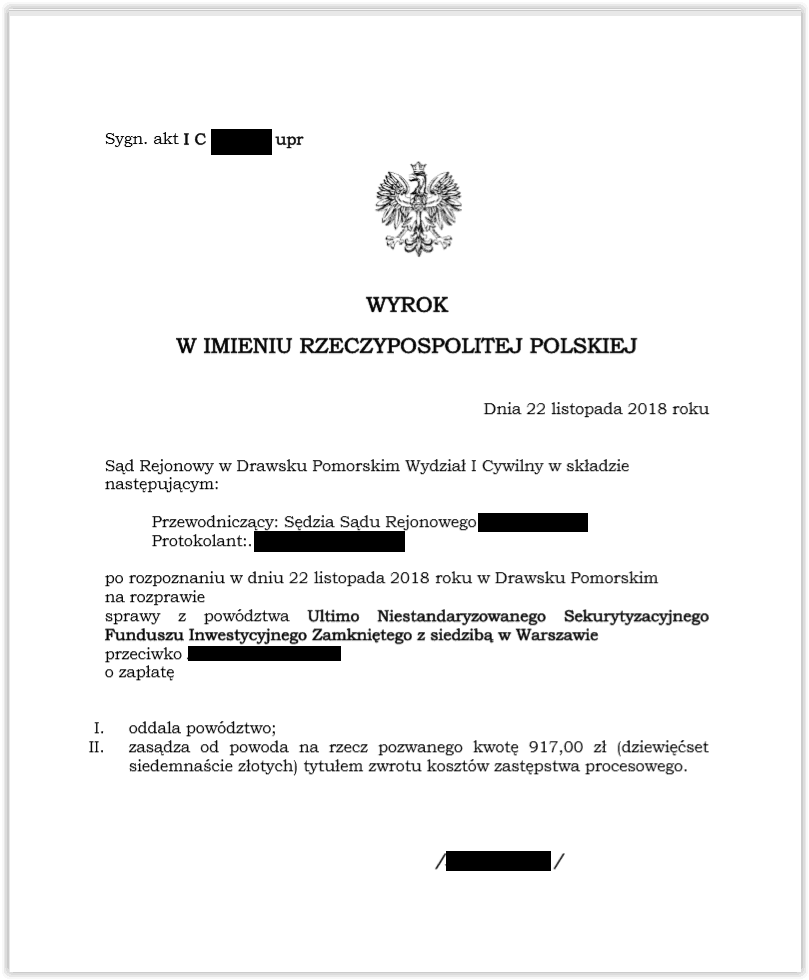

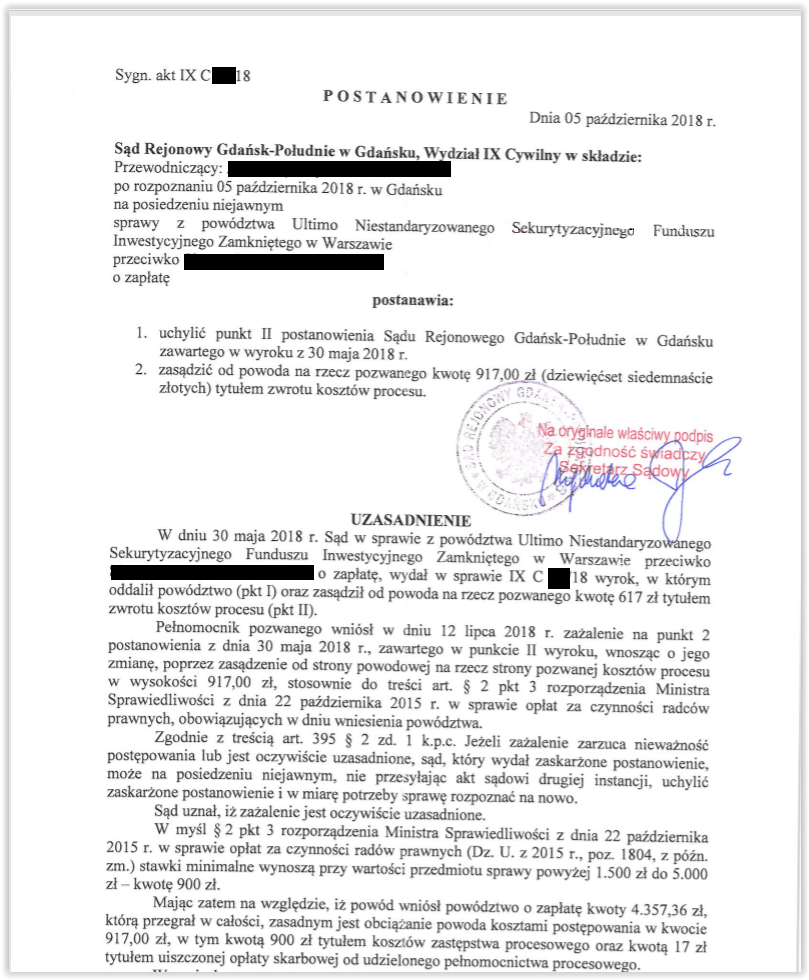

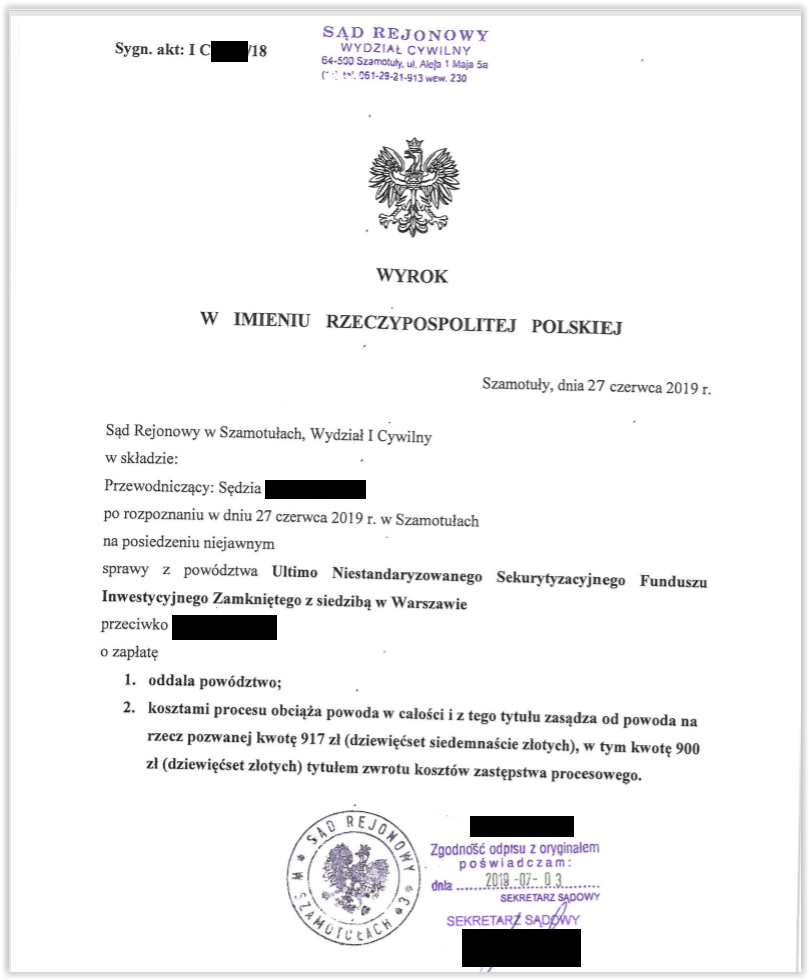

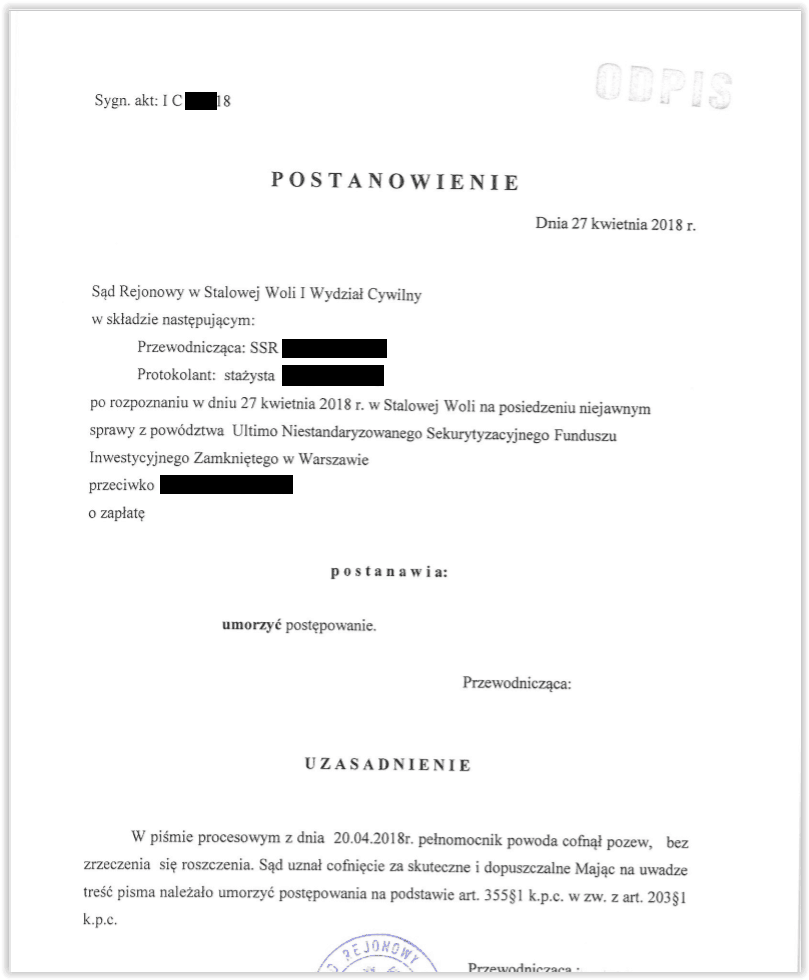

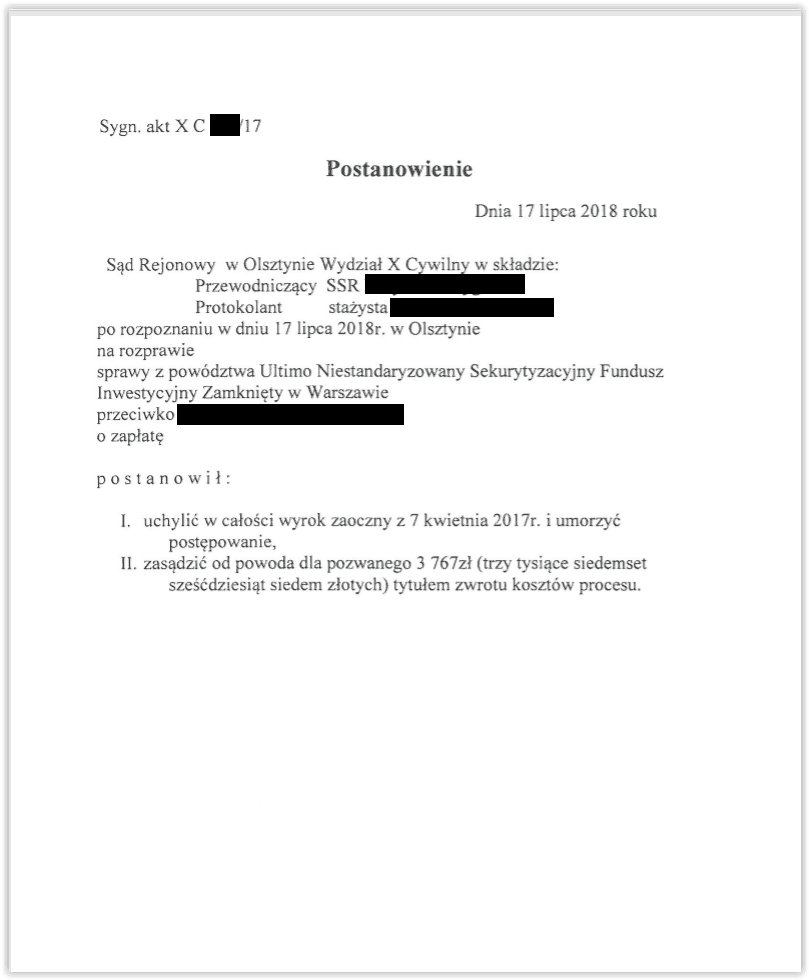

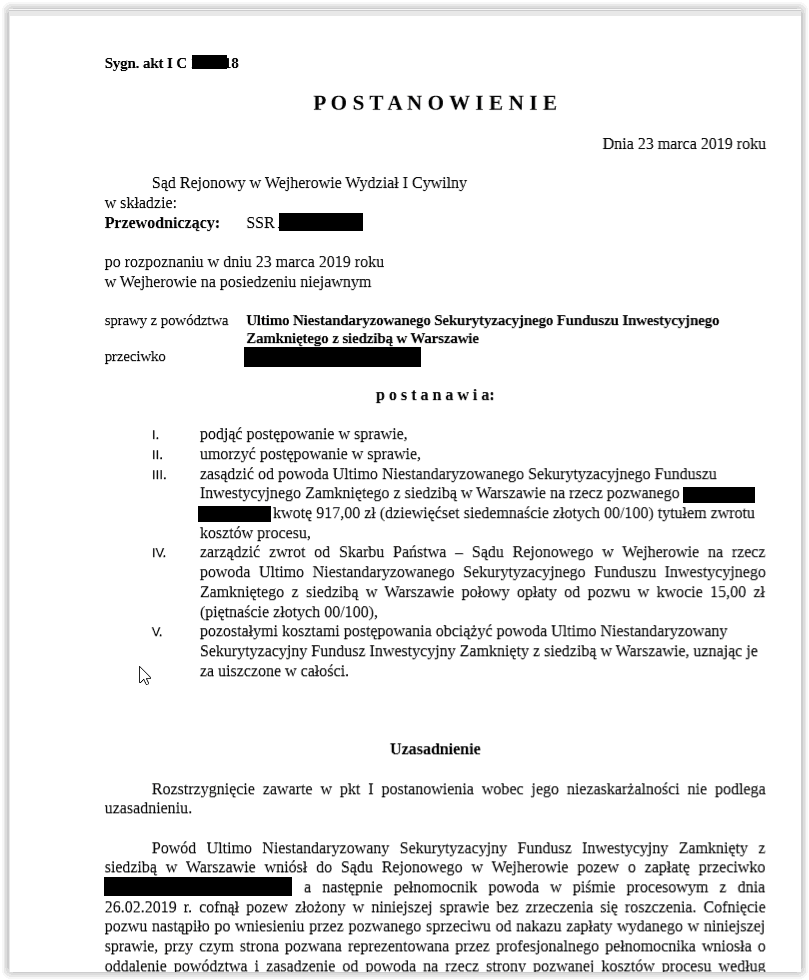

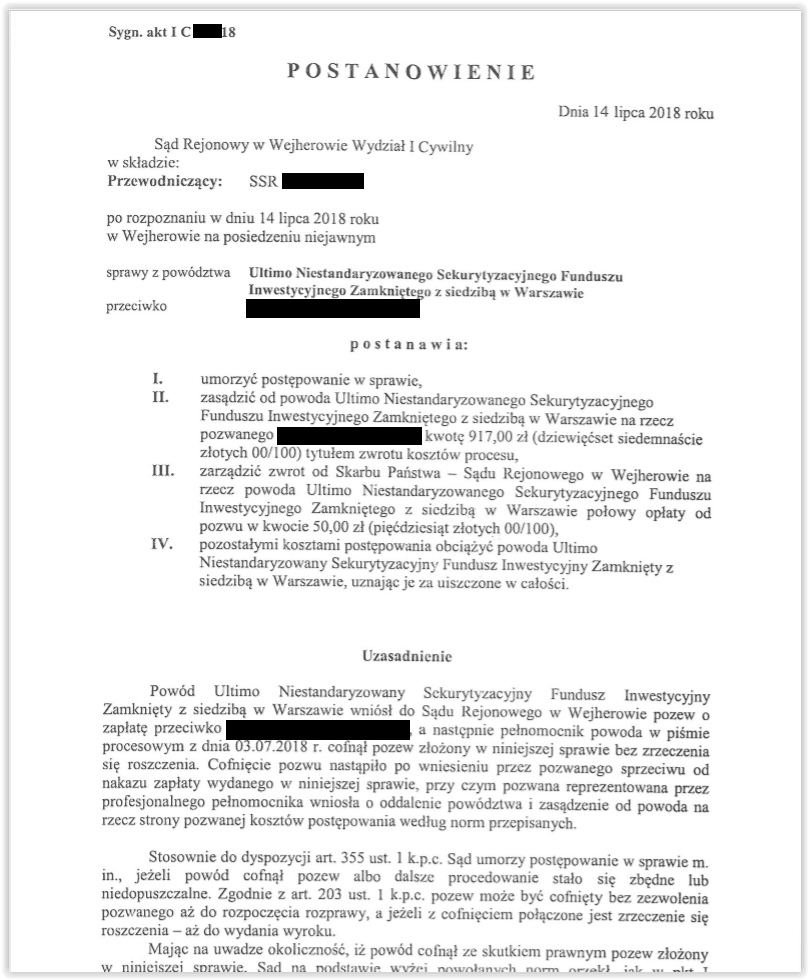

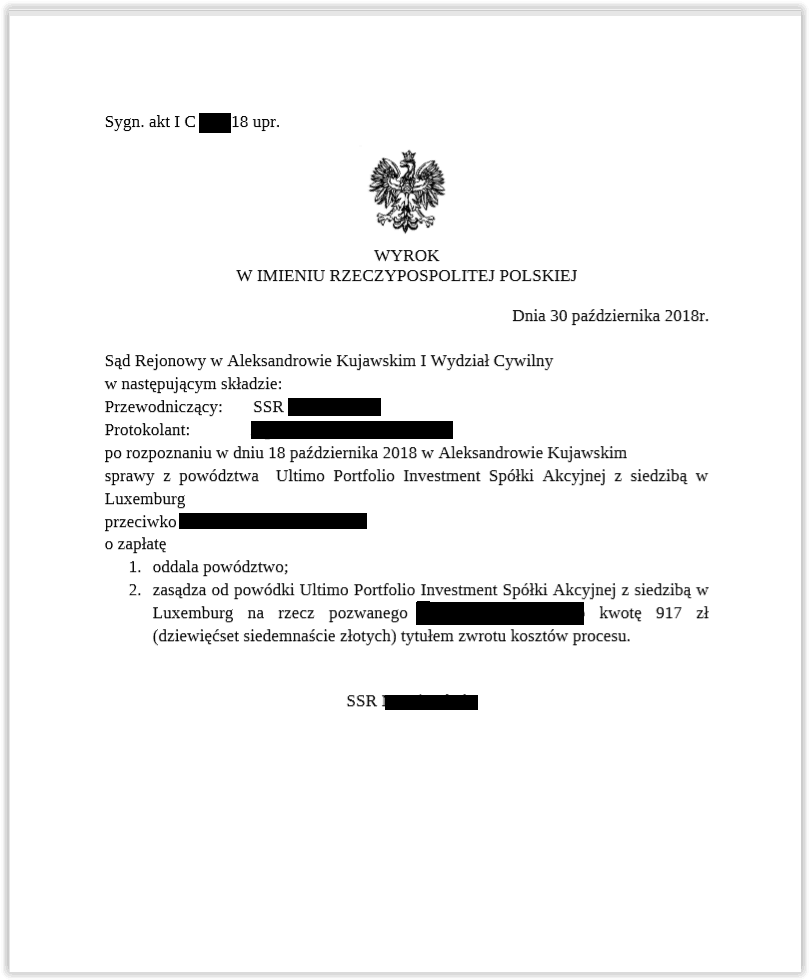

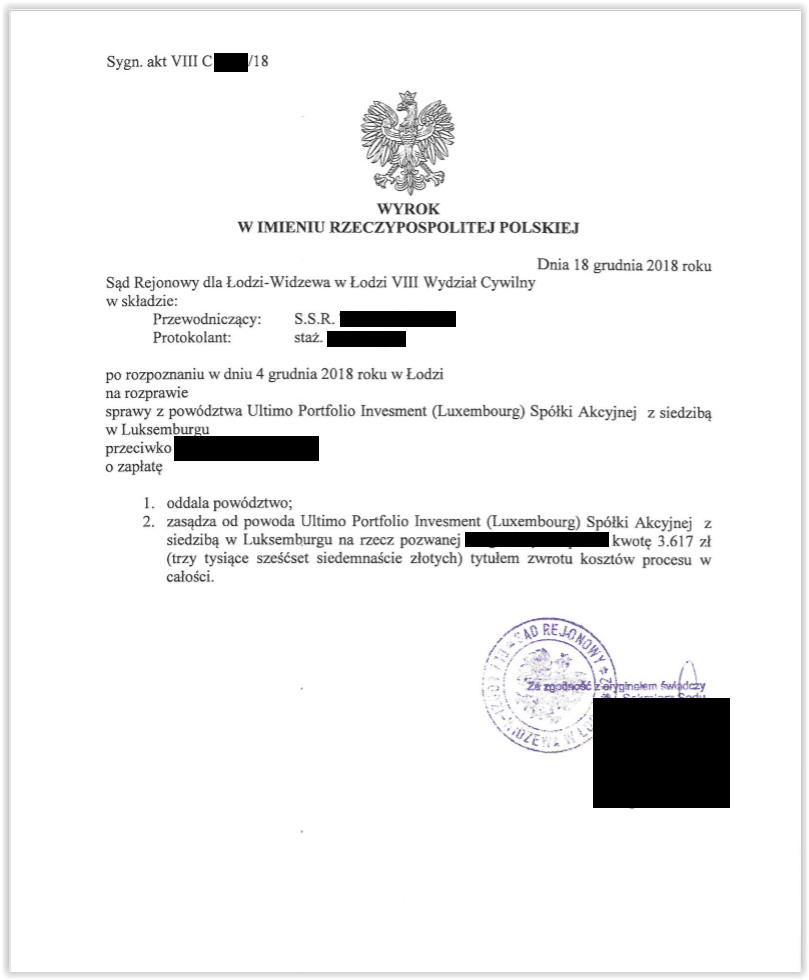

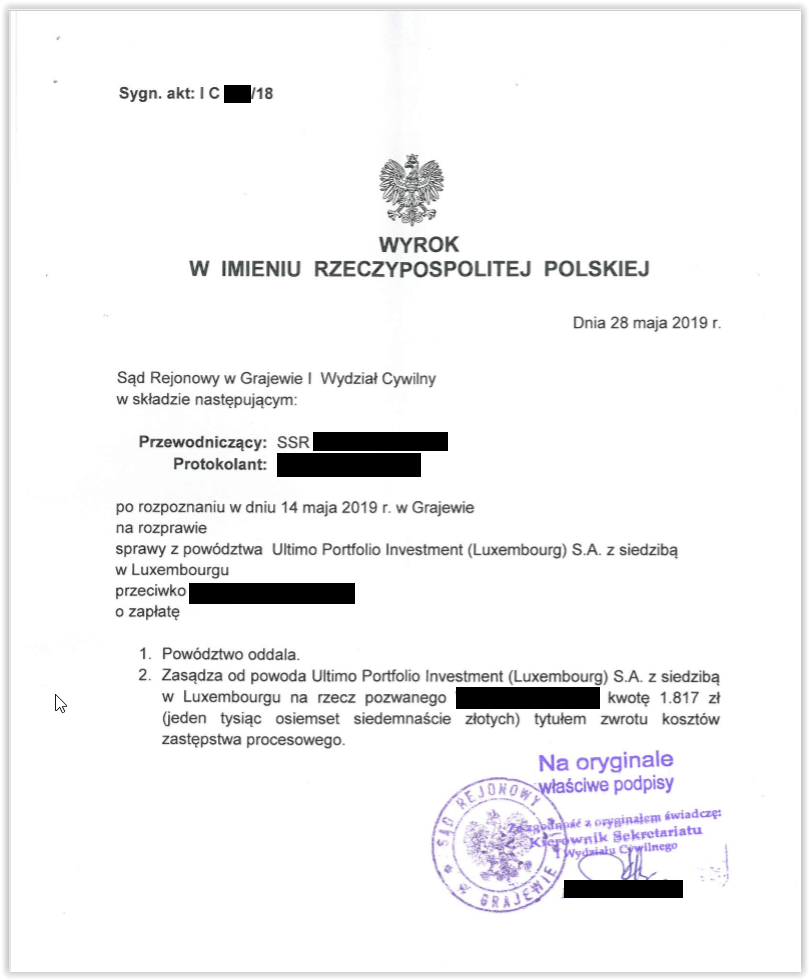

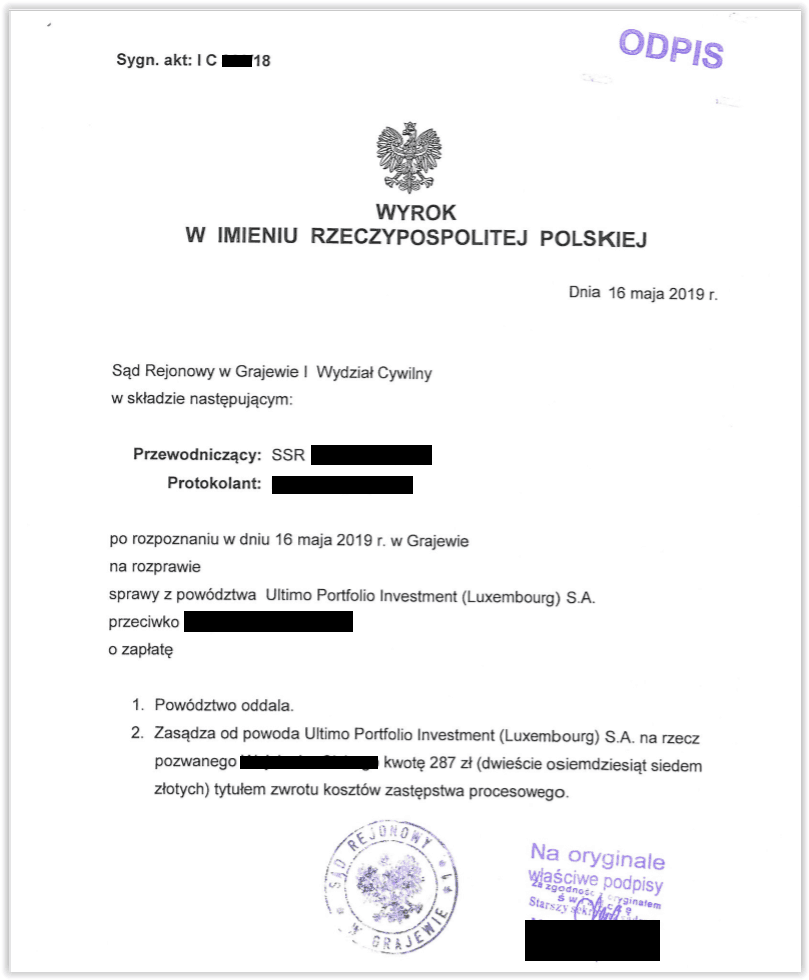

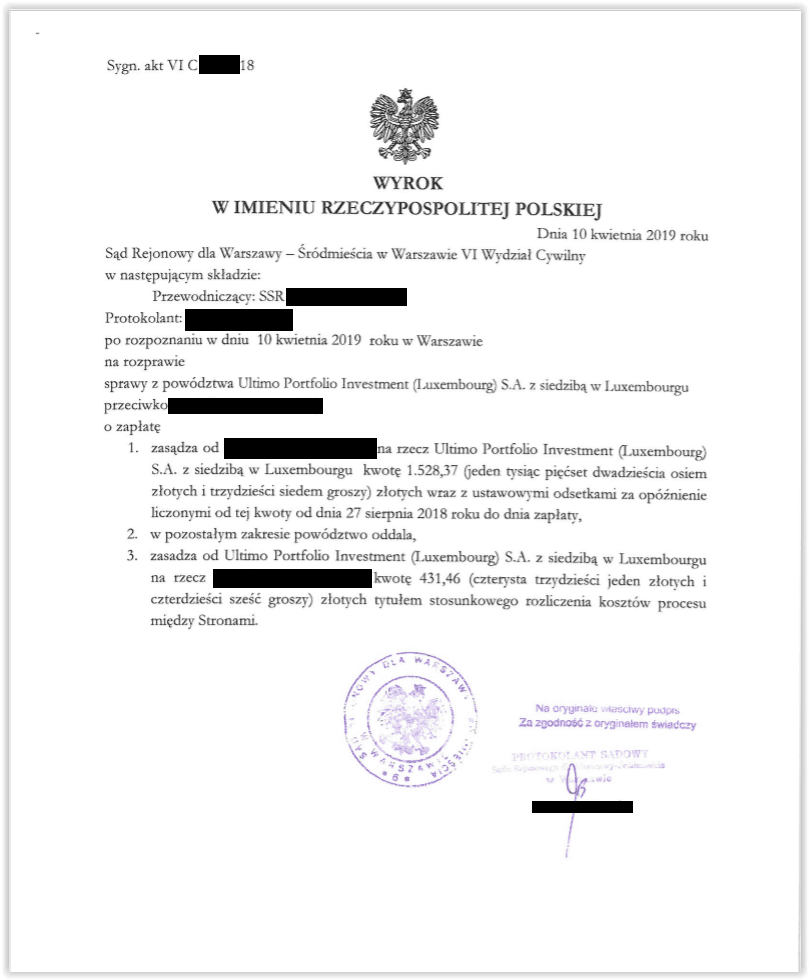

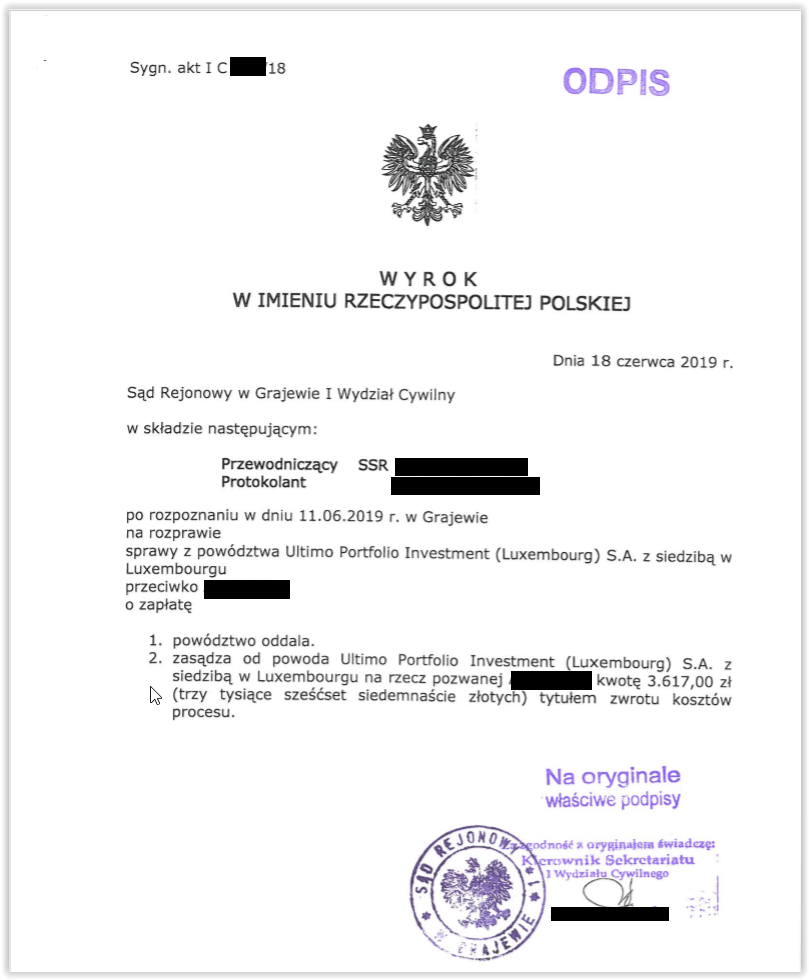

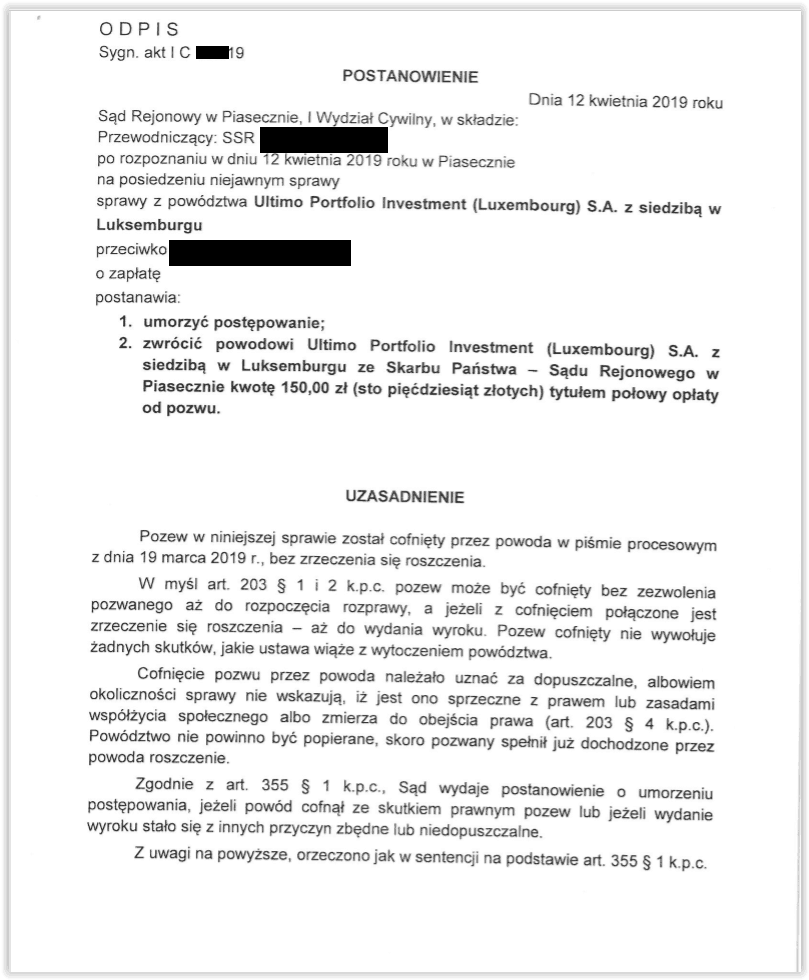

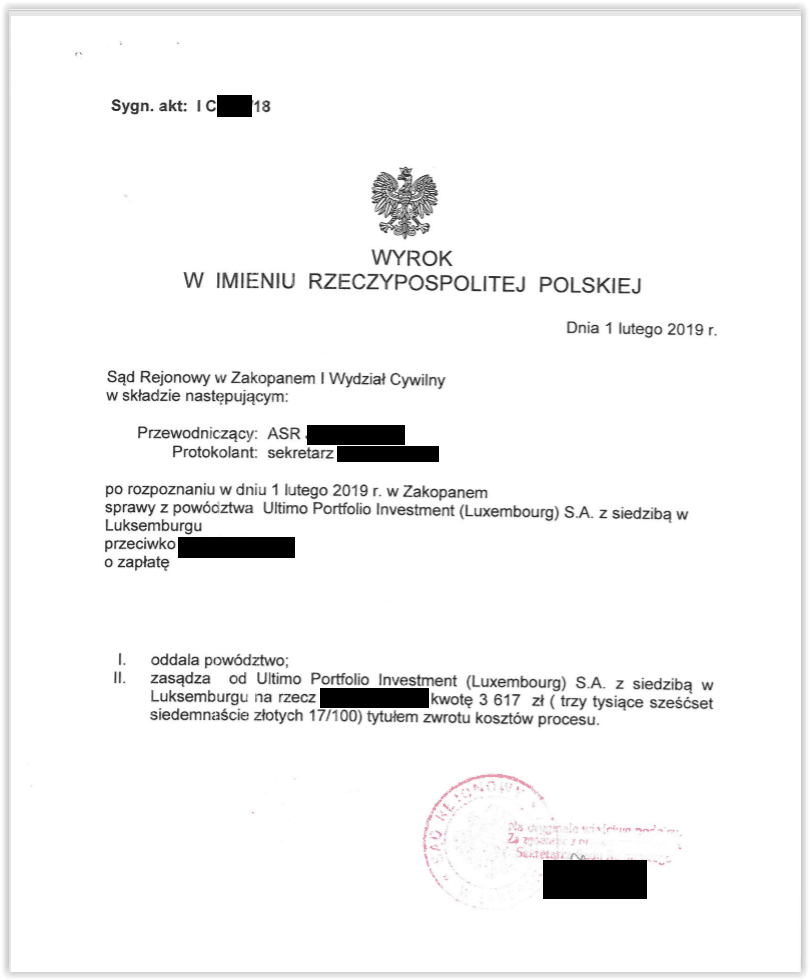

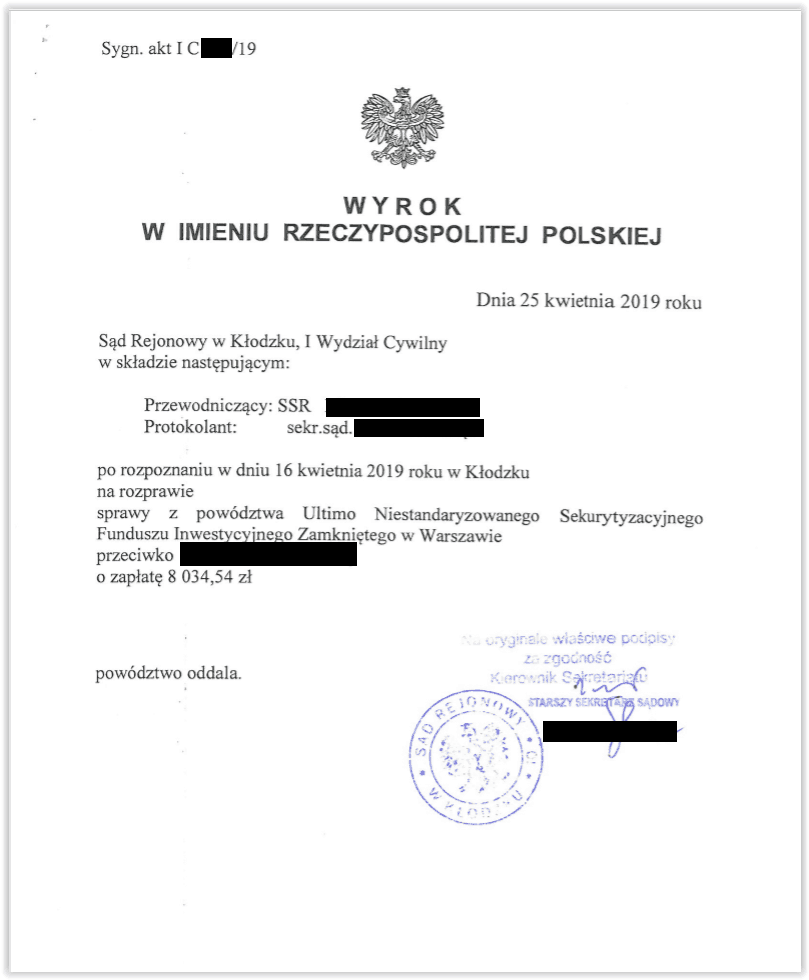

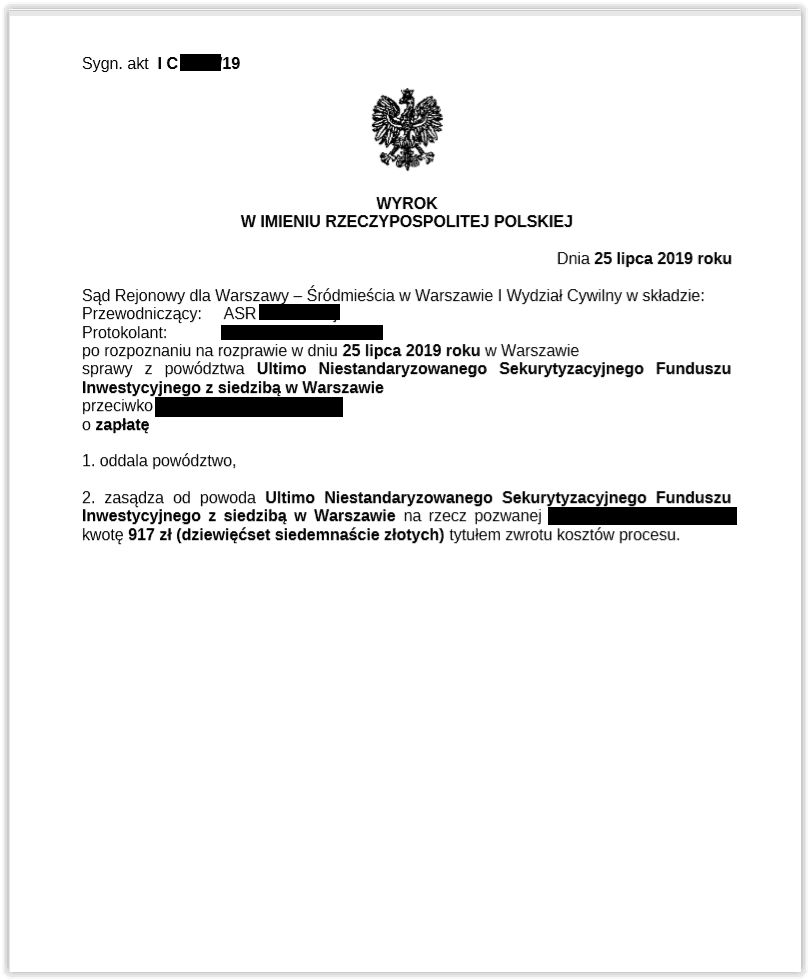

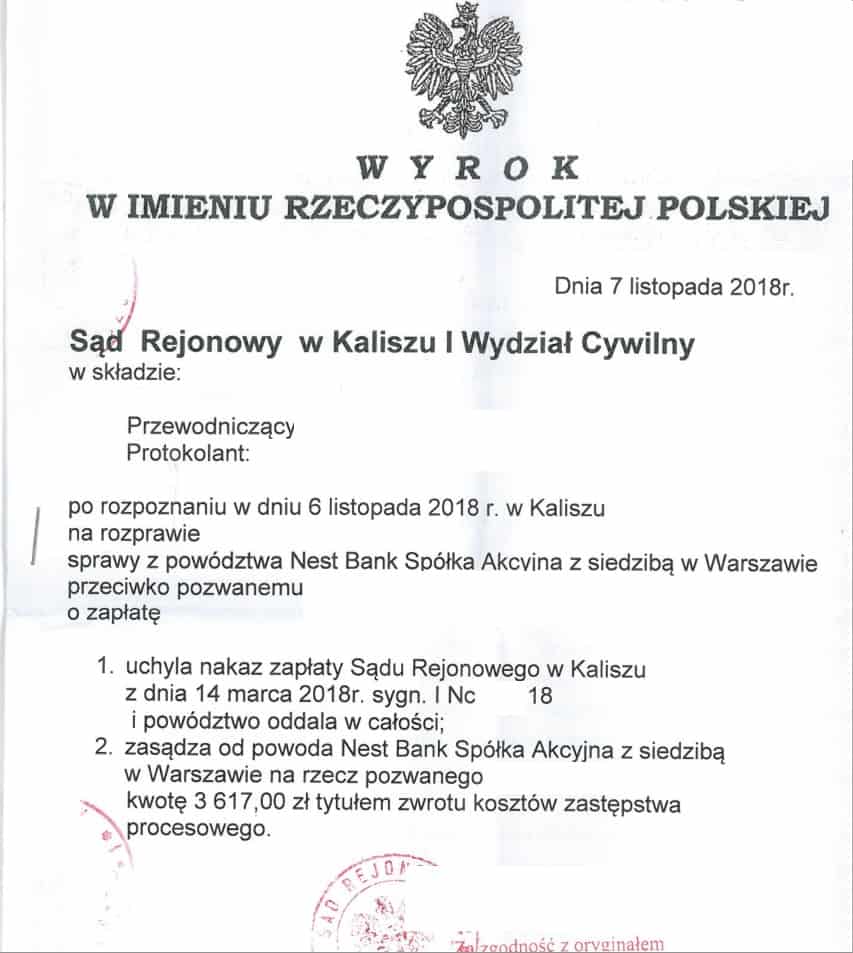

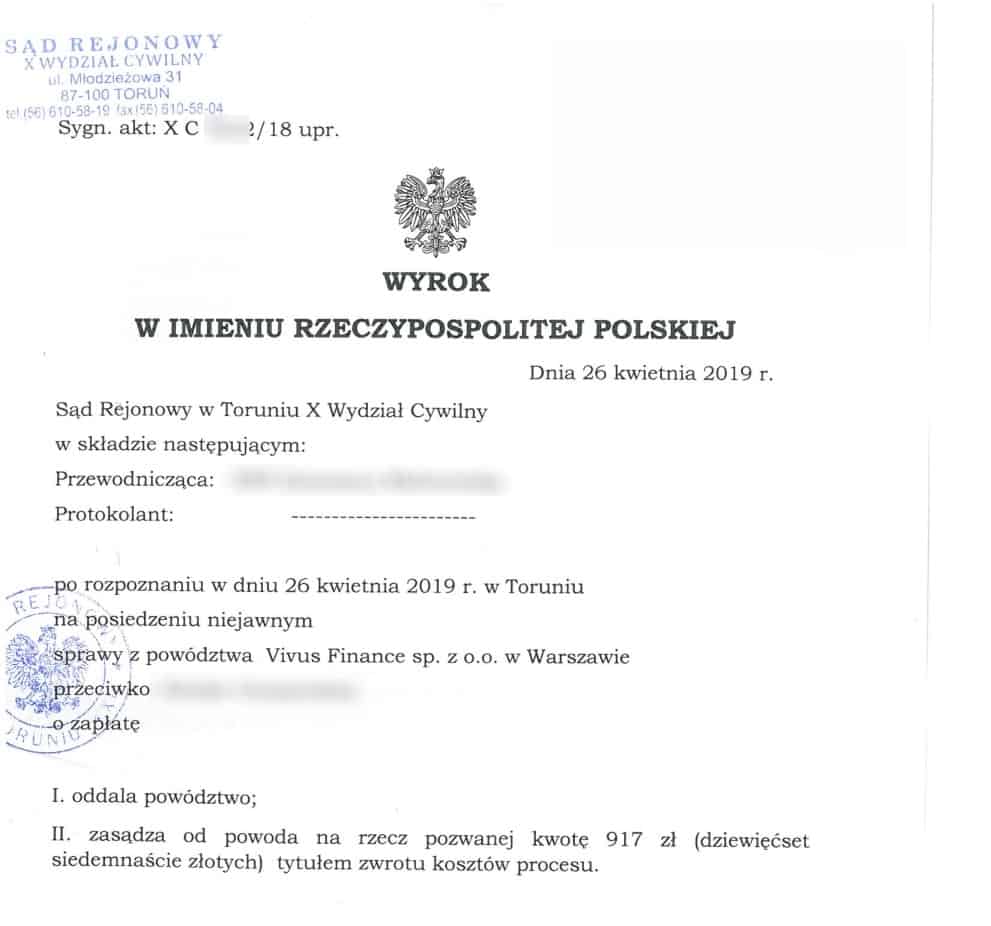

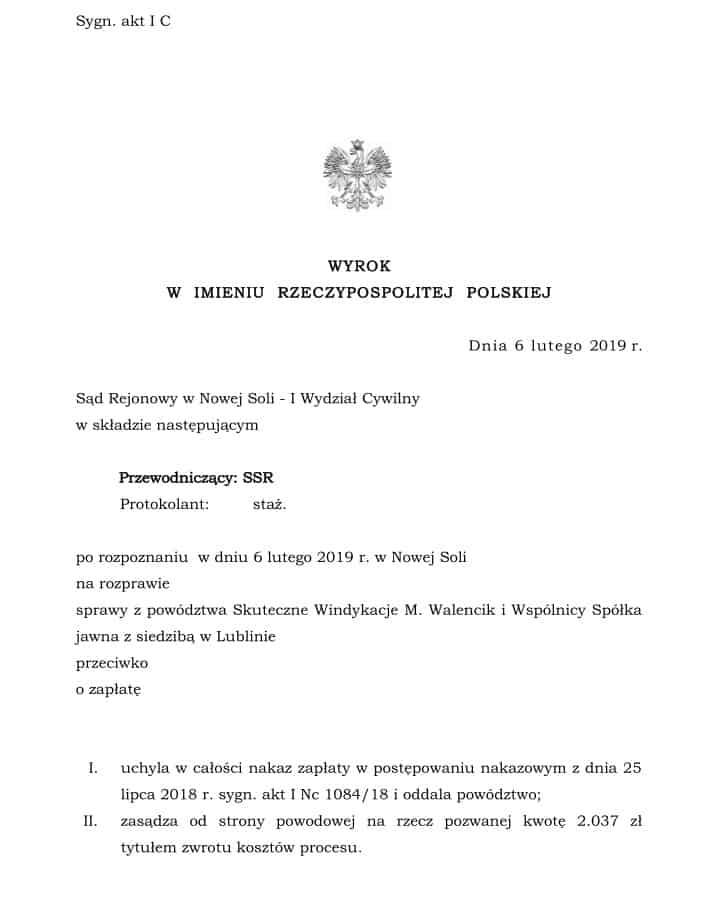

Najpierw powstają zarzuty do nakazu zapłaty w postępowaniu nakazowym z weksla. Podważamy weksel. Następnie sąd wyznacza rozprawę. Wówczas podważamy wierzytelność w całości. W efekcie ten sam sędzia który wydał nakaz zapłaty oddala powództwo w całości.

Jeżeli firma windykacyjna wytoczyła Ci proces sądowy napisz do mnie i sprawdź czy będę w stanie Ci pomóc

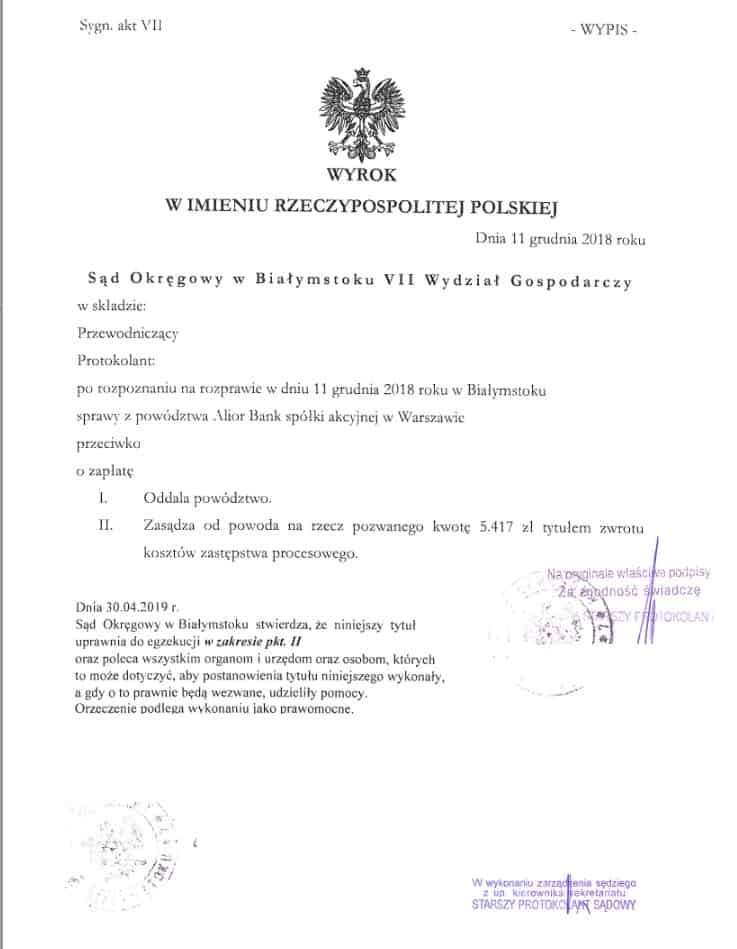

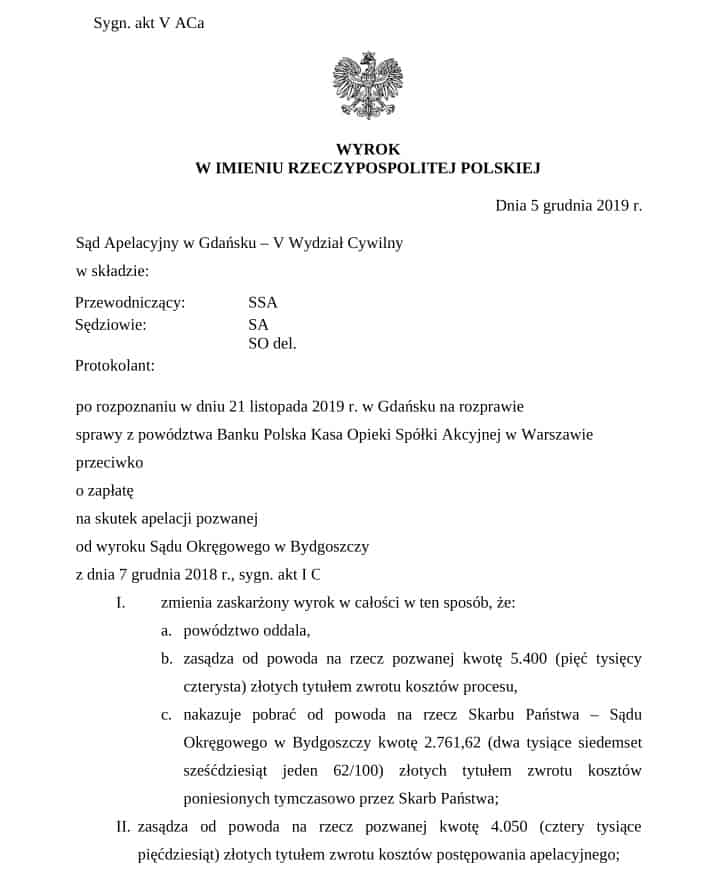

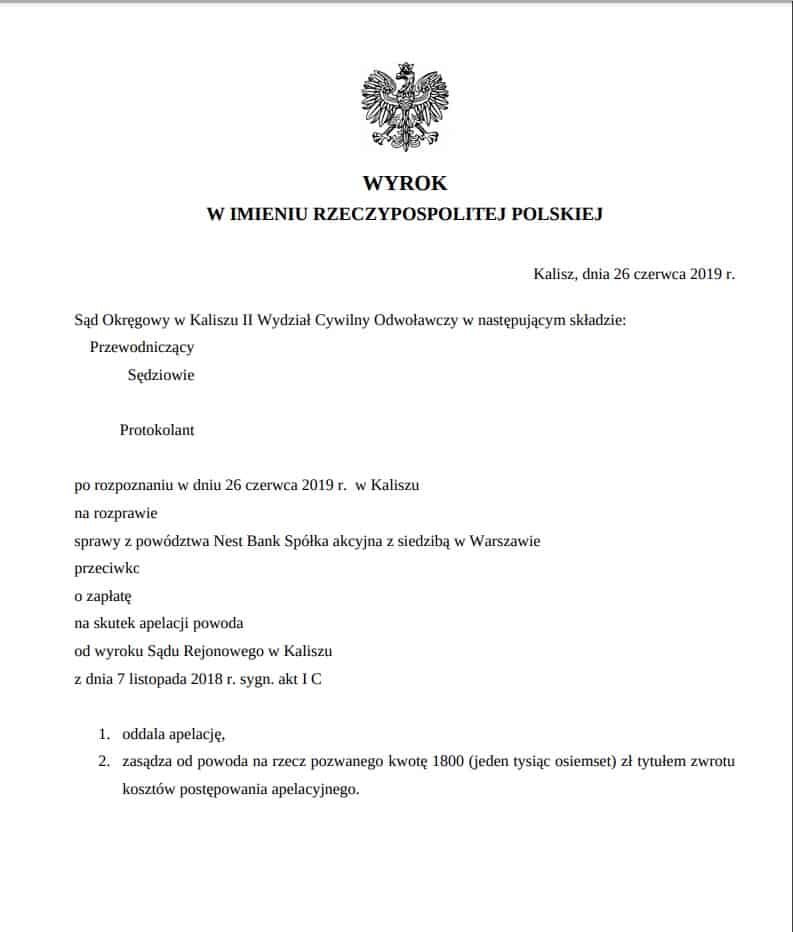

To jednak nie koniec walki. Skuteczna Windykacja składa apelację i spraw toczy się dalej. Składamy odpowiedź i w końcu, prawie po roku, Sąd Okręgowy w Zielonej Górze oddala apelacje strony powodowej.

Jeżeli wpadłeś w spiralę zadłużenia i nie możesz sobie z tym poradzić napisz do nie!